KB증권은 21일 파트론에 대해 3분기 실적은 지난해 같은 기간 대비 큰 폭의 실적 성장이 예상된다며 투자의견 ‘매수’와 목표주가 1만6000원을 유지했다.

이창민 KB증권 연구원은 “3분기 실적은 매출액 3279억 원으로 전년 동기 대비 77% 증가하고 영업이익 278억 원으로 같은 기간 189% 늘어 시장 전망치에 부합할 것”이라며 “다만 사상 최대 실적을 기록했던 전 분기보다는 위축될 것으로 보인다”고 설명했다.

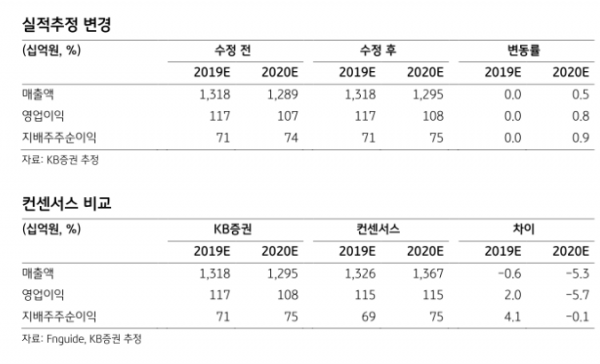

이 연구원은 “갤럭시노트10 판매 호조에도 불구하고 갤럭시S10향 매출이 많이 감소했고, 갤럭시A 시리즈의 신제품 개수가 상반기 대비 감소하면서 후면 카메라 및 지문 인식 모듈 매출 성장세가 둔화할 것으로 예상하기 때문”이라며 “올해 실적은 매출액 1조3000억 원으로 전년 대비 2%가량 감소하고 영업이익은 1083억 원으로 8%가량 줄어들 것”이라고 전망했다.

그는 “삼성전자의 ToF 카메라 채용 확대가 예상되는 점은 긍정적이나 올해 실적 개선의 주요 동력이었던 트리플 카메라의 판가 하락이 예상된다”며 “삼성전자의 ODM (JDM) 확대에 따른 수주 물량 감소가 전망되며 갤럭시S11이 전면 카메라를 듀얼 위주 (갤럭시S10은 듀얼 2종, 싱글 1종)에서 3종 모두 싱글로 바꿀 것으로 예상해 전년 대비 실적이 부진할 것”이라고 내다봤다.

이어 “파트론의 주가는 카메라 모듈 실적 Peak-out 우려와 삼성전자의 스마트폰 ODM (JDM) 확대 전망으로 단기 고점 대비 46% 하락한 상황”이라며 “저가형 스마트폰향 매출 비중이 작기 때문에 ODM (JDM) 확대가 단기 실적에 미칠 영향은 제한적이다”라고 분석했다.

또 “하지만 장기적으로는 삼성전자의 스마트폰 외주 물량이 8000만 대에서 1억 대까지 확대될 것으로 예상해 중가형 모델향 수주 물량 감소 혹은 판가 하락 가능성이 상존한다”며 “ToF 카메라 수요 확대와 부담 없는 밸류에이션(Valuation) 수준 (12개월 선행 PER 9.1배)을 고려 시 단기적인 주가 상승은 가능할 수 있으나 상승 여력은 제한적”이라고 덧붙였다.

![살아남아야 한다…최강야구 시즌3, 월요일 야구 부활 [요즘, 이거]](https://img.etoday.co.kr/crop/140/88/2013267.jpg)

![기후동행카드, 만족하세요? [그래픽뉴스]](https://img.etoday.co.kr/crop/140/88/2013805.jpg)

![[단독] 저축은행 건전성 '빨간불'에 특급관리 나선 금융당국 [저축銀, 부실 도미노 공포①]](https://img.etoday.co.kr/crop/140/88/2013892.jpg)

![[르포] "팔 사람은 진작 다 팔았다"…금·달러 고공행진에도 발길 뚝](https://img.etoday.co.kr/crop/140/88/2013787.jpg)

![“자물쇠 풀릴라” 뒷수습 나선 쿠팡…1400만 충성고객의 선택은? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2013820.jpg)

![글로벌 빅테크 AI 경쟁 폭발에 엄청난 기회 맞은 국내 AI 수혜주는 '이것' ㅣ 하창완 본부장 [찐코노미]](https://i.ytimg.com/vi/6ar_yOmjzPM/mqdefault.jpg)

![[종합] 코스피, 외국인ㆍ기관 '사자'에 상승 출발…장 초반 2600선 탈환](https://img.etoday.co.kr/crop/85/60/2014055.jpg)

![[르포] "팔 사람은 진작 다 팔았다"…금·달러 고공행진에도 발길 뚝](https://img.etoday.co.kr/crop/85/60/2013787.jpg)

![[찐코노미] 엔켐 주가 대응은 '이렇게'…2차전지 포트폴리오 전략은](https://img.etoday.co.kr/crop/300/170/2013829.jpg)

![장애인의 날 맞아 서울시 '2024 동행서울 누리축제' 개최 [포토로그]](https://img.etoday.co.kr/crop/300/190/2013766.jpg)