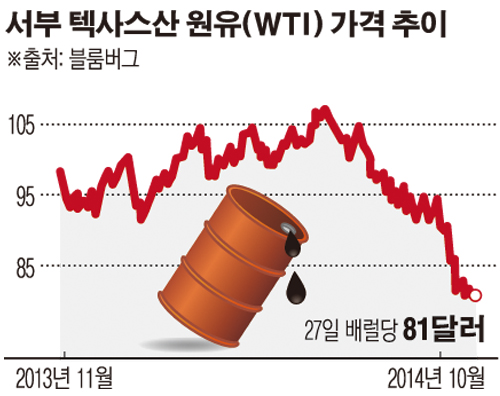

국제유가가 27일(현지시간) 2년 만에 최저 수준으로 밀리면서 미국 경제에 부담이 될 것이라는 우려가 커지고 있다.

유가가 하락하면, 소비자들의 난방과 자동차 유지 비용이 감소한다. 기업 입장에서도 연료와 재료비 등 비용 부담이 줄어드는 것이 사실이다. 이같은 호재에도 불구하고 유가 약세는 왜 주식시장과 경제에 악재일까.

전문가들은 유가 하락으로 원유산업의 성장이 둔화하고, 이는 기업의 자본지출 확대에 부담이라고 지적하고 있다. 도이체방크는 최근 보고서를 통해 유가 약세로 에너지업종의 수익성이 악화하면서 이들 기업이 자본지출을 줄일 것이라고 내다봤다.

이는 다시 산업재기업에 대한 주문 감소로 이어지는 악순환이 펼쳐질 수 있다고 도이체방크는 분석했다. S&P500 기업의 자본지출 중 3분의 1이 에너지업종에서 발생한다는 사실을 고려하면, 유가 하락에 따른 이익보다는 부담이 더 크다는 것이다.

특히 에너지업종은 유가 하락으로 실적에 직격탄을 맞을 전망이다. 데이비드 비앙코 도이체방크 애널리스트에 따르면 에너지업종의 순이익은 현 분기와 오는 2015년에 각각 전년 대비 10% 감소할 전망이다.

유가 약세로 미국에 불고 있는 ‘셰일붐’이 꺼질 것이라는 우려도 퍼지고 있다. 씨티그룹은 최근 보고서에서, 인프라스트럭처와 채굴 등에서 셰일유·가스기업의 ‘풀-사이클(full-cycle)’ 비용은 유가가 70~80달러를 넘어야 발생한다고 밝혔다. 유가가 80달러 밑으로 하락하면, 셰일산업의 투자는 물론 새로운 기업의 진출 등이 제한될 수 있다고 씨티는 분석했다.

셰일산업이 그동안 미국의 일자리 창출에 상당한 기여를 했다는 사실은, 유가 하락이 미국 고용시장의 회복에 장애물이 될 수 있다는 것을 짐작하게 한다고 투자전문매체 야후파이낸스는 평가했다.

월가에는 유가가 약세를 이어갈 것이라는 전망이 힘을 얻고 있다. 골드만삭스는 전일 보고서를 통해 서부 텍사스산 원유(WTI) 가격이 오는 2015년 1분기에 배럴당 75달러를 기록할 것으로 내다봤다.

골드만삭스는 내년 하반기에도 유가가 같은 수준을 이어갈 것으로 예상했다. 이는 기존 전망치인 90달러에 비하면 17% 하락한 것이다.

브렌트유 전망치 역시 100달러에서 85달러로 15% 하향 조정됐다.

골드만삭스는 2016년을 포함한 장기 전망치로는 WTI에 대해 80달러, 브렌트유에 대해서는 90달러를 제시했다.

보고서는 석유수출국기구(OPEC) 비가입국의 생산 확대와 원유시장에서의 세일유 비중 확대를 유가 전망 하향의 배경으로 들었다.

코메르츠방크 역시 WTI와 브렌트유 가격이 하락할 것이라고 전망했다. 다만 하락세가 급속히 진행되지는 않을 것이라고 코메르츠방크는 설명했다.

뉴욕상업거래소(NYMEX)에서 이날 WTI는 1센트 하락한 배럴당 81달러에 마감했다. WTI 가격은 장 중 지난 2012년 6월 이후 최저치인 79.44달러까지 빠졌다.

주식시장에서 관련 종목의 주가는 약세를 면치 못했다. 엑손모빌과 셰브런은 각각 0.8% 하락했고, 핼리버튼의 주가는 6% 이상 빠졌다.

![올림픽이 너무 조용해요 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294154.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294169.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294169.jpg)

![김택우 의사협회장, 의대 정원 증원 관련 긴급 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2294312.jpg)