특히 최근 은행의 ‘옥석가리기’에 따라 은행에서 대출받지 못하는 부실 기업들이 보험사로 몰리고 있어 대형 부실 사태로 이어질 수 있다는 지적이 나온다.

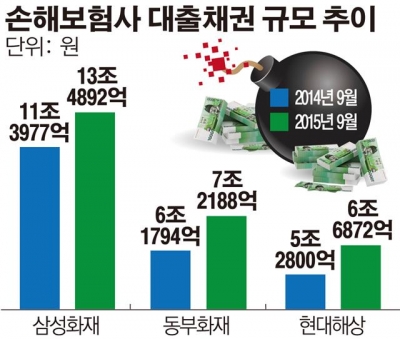

5일 손보업계에 따르면 삼성화재의 올해 9월 말 기준 대출채권은 13조4892억원으로 전년 동기 대비 18.4% 증가했다. 지난해 9월 대출채권이 11조3977억원을 기록한 것을 감안하면 1년 사이 2조원 넘게 늘어난 것이다. 전체 운용자산에서 대출이 차지하는 비율은 26.5%를 기록했다.

특히 기업대출이 꾸준히 늘어 9월 말 기준 4조6895억원을 기록, 전년 동기 대비 32.6% 급증했다. 이 기간 가계대출도 7조8617억원에서 8조7996억원으로 11.9% 늘었으나 기업대출 증가세에 비해서는 낮은 수준이다.

동부화재와 현대해상도 기업대출을 포함한 총 대출채권 규모가 급증했다. 동부화재의 대출채권은 지난해 9월 말 6조1794억원에서 올해 9월 말 7조2188억원으로 16.8% 늘었다. 같은 기간 현대해상의 대출채권 규모 역시 5조2800억원에서 6조6872억원으로 26.7% 늘었다.

보험사들의 이 같은 대출채권 규모의 확대는 저금리 장기화에 따른 수익원 다각화 차원에서다. 특히 기업대출은 가계대출보다 수익성이 더 좋아 쏠림현상까지 나타나고 있다.

국공채 등 채권 수익률 하락으로 대출채권 증가세는 당분간 이어질 것으로 보인다. 보험사들의 자산운용의 가장 큰 부분을 차지하는 30년 만기 국공채 금리가 최근 2%대에 불과할 정도로 수익률이 낮기 때문이다.

하지만 은행이 아닌 보험사에서 대출받는 기업은 부실기업일 가능성이 높은 만큼 자칫 부실로 이어질 수 있어 주의가 필요하다는 지적이 제기된다.

금융권 관계자는 “최근 은행권의 ‘자금 옥죄기’로 중소기업들이 보험사로 몰리고 있다”며 “보험사들은 대출 확대가 자칫 부실로 이어질 수 있는 만큼 신규 수익원 확보라는 측면으로만 접근하지 말고 리스크 관리에도 신경 써야 한다”고 조언했다.

![[김남현의 채권썰] 정상화 넘어선 금리상승…무기력감 계속](https://img.etoday.co.kr/crop/85/60/2292593.jpg)

![[금상소] 장보기부터 주유·여행까지…설 연휴 혜택 싹쓸이할 카드는?](https://img.etoday.co.kr/crop/85/60/2292360.jpg)

![[주간 IPO] 액스비스·에스팀 수요예측 돌입…카나프테라퓨틱스는 연기](https://img.etoday.co.kr/crop/85/60/2292580.jpg)

![[e가상자산] ‘논문으로 만든 코인’ 카르다노…ADA는 뭐가 다를까](https://img.etoday.co.kr/crop/85/60/2292197.jpg)

![[주간증시전망] 코스피, 구조적 상승 추세 유지⋯다음주 상단 5400](https://img.etoday.co.kr/crop/85/60/2292614.jpg)

![[베스트&워스트] 에너지·화학 수급 쏠림에 한화솔루션 51% 급등…풍산은 '쇼크'에 급락](https://img.etoday.co.kr/crop/85/60/2292679.jpg)

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

!['노란 등불 밝힌 봄의 전령사' [한컷]](https://img.etoday.co.kr/crop/300/190/2292708.jpg)