두산인프라코어의 공작기계 사업부 인수자로 MBK파트너스가 유력할 것이란 전망이 나오고 있다.

22일 투자은행(IB) 업계에 따르면 두산인프라코어는 다음주 공작기계 사업부의 우선 협상대상자를 선정할 방침이다. 앞서 21일 매각주관사인 크레디트스위스(CS)가 실시한 본입찰에는 국내 사모펀드(PEF)인 MBK파트너스, SC그룹의 PEF인 SC PE, 대만 공작기계 업체인 페어프렌드그룹(FFG)이 참여했다.

이들 중 인수 자금 동원력에서 MBK파트너스가 가장 앞서있다는 게 IB업계의 평가다. MBK파트너스는 우리은행, 현대증권으로부터 인수금융 투자확약서(LOC)를 발급받았다. 이 회사는 금융권에서 5000억원 가량을 지원받을 것으로 관측되고 있다.

MBK파트너스가 두산인프라코어의 공작기계 사업부를 인수하면 국내 전략적투자자(SI)로의 재매각도 빠르게 이뤄질 것이란 전망도 나온다. 업계에서는 현대위아를 두산인프라코어 공작기계 사업부의 유력 인수 후보로 꼽고 있다. 정의선 현대자동차 부회장은 현대위아의 지분 1.95%를 갖고 있다.

코웨이, 씨앤엠, HK저축은행 등을 팔지 못한 MBK파트너스도 두산인프라코어의 공작기계 사업부는 재매각이 쉬울 것이란 장점을 높이 평가하고, 이번 인수전에 참여한 것으로 알려졌다.

SC PE는 신한은행과 한국투자증권으로부터 인수금융을 제공받기로 했다. MBK파트너스와 SC PE는 본입찰에서 1조원 초반대 가격을 써냈으며, 이 중 MBK파트너스의 본입찰 가격이 높은 것으로 전해졌다.

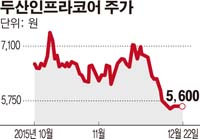

FFG는 이번 두산인프라코어 공작기계 사업부 인수전의 변수다. 본입찰에서 가장 높은 가격을 써냈지만 단기간에 자금 조달이 쉽지 않을 것이란 관측이 나오면서 유력 인수 후보에서는 멀어지고 있다. 9월 말 연결기준 두산인프라코어의 부채비율은 227.0%다. 이 회사가 1년 내에 상환해야 할 차입금은 2조원에 달한다. 기다릴 시간이 많지 않다는 뜻이다. 다만 FFG가 어떤 식으로 베팅하느냐에 따라 판도가 바뀔 수 있다는 평가도 IB업계에서 내놓고 있다.

![[설 용돈 추천 ETF] AI 메모리·월배당…현금흐름과 성장성 동시에 잡는다](https://img.etoday.co.kr/crop/85/60/2296585.jpg)

![[설 용돈 추천 ETF] 코스닥 3000 정책 기대감 커진다…'미래운용 TIGER ETF' 라인업 주목](https://img.etoday.co.kr/crop/85/60/2296403.jpg)

![KAIㆍ한화에어로ㆍ현대로템ㆍLIG넥스원, ‘K방산’ 주가 레벨업은 이제 시작[섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295751.jpg)

![에너지 안보·탄소중립 바람에 '원전주' 재부각...체코 수주 이어 SMR 모멘텀까지 [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2296014.jpg)

![[설 용돈 추천 ETF] 코스닥 ‘활성화’ 기대…키움운용, 코스닥150 ETF 분할 매수 펀드 3월 출시](https://img.etoday.co.kr/crop/85/60/2296215.jpg)

![[설용돈 추천 ETF] NH아문디운용, 성장주도 코리아 펀드로 국내 핵심 성장 산업 겨냥](https://img.etoday.co.kr/crop/85/60/2295893.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

!['설 연휴 귀성차량으로 막히는 고속도로' [포토로그]](https://img.etoday.co.kr/crop/300/190/2296167.jpg)