보험사가 시장금리가 아무리 하락해도 보장해줘야 하는 최저보증이율 부채 폭탄에 직면했다. 사실상 확정금리인 최저보증이율 부채 증가는 금리위험액을 상승시켜 재무건전성을 훼손할 수 있다는 지적이 나온다.

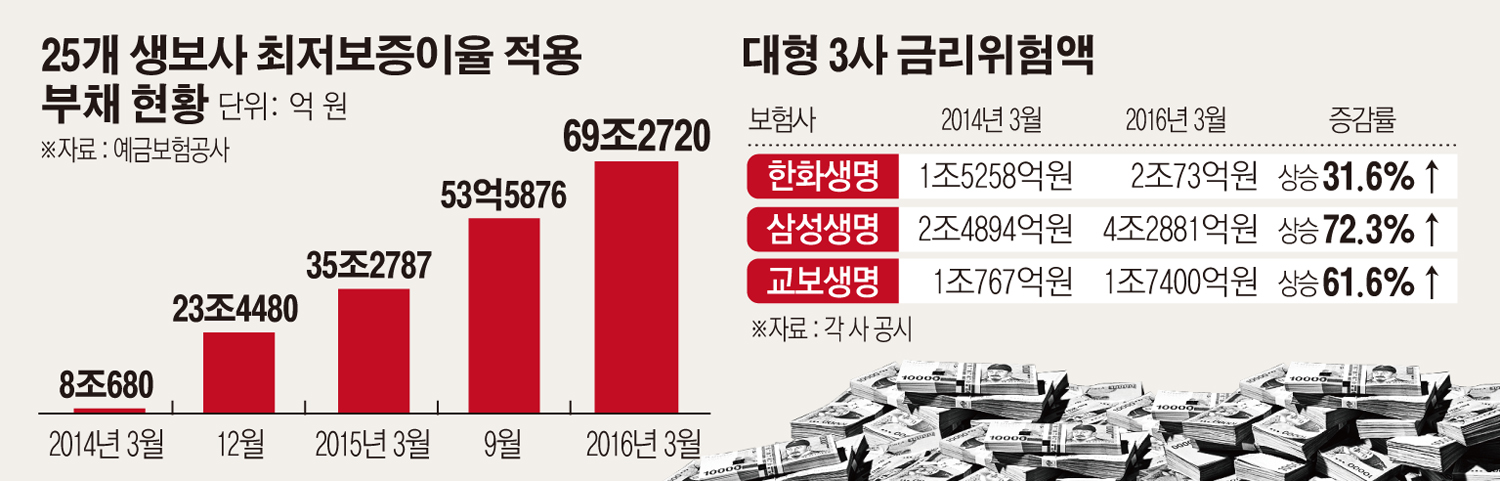

24일 보험업계와 예금보험공사에 따르면, 25개 생명보험사의 최저보증이율 적용 부채는 8조680억 원(2014년 3월)에서 69조2720억 원(2016년 3월)으로 2년 새 759% 급증했다. 대형 3사(삼성ㆍ한화ㆍ교보)의 최저보증이율 적용 부채는 29조7526억 원(지난해 말 기준)으로 집계됐다.

최저보증이율은 보험사가 운용자산이익률이나 시중지표금리가 아무리 하락해도 가입자에게 지급해야 하는 최저 금리다. 변동금리상품에 설정돼 있음에도 반드시 보장해야 하는 최저금리이므로 확정금리 역할을 한다.

보험업감독규정(제6-12조)에 따르면, 보험사들은 가입자 피해를 방지하기 위해 금리연동형보험 상품에 최저보증이율을 설정해야 한다.

최저보증이율 적용 부채가 증가하는 것은 저금리로 인해 시중지표금리 등을 반영하는 공시이율이 최저보증이율을 하회하고 있기 때문이다.

변동금리상품에는 적립금에 붙는 이자 개념으로 공시이율과 최저보증이율이 설정돼 있는데, 과거에는 공시이율이 2%포인트 이상 높았기 때문에 문제가 안 됐었다.

공시이율은 보험사가 자산운용수익률과 국공채ㆍ사채 등 시중지표금리를 반영해 매월 결정하는 금리다. 보험사는 보험료 적립금을 이 이율만큼 부리해, 가입자에게 만기환급금ㆍ해지환급금을 지급한다.

문제는 과거 팔았던 고금리 최저보증이율 상품에 있다. 이들 상품은 저금리인 상황에선 최저보증이율이 공시이율보다 더 높아 역마진리스크에 처할 우려가 크기 때문이다.

보험연구원 관계자는 “공시이율이 최저보증이율보다 높은 상품은 이율을 얼마든지 낮출 수 있기 때문에 금리위험액이 없지만, 최저보증이율이 더 크면 확정형 부채 성격이 되는 만큼 부채 듀레이션이 증가해 금리위험액이 증가하게 된다”고 설명했다.

현재 자산운용수익률이 3%대로 하락한 만큼, 과거 3%대 이상 최저보증이율 상품을 판매했던 보험사들은 역마진 위험에 더 노출될 수밖에 없다.

삼성생명은 지난해 말 기준, 최저보증이율이 3~4%인 상품 부채가 전체 부채의 11.4%를 차지했다. 4% 초과 상품 부채는 1.2%, 2~3%인 상품부채는 30.4%를 차지했다. 한화생명은 최저보증이율이 3~4%인 상품 부채가 전체 부채의 17.2%를 차지했다. 4% 초과 상품 부채는 6%, 2~3% 상품 부채는 18.7%였다.

반면, 보험료를 받아 운용해 얻은 수익률은 하락 추세다. 올 상반기 기준, 삼성생명 자산운용수익률은 3.52%(별도기준)로 전년 동기(3.83%) 대비 하락했다. 한화생명도 올 상반기 자산운용수익률이 4%로 전년 동기인 4.8%에 비해 0.8%포인트 감소했다.

보험업계 관계자는 “과거 보험사들이 공시이율이 높을 때 최저보증이율이 4%가 넘는 상품을 적잖게 팔았았다”며 “지금은 자산운용수익률이 4% 정도 나와 주기 때문에 역마진 우려가 크지는 않지만, 기준금리가 1%대인 상황에서 향후 금리가 더 하락하면 역마진 위험은 더 커지게 된다”고 설명했다.

역마진 우려로 인한 금리위험액 상승은 결과적으로 재무건전성도 훼손시킨다. 재무건전성의 대표적인 지표인 지급여력비율(RBC비율ㆍ가용자본/요구자본) 하락이 불가피하다는 것이다. 금리위험액 상승은 보험사의 제반 위험도를 반영한 요구자본을 증가시키기 때문이다.

요구자본은 금리위험액을 포함, 보험위험액, 신용위험액, 시장위험액, 운영위험액 등 5가지 수치를 반영해 산정된다.

실제, 대형 3사 금리위험액은 최근 2년간 큰 폭으로 상승했다. 삼성생명은 2조4894억 원(2014년 3월)에서 4조2881억 원(올해 3월)으로 72.3% 증가했다. 같은 기간 교보생명(61.6%), 한화생명(31.6%)도 금리위험액이 상승했다.

예금보험공사 관계자는 “보험사들이 역마진 우려로 금리연동형 상품 비중을 늘리고 있지만, 공시이율이 하락해 금리연동형 중 최저보증이율 적용대상 부채가 급격히 증가했다”며 “이로 인해 금리위험액이 높아지고 RBC비율에 부담이 되고 있다”고 지적했다.

![최가온 첫 금메달·임종언 동메달…오늘(13일)의 경기 일정 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2295754.jpg)

![OTT에 밀리고 ‘천만영화’ 실종[K-극장에 켜진 경고등]](https://img.etoday.co.kr/crop/140/88/2295692.jpg)

![서쪽 짙은 안개·수도권 미세먼지 ‘나쁨’…낮밤 기온차 커 [날씨 LIVE]](https://img.etoday.co.kr/crop/140/88/2294602.jpg)

![삼성, HBM4 양산… ‘조직 개편’ 승부수가 통했다 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2295966.jpg)

![설 앞두고 귀성길 오르는 시민들 [포토로그]](https://img.etoday.co.kr/crop/300/190/2296006.jpg)