25일 투자은행(IB)업계에 따르면 SK C&C는 최근 삼일PwC 등과 자문계약을 맺고 물류회사 인수 추진을 본격화했다. 특히 중국 물류회사 인수를 검토하고 있는 것으로 알려졌다. SK C&C가 중국에서 물류사업을 확대하면 자회사 및 계열사와의 시너지 효과가 클 것이란 관측이다.

SK C&C의 홍콩 자회사인 에센코어는 중화권에서 반도체 모듈 제작과 유통을 하고 있다. SK텔레콤의 자회사 SK플래닛은 온라인 상거래 사업인 11번가의 중국 투자 유치를 추진 중이다. 그룹의 물류사업이 통합되면 SK C&C와 이들 회사 간 중화권 물류 물량이 상당할 전망이다.

SK C&C가 미국 물류회사에 관심을 보이고 있다는 관측도 나온다. SK그룹이 반도체 모듈 사업의 북미 시장 진출을 계획하고 있어서다. 반도체를 현물시장에서 구입해 전자회사에 재판매하는 반도체 모듈 사업은 유통망을 확보해야 한다. 이 때문에 업계에서는 SK C&C가 전자제품 유통에 특화한 미국 D사나 W사 등을 인수할 것이란 추측을 내놓고 있다.

증권사 애널리스트는 “미국 전자제품 도매 재고가 바닥에 근접했다”며 “현지 IT 업황이 개선되면 SK그룹의 미국 물류사업 확대는 SK하이닉스의 제품 판매에도 도움이 될 것”이라고 말했다.

SK C&C의 해외 물류사 인수 가격은 10억 달러(1조1200억 원) 안팎이 될 전망이다. IB업계 관계자는 “SK C&C는 비상장 해외 물류사를 예비 실사하는 단계”라며 “서로 원하는 가격이 맞을지가 관건”이라고 말했다.

SK C&C 관계자는 이와 관련해 “스마트 물류사업 성장을 위해 인수합병(M&A)을 추진 중”이라면서도 “현재 미국 시장에서 M&A를 진행하지 않고 있다”고 밝혔다.

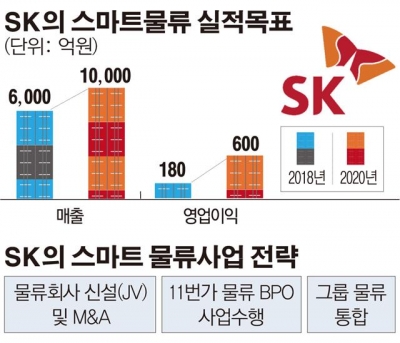

SK는 올해 초 조인트 벤처 등을 통해 2018년 스마트 물류사업 부문에서 매출 6000억 원, 영업이익 180억 원을 거두겠다는 청사진을 제시한 바 있다. 해당 부문의 2020년 실적 목표는 매출 1조 원, 영업이익 600억 원이다.

![“의도는 좋았다”지만…반복되는 규제 참사[규제 만능주의의 그늘上-①]](https://img.etoday.co.kr/crop/140/88/2298173.jpg)

![[날씨] "마스크 필수" 강풍에 황사까지…월요일 출근길 체감온도 '뚝'](https://img.etoday.co.kr/crop/140/88/2146907.jpg)

![[특징주] 삼성전기, AI발 MLCC 슈퍼사이클 기대⋯신고가 경신](https://img.etoday.co.kr/crop/85/60/2298389.jpg)

![[특징주] '면도체' 삼양식품, 美 관세 위법 수혜 기대…9%대 급등](https://img.etoday.co.kr/crop/85/60/2297606.jpg)

![현대차, 자동차 아니다…로봇이 새 주가 모멘텀 [찐코노미]](https://img.etoday.co.kr/crop/300/170/2298408.jpg)

!['미국 상호관세 위법...통상환경 불확실성은 계속' [포토로그]](https://img.etoday.co.kr/crop/300/190/2298151.jpg)