19일 투자은행(IB)업계에 따르면 유럽계 PEF 운용사인 CVC캐피탈파트너스는 국내 4위 택배업체인 로젠택배 인수를 마무리했다. CVC캐피탈은 13일 로젠택배 지분 100% 인수를 위한 주식매매계약(SPA)을 이 회사의 기존 대주주인 홍콩계 PEF 운용사 베어링PEA와 체결했다. 주식 매매 가격은 3000억 원대 중반이다.

▶관련기사 2016년 9월 2일 [CVC캐피탈, 로젠택배 3000억원대에 인수논의]

로젠택배의 대주주가 바뀌면서 이 회사는 PEF를 통한 성장 사례로 꼽히고 있다. 1999년 물류 전문 기업으로 창립한 로젠택배는 그동안 주인이 네 번 바뀌었다. 그 중 PEF가 세 곳이다.

2007년 로젠택배 지분 80%를 300억 원에 인수했던 유진그룹은 기업 재무구조 개선 암초를 만나면서 2010년 로젠택배 지분 100%를 미래에셋나이스PEF에 800억 원에 매각했다. 이어 2013년에는 베어링PEA가 세운 특수목적법인(SPC) 셔틀코리아홀딩스가 로젠택배 지분 100%를 1580억 원에 인수했다. 베어링PEA는 로젠택배에 KGB택배를 붙여 몸집을 키웠다. 이후 CVC캐피탈이 3000억 원 중반에 인수하면서 로젠택배의 지분 100% 가치는 2010년 800억 원에서 2016년 3000억 원대로 4배 가량 뛰었다.

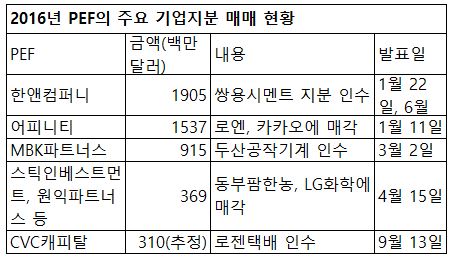

이처럼 PEF의 기업 인수가 활발해지면서 이들의 국내 시장 거래량도 크게 늘었다. M&A 전문 매체 머저마켓과 업계 추정에 따르면 이달 중순까지 PEF의 기업 지분인수(Buyout) 및 인수한 지분을 매각(Exit)한 규모는 110억 달러(12조4000억 원)에 달한다. 이는 같은 기간 기준 역대 최대치다.

올해 남은 기간 진행될 M&A 거래를 고려하면 PEF의 거래는 현 수치를 크게 웃돌 전망이다. 우리은행, 하이투자증권, 현대시멘트, 포스파워, 한국맥도날드 등의 지분 매각에 PEF와 같은 재무적투자자(FI)가 참여했거나 참여할 예정이다.

▶관련기사 2016년 9월 12일 [금융계 마당발 김재록, 하이투자증권 인수전 참여]

이에 따라 PEF의 올해 거래 규모는 사상 최고치였던 지난해(126억4100만 달러) 수준을 크게 넘어설 것이 유력한 상황이다. 매각 대기 중인 기업들의 지분가치를 고려하면 200억 달러를 넘어설 것이란 관측도 나오고 있다. 지난해 PEF의 거래 규모는 IMM PE가 1000만 달러 이상의 거래를 기준으로 추산한 수치다.

한편 공정거래위원회에 따르면 올해 상반기 국내 기업의 비계열사 결합 규모는 12조2000억 원이다. 이는 지난해 같은 기간의 22조8000억 원에 비해 46.5% 감소한 수치다.

![[단독] K-지속가능성 공시 최종안 가닥… 산재·장애인 고용 빠졌다](https://img.etoday.co.kr/crop/140/88/2294232.jpg)

!["주인 없는 회사 정조준"…달라진 국민연금, 3월 주총 뒤흔들까 [국민연금의 주주활동 ②]](https://img.etoday.co.kr/crop/140/88/2294306.jpg)

![오전까지 곳곳 비·눈…출근길 빙판길·살얼음 주의 [날씨]](https://img.etoday.co.kr/crop/140/88/2273914.jpg)

![변동성 키울 ‘뇌관’ 커진다…공매도 대기자금 사상 최대 [위태로운 랠리①]](https://img.etoday.co.kr/crop/140/88/2294273.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[특징주] ‘두쫀쿠’·호실적에 BGF리테일↑…52주 신고가 경신](https://img.etoday.co.kr/crop/85/60/2293852.jpg)

![[특징주] SAMG엔터, 역대 최대 실적 소식에 상승세](https://img.etoday.co.kr/crop/85/60/2292335.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294169.jpg)

![김택우 의사협회장, 의대 정원 증원 관련 긴급 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2294312.jpg)