내년 신흥국 채권시장은 달러 강세 영향력 아래에 놓일 전망이다. 다만 개별 국가별 상황에 대한 극복 여부에 따라 투자 수요가 달라질 것으로 보인다. 국내 채권시장도 미국 금리 인상이 부정적으로 작용할 전망이다.

전문가들은 내년 신흥국 채권시장에 영향을 주는 주요 요인으로 달러 강세를 꼽았다. 지난 14일(현지시간) 미국 연준(Fed)이 향후 금리 정책 전망을 담은 점도표를 기존 연 2차례 인상에서 3차례로 상향 조정하면서 달러 강세가 심화하고 있다. 실제 Fed 결정 이후 주요 6개국 통화 대비 달러화의 가치를 나타내는 달러 인덱스는 103.127을 기록하며 2002년 말 이후 14년 만에 최고치를 경신하기도 했다.

박형민 신한금융투자 연구원은 “강달러가 예상되면서 신흥국 채권시장은 당초 기대와 달리 좋을 것 같지 않다”고 예측했다. 그는 “약달러 상황에서는 신흥국 통화가 강세를 보이고 물가상승 압력도 둔화한다. 완화적 정책을 펼 수 있는 여력이 있다. 반면 강달러가 이어지면 외환시장 변동성도 높아진다는 점에서 기준금리도 쉽게 인하하지 못한다”고 설명했다.

다만 유가 급등과 같은 변수로 신흥국 시장 간 차별화가 진행될 수 있다는 분석도 나왔다. 조용구 신영증권 연구원은 “그간 저유가로 어려움을 겪었던 러시아나 브라질 등 원자재 수출국은 긍정적이겠지만 멕시코나 필리핀 등은 부정적”이라며 “국가 간 차별화가 심해질 것”이라고 봤다.

이재형 유안타증권 연구원도 “달러 강세로 인한 불확실성이 높지만 리스크가 생각만큼 크게 높아지지 않을 것”이라며 “미국의 수요가 확대된다는 것은 원자재 수요가 늘어난다는 쪽으로 연결될 수 있다는 것”이라고 분석했다.

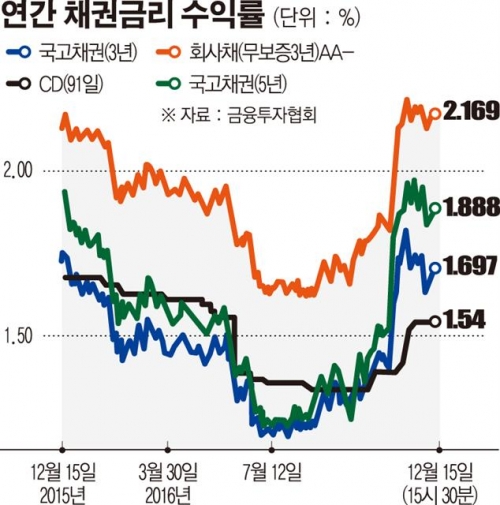

국내 채권시장은 미국 금리인상이 예상보다 빠를 수 있다는 점을 우려하는 분위기다. 실제로 Fed 금리인상 직후인 15일 한국의 국고채 3년물 금리는 전 거래일보다 5.3bp(1bp=0.01%p) 오른 1.697%를 기록했다.

이와 관련해 신동수 유진투자증권 연구원은 “미국의 금리인상 속도가 빨라질 것으로 보이면서 우리나라도 금리 완화정책을 펴기 어려운 상황이 왔다”며 “미국 금리인상 시기에 맞춰 한국은행에도 금리인상 압박이 가해질 것이다. 채권 시장 투자심리도 위축될 것”이라고 분석했다. 그는 이어 “미국의 추가 금리인상 시기와 관련해 3월이 중요한 시점이 될 것”이라고 덧붙였다.

![신라면·빼빼로·불닭까지...뉴욕은 지금 K푸드 앓이중[가보니(영상)]](https://img.etoday.co.kr/crop/140/88/2105685.jpg)

![송승헌ㆍ박지현, 밀실서 이뤄지는 파격 만남…영화 '히든페이스' [시네마천국]](https://img.etoday.co.kr/crop/140/88/2105818.jpg)

![강원도의 맛과 멋을 모두 느낄 수 있는 '단단단 페스티벌' 外[주말N축제]](https://img.etoday.co.kr/crop/140/88/2105750.jpg)

![“한국서 느끼는 유럽 정취” 롯데 초대형 크리스마스마켓 [가보니]](https://img.etoday.co.kr/crop/140/88/2105976.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[투자전략] 원자재, 2024년에는 구조적 강세…2025년 전망은](https://img.etoday.co.kr/crop/85/60/2105948.jpg)

![[주간증시전망] 다음 주 코스피, 2500선 지켜낼까…트럼프 리스크 회피주 주목](https://img.etoday.co.kr/crop/85/60/2105893.jpg)

![[베스트&워스트] 대창, 김동연 경기도 지사 관련주로 꼽혀 34%↑](https://img.etoday.co.kr/crop/85/60/2105922.jpg)

![[베스트&워스트] CJ 바이오사이언스, CJ제일제당 바이오사업부 매각 소식에 73%↑](https://img.etoday.co.kr/crop/85/60/2105929.jpg)

![[금상소] 11월 쇼핑 대목에 카드사 혜택·이벤트 봇물](https://img.etoday.co.kr/crop/85/60/2101537.jpg)

![[오늘의 주요공시] 두산로보틱스‧DI동일‧빙그레 등](https://img.etoday.co.kr/crop/85/60/2105910.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)