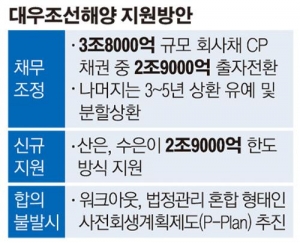

23일 금융위원회와 산업은행 등 관계당국은 이러한 내용을 담은 대우조선해양 채무조정 방안을 발표했다. 이는 KDB산업은행·수출입은행 외에도 시중은행, 사채권자 등 모든 이해관계자의 손실 분담을 원칙으로 한 ‘조건부’ 지원이다.

우선 신규 자금을 투입하기 전에 선행돼야 할 출자전환 규모는 2조9000억 원이다. 산은과 수은은 무담보채권 약 1조6000억 원을 100% 출자전환해 준다.

시중은행은 무담보채권 7000억 원 중에서 80% 수준인 5600억 원을 출자전환해야 한다. 국민연금 등 사채권자가 보유한 1조5000억 원의 회사채와 기업어음(CP) 50%씩의 출자전환과 함께 만기 연장이 이뤄져야 신규 자금이 대우조선에 투입될 수 있다.

2015년 첫 대우조선 정상화 방안에 따라 지난해 산은만 1조8000억 원을 출자전환했다. 이번 시중은행의 출자전환은 최근 현대상선 회생을 위한 채무 재조정 시 시중은행의 출자전환 비율 60%보다 높은 수준이다.

이런 채무조정이 이뤄지면 산은과 수은은 신규 자금 2조9000억 원을 50%씩 분담해 투입하게 된다.

이는 대우조선해양 실사에서 드러난 부족 자금 최대 5조1000억 원에서 회사채·CP 채무조정 1조5000억 원과 2015년 지원받은 자금의 잔여분 4000억 원, 채무조정에 따른 금융비용 감소분 3000억 원을 반영한 금액이다.

오는 4월 이후 신규 선수금환급보증(RG) 수요에 대해서는 2015년 10월 대우조선 지원 시 합의한 대로 시중은행과 산은·수은·무보가 적정 비율로 분담하게 된다.

회사 차원의 강력한 구조조정도 전제돼야 한다. 대우조선은 2018년 말까지 자회사 대부분을 조기에 매각할 계획이다. 옥포·옥림단지, 오션플라자 등 자산과 빈티지 드릴십 등 인도 지연 자산도 매각한다. 플로팅도크와 해상크레인도 처분해야 한다.

만약 이런 채무조정과 구조조정이 실패하면 곧장 사전회생계획제도(P-플랜)를 밟게 된다. 신규 자금 지원을 전제로 법원 주도의 강도 높은 회생 절차를 빠르게 진행하는 것이다. 사실상의 법정관리로, 이 경우 대우조선이 받은 수주는 다 날아가게 된다.

![물가 불안 주범 '불공정·독과점' 정조준...공정위 이례적 전면에 [물가 안정, 독과점 정조준]](https://img.etoday.co.kr/crop/140/88/2258651.jpg)

![또 소환된 2018 평창올림픽 선수촌 식당 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294877.jpg)

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294883.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294883.jpg)

![국회 본회의, 교육·사회·문화 분야 대정부질문 [포토]](https://img.etoday.co.kr/crop/300/190/2294931.jpg)