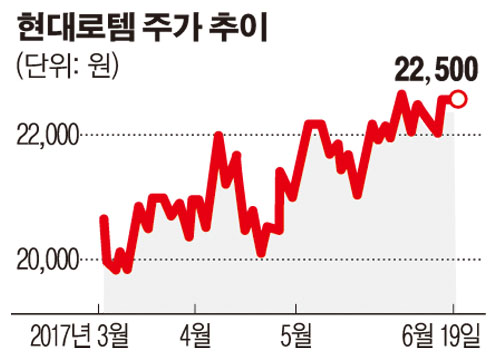

신용등급 전망이 ‘안정적’으로 상향된 현대로템(A)이 올해 처음으로 회사채 시장을 찾는다.

19일 투자은행(IB) 업계에 따르면 현대로템은 2년·4년 만기 총 800억 원 규모 회사채 발행을 추진할 예정이다.

조달된 자금은 운영자금과 만기 도래하는 회사채 상환 등에 쓰일 것으로 보인다. 앞서 현대로템은 2015년 2000억 원, 지난해 1000억 원 등 회사채 발행을 추진했으나 수요예측 당시 모집액 보다 적은 수요를 모집해 '쓴맛'을 봤다.

그러나 업계는 최근 현대로템의 수익성이 개선돼 이번 회사채 발행에서는 투자자를 끌어모을 수 있을 것으로 내다보고 있다. 더불어 최근 회사채 시장에서 'AA'등급 등 우량등급 뿐만 아니라 'A'등급에도 투자가 몰리는 상황도 기대감을 키우고 있다.

2015년 서울메트로 2호선 전동차 수주 실패, 해외시장에서 경쟁 부진 등으로 신규 수주가 급감했던 현대로템은 지난해 3조 원 이상의 신규 수주를 추가해 수익기반을 안정시켰다.

또 수익성을 바탕으로 부채비율, 차입금 의존도 등을 2015년 각각 250.8%, 42.5%에서 지난해 204.9%, 40.5%로 완화했다. 이후에도 상대적으로 마진율이 높은 관제시스템(E&M), 유지보수(O&M) 비중 증가로 수익성은 더욱 개선될 전망이다.

이같은 영향으로 최근 한국신용평가 등 신용평가사들은 현대로템의 신용등급 전망을 ‘부정적’에서 ‘안정적’으로 상향 조정한 바 있다.

증권사 관계자는 “실적 전망과 재무구조가 개선된 만큼 이번 회사채 발행에 관심을 갖는 투자자가 충분히 있을 것”이라고 말했다.

![노동의 정석을 바꾼 '모베드·아틀라스'…일자리 패러다임 재편 [거대한 수레의 역습]](https://img.etoday.co.kr/crop/140/88/2293486.jpg)

!['통계 착시' 개인은 부유해졌는데 사회는 가난해졌다 [뒤처진 국가 통계]](https://img.etoday.co.kr/crop/140/88/2293643.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[특징주] 대우건설, 원전 영토 확장 기대…증권가 목표가 상향 소식에 16%↑](https://img.etoday.co.kr/crop/85/60/2292335.jpg)

![[증시키워드] 삼표시멘트ㆍ셀트리온ㆍ미래에셋증권 주목↑⋯반등 성공한 반도체주](https://img.etoday.co.kr/crop/85/60/2293708.jpg)

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2293582.jpg)

![정치·외교·통일·안보 대정부질문, 답변하는 김민석 총리 [포토]](https://img.etoday.co.kr/crop/300/190/2293534.jpg)