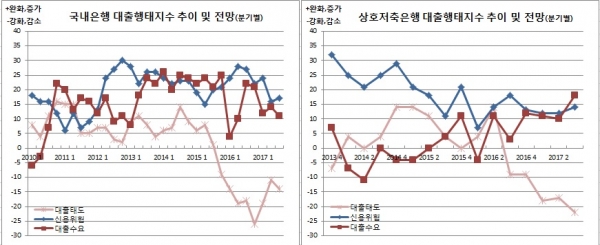

국내은행과 비은행금융기관 등 금융권의 2분기 대출태도가 느슨해진 것으로 나타났다. 최근 경기호조와 경제심리가 개선되면서 신용위험이 줄었다는 인식이 확산한 탓이다. 다만 정부가 가계부채 대응방안을 내놓을 예정이어서 향후 가계쪽이 대출을 받기는 힘들어 질 것이라는 관측이다.

반면 대출태도는 국내은행의 경우 전분기 -19에서 -11로 마이너스폭이 감소했다. 상호저축은행도 같은기간 -18에서 -17을 기록했다.

이에 따라 실제 대출수요도 늘었다. 국내은행의 대출수요는 전분기 12에서 14로 증가했다. 다만 상호저축은행은 전분기 11에서 10으로 소폭 감소했다.

이 지수는 대출태도, 신용위험, 대출수요에 대한 동향 및 향후 전망을 각각 5개 응답항목으로 조사한후 가중평균해 산출하는 것으로 최대 +100에서 최소 -100까지 값을 갖는다. 기준치는 0이다. 지수가 양(+)의 값을 가지면 완화 내지 증가라고 답한 금융기관 수가 강화 혹은 감소라고 답한 수보다 많음을 의미한다. 음(-)이면 그 반대를 뜻한다.

대출태도는 가계 주택대출(1분기 -23→2분기 -10)은 물론 가계 일반(-10→-7), 대기업(-10→-7), 중소기업(-17→-10) 모두에서 완화됐다.

다만 정부가 오는 8월 가계부채대책을 내놓을 방침이라는 점에서 올 3분기 가계대출은 녹록지 않을 전망이다. 실제 3분기 가계(일반 및 주택) 대출태도 전망치는 국내은행의 경우 각각 -13과 -23을, 상호저축은행의 경우 -22를 기록해 2분기 대비 강화되는 것으로 조사됐다.

박완근 한은 은행분석팀장은 “경기가 조금씩 좋아지는 조짐을 보이면서 대출태도 강화정도가 약해졌다. 전체적으로 신용위험 경계감이 완화된 것이 아닌가라는 생각”이라고 말했다. 그는 다만 “차주별로는 차이가 있었다. 기업은 완화되는 반면 가계의 경우 대출금리 상승 등에 따른 채무상환 위험, 정부의 가계부채 관리 강화방안 마련 등으로 강화기조가 유지될 것으로 보인다”고 전했다.

![5대 은행 예대금리차 넉 달 만에 반등…1.50%p로 확대 [종합]](https://img.etoday.co.kr/crop/85/60/2262066.jpg)

![코스닥 자금 몰린다…에코프로 중심 2차전지 재부상 [찐코노미]](https://img.etoday.co.kr/crop/300/170/2301304.jpg)

![와이즈포럼 ‘미래에셋과 함께하는 연금·ETF 투자전략’ [포토]](https://img.etoday.co.kr/crop/300/190/2301262.jpg)