3일 투자은행(IB) 업계에 따르면 전날 한국종합기술 매각 본입찰에 참여한 우리사주조합은 메리츠종금증권으로부터 주식담보대출로 300억 원을 확보한 것으로 확인됐다. 인수하려는 기업의 자산을 담보로 대출을 받는 LBO(leveraged buyout) 방식이다. 임직원 920여 명이 최대 5000만 원씩 투자하기로 한 것을 고려하면 최대 760억 원을 베팅하는 셈이다.

당초 우리사주조합은 임직원들이 서울보증보험의 보증을 바탕으로 은행에서 생활안정자금을 대출받는 형식으로 자금을 조달하고 나머지 자금은 재무적투자자(FI), 전략적투자자(SI) 등의 투자를 받는 방안을 검토했다. 그러나 FI로 참여를 원하는 PEF의 요구 조건이 예상보다 높아 전액 대출로 인수자금을 마련하기로 했다.

다만 메리츠종금증권으로부터 대출하는 자금의 금리는 상대적으로 높은 편이다. 임직원들이 은행에서 빌리는 돈의 금리는 2%대지만 주식담보대출 금리는 7%대다. 때문에 조합은 인수에 성공할 경우 다양한 방안을 검토해 빠르게 상환할 방침이다. 이들은 회사 경영에 필요한 지분 외에는 처분하는 방안도 검토 중이다.

더불어 우선협상자로 선정되고 나면 투자를 결정하는 임직원이 더 늘어나 주식담보대출로 빌리는 비중을 낮출 수 있을 것으로 기대하고 있다.

우리사주조합 관계자는 “인수의지가 강한만큼 확실한 자금 조달안을 마련했다”며 “본입찰에는 합리적이라고 생각하는 금액을 써냈다”고 말했다.

그러나 우리사주조합을 매각자 측이 어떻게 볼 지가 관건이다. 통상 우리사주가 기업 인수에 성공하는 사례는 드물었다. 인수 후 경영 계획, 향후 투자 방안 등이 다른 원매자보다 불확실해서다.

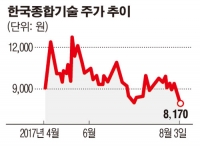

다만 한국종합기술 우리사주조합의 경우 인수 자금 조달 등의 불확실성, 입찰 가격 경쟁력 등을 일부 해소했다. 특히 호반건설은 지금까지 기업인수합병(M&A) 시장에서 보수적으로 입찰액을 제시한 바 있어 우리사주조합이 경쟁해볼 만하다는 평가다. 우리사주조합이 회사를 인수하게 되면 상장사 첫 종업원지주회사가 탄생한다.

한편 이번 매각 본입찰에는 우리사주조합을 비롯해 호반건설도 참여한 것으로 알려졌다. 중국 오·폐수처리장, 고체 폐기물 재활용 시설 제작 업체 중한환보집단유한회사(어우야화두)의 참여 여부는 확인되지 않았다. 매각 대상은 한진중공업홀딩스가 보유한 한국종합기술 지분 67.05%로 예상 매각액은 600억∼700억 원 규모로 추정된다. 한진중공업홀딩스 측과 매각주관사는 다음주 우선협상대상자를 선정할 전망이다.

![[금상소] 세뱃돈으로 시작하는 경제교육…우리 아이 첫 금융상품은?](https://img.etoday.co.kr/crop/85/60/2294112.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설 연휴 마지막, 서울역 귀경객 '북적' [포토로그]](https://img.etoday.co.kr/crop/300/190/2296862.jpg)