스튜디오드래곤과 진에어가 연말 IPO(기업공개) 시장 최대어로 지목되고 있는 가운데, 이들 모회사의 주가 움직임이 심상치 않다.

금융투자업계에 따르면 스튜디오드래곤은 이달 9∼10일 수요예측을 실시한 뒤, 이르면 이달 말 코스닥 시장에 상장한다. 공모희망가액은 3만900∼3만5000원으로 책정됐으며, 예상 공모가액은 1854억∼2100억 원이다.

진에어는 이달 24일 유가증권시장(코스피) 상장을 위한 IPO 간담회 개최를 시작으로 본격적인 상장 일정에 돌입한다. 공모희망가액은 2만6800∼3만1800원, 예상 공모가액은 3216억∼3816억 원이다.

11월에만 10개 기업이 IPO를 실시하지만, 스튜디오드래곤과 진에어는 규모와 화제성에서 볼 때 단연 관심이 집중된다. 시가총액 기준으로 볼 때 스튜디오드래곤은 8664억∼9814억 원, 진에어는 8040억∼9540억 원으로 두 기업 모두 1조 원에 육박하는 ‘몸집’을 자랑한다.

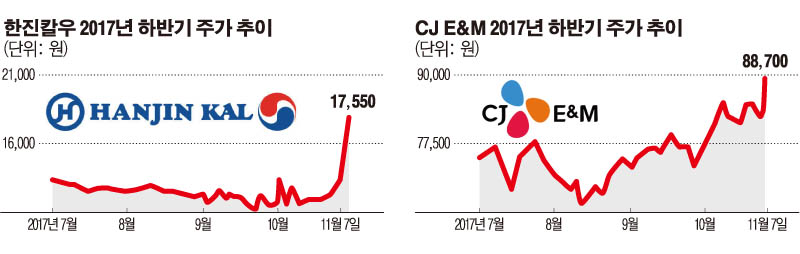

이 같은 기대감은 이들 기업의 모회사 주가에 반영되고 있다. CJ E&M의 주가는 최근 급격한 우상향 추세다. 6일 장중 5% 이상 오르는 등, 최근 3거래일 연속 상승 중이다. 8월 14일 6만7900원이던 주가는 7일 8만8700원으로 마감해 불과 3달 만에 30% 이상 상승했다.

10월 말 상승세를 보이던 한진칼은 11월 들어 조정에 들어간 모습이지만, 우선주는 여전히 급등세다. 한진칼우는 6일 장중 29.54% 상승한 2만1050원에 거래되면서 52주 신고가를 경신했다. 3일에도 가격제한폭(30.00%)까지 오른 주가는 최근 6거래일 연속 상승세다.

스튜디오드래곤은 CJ E&M으로부터 물적분할을 통해 2016년 5월 설립된 기업이다. 주력 사업은 드라마의 제작ㆍ편성, 드라마 판권 및 VOD(주문형비디오)의 국내외 유통이다. 이 회사는 CJ E&M의 연간 드라마 편성분 중 약 90%를 담당하고 있다.

박정엽 미래에셋대우 연구원은 “스튜디오드래곤의 희망 공모가 기준 시가총액은 CJ E&M 시가총액의 27.3∼30.9% 수준”이라며 “전체 시가총액 대비 상장 자회사의 가치를 볼 때 ‘LINE(라인)’이 상장할 때의 네이버 상황과 유사하다. 성장성이 주목되는 핵심 자회사 상장을 앞둔 모회사의 주가는 대체로 상향했다”고라 강조했다.

한진칼 역시 자회사 진에어 상장으로 재무건전성 회복 및 보유자산 재평가에 따른 수혜가 전망된다. 신민석 케이프투자증권 연구원은 “IPO를 통해 재무건전성을 높이고, 기재 투자 확대로 경쟁력 확보가 가능할 전망”이라며 “대한항공ㆍ한진 등 상장회사와 토파즈여행ㆍ칼호텔 등 비상장 자회사의 가치를 감안하면, 저평가 매력이 높다”라고 분석했다.

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294169.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[채권마감] 사흘만 강세, 외인 10선 대량매수+SK하이닉스 투자설](https://img.etoday.co.kr/crop/85/60/2294179.jpg)

![[급등락주 짚어보기] 삼화페인트 ‘이틀째 상한가’…코스닥선 ‘엑스페릭스·DSC인베스트먼트’ 상한가](https://img.etoday.co.kr/crop/85/60/2294249.jpg)

![[장외시황] 메쥬, 공모주 청약 일정 변경](https://img.etoday.co.kr/crop/85/60/2294187.jpg)

![[환율마감] 다카이치 압승에도 원·달러 이틀째 하락](https://img.etoday.co.kr/crop/85/60/2290933.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294169.jpg)

![정은경 장관, 의대 정원 연평균 668명 늘린다…내년 490명 증원 [포토]](https://img.etoday.co.kr/crop/300/190/2294293.jpg)