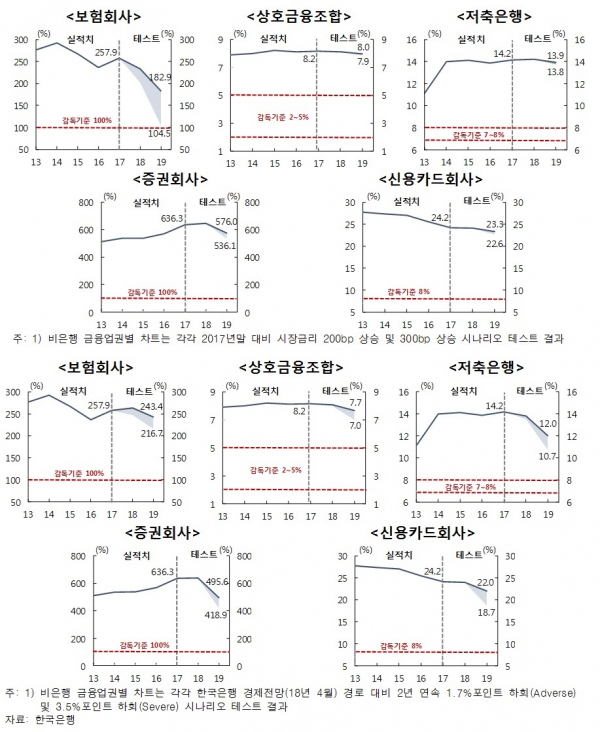

향후 2년간 금리가 급등하면 보험사가, 경기가 급락하면 증권사와 저축은행, 신용카드사가 충격을 받을 수 있다는 분석 결과가 나왔다.

이는 이들 기관이 시가평가 대상 채권 비중이 높아 유가증권 평가손실이 증가할 가능성이 높고, 신용손실 확대 가능성도 크기 때문이다.

반면 상호금융조합이나 저축은행, 신용카드사에 미치는 영향력은 상대적으로 크지 않았다. 채권 보유 비중이 낮아 금리상승 영향이 상대적으로 덜해서다.

경기둔화 충격 발생시에는 신용손실 증가, 보험료 및 수수료 수입 감소 등으로 비은행금융기관의 자본적정성이 전반적으로 떨어졌다. 특히 국내 실질 국내총생산(GDP) 성장률이 한은의 4월 전망 경로를 2년 연속 3.5%포인트 밑돌 경우엔 증권회사(2017년말 636.3%→2019년말 418.9%)와 저축은행(14.2%→10.7%), 신용카드회사(24.2%→18.7%)의 자본비율이 크게 하락했다.

한은의 한 관계자는 “금리상승과 경기둔화 충격을 가정해 비은행금융기관의 복원력을 평가한 결과 각 업권의 영업모델, 자산·부채 구조 등에 따라 상이하게 나타났다”며 “다만 경기둔화 충격에도 불구하고 모든 비은행 금융업권의 자본비율은 여전히 높은 수준을 유지하는 것으로 조사됐다”고 설명했다.

그는 또 “한은이 은행부문 모형인 SAMP와 함께 비은행ST 모형을 개발함으로써 전 금융권에 대한 복원력을 상시 점검할 수 있는 분석체계를 갖추게 된 것도 의미가 있다”라고 덧붙였다.

![[정부 주요 일정] 경제·사회부처 주간 일정 (2월 18일 ~ 2월 20일)](https://img.etoday.co.kr/crop/85/60/2296767.jpg)

![위기 속의 혁신… ‘숨은 고수’를 깨워 시장을 학교로 만들다 [영동시장 사람들➃]](https://img.etoday.co.kr/crop/85/60/2295600.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)