코스피지수가 2300선에서 등락을 거듭하는 가운데 양매도 상장지수증권(ETN) 상품이 8000억 원이 넘는 자금 몰이를 하며 돌풍을 일으키고 있다. 그러나 양매도 전략 특성상 급등락장에서 큰 폭의 손실을 낼 수 있다는 우려의 목소리도 나온다.

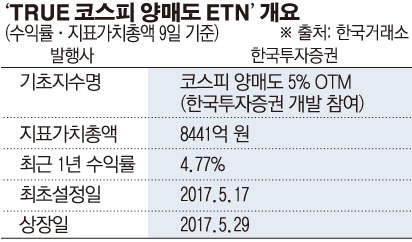

양매도 전략은 매달 옵션 만기일에 콜옵션과 풋옵션을 동시에 매도하고 다음 옵션 만기일까지 코스피 200지수가 ±5% 이내에 있으면 옵션 프리미엄만큼 수익을 올리는 구조다. 즉 한 달 뒤 지수가 5% 이상 하락하거나 떨어지지 않는다면 수익을 낼 수 있다. 현재 이 상품의 1년 투자 수익률은 4.77%다. 양매도ETN의 인기가 올라가면서 삼성증권, KB증권, NH투자증권 등 기존 ETN 시장 참여자들도 양매도 ETN 발행을 검토 중인 것으로 알려졌다. 한 증권사 관계자는 “새로운 지수를 개발해 기존 상품과 다른 조건과 구조의 양매도ETN을 출시하는 방안도 검토 중”이라고 밝혔다.

높아지는 인기만큼 우려의 목소리도 나온다. 특히 상승장에서도 손실이 발생할 수 있어 고객이 위험을 충분히 이해하지 못하면 소비자 피해가 발생할 수 있다는 지적도 나온다. 권민경 자본시장연구원 연구위원은 “양매도 ETN은 월간수익률의 상단이 해당 시점의 옵션프리미엄에 따라 결정되는 상품"이라며 “장기 보유하는 경우 급등락 장세에서 크게 손해를 볼 수 있다”고 지적했다.

권 연구원에 따르면 2000년 1월부터 2018년 5월까지 코스피200지수 월간 수익률이 ±5% 구간을 벗어나는 경우는 전체의 38%에 달했다. 10번 중 3번 이상은 ±5%가 넘게 오르거나 떨어져 손실을 볼 가능성이 있는 셈이다. 그는 “최근 5년으로 기간을 좁히면 기초지수의 월간 수익률이 ±5% 구간을 벗어나는 경우는 전체 8%로 감소하지만 그렇다고 해서 앞으로도 변동성이 줄어들 거라고 장담할 수는 없다”고 말했다. 이와 관련해 한 증권사 PB는 “해당 상품은 은행 가입 비중이 점점 높아지고 있는데 일반 예금상품에 익숙한 은행가입자라면 양도ETN 구조를 제대로 인지하기가 사실상 어렵다”면서 “이로 인해 손실이 날 경우 소비자 분쟁까지도 날 수 있다”고 말했다.

반면 ±5% 구간을 벗어나도 반드시 손실이 발생하는 것은 아니라는 것이 한국투자증권 측의 설명이다. 한국투자증권 관계자는 “코스피200지수가 7% 하락했다고 가정했을 경우 지수 ±5% 구간을 벗어난 부분에 대해서만 손실이 발생해 그만큼 손실이 제한된다”면서 “특히 손실이 발생하더라도 매월 롤오버(이월)되는 과정에서 옵션프리미엄은 증가하기 때문에 다음 달에는 수익이 날 수 있다”고 설명했다.

![예금·부동산·코인서 이탈한 돈, 증시로 향했다 [머니 대이동 2026 上-①]](https://img.etoday.co.kr/crop/140/88/2296856.jpg)

![[단독] ‘1500만원’ 보안인증 컨설팅비는 최대 7억 [비용의 덫, 보안인증 의무화 역설]](https://img.etoday.co.kr/crop/140/88/2296897.jpg)

![쇼트트랙 여자 계주 금메달…오늘(19일)의 경기 일정 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2296948.jpg)

![[주간수급리포트] 코스피 5500시대, '개미'는 9조 던졌다…외인·기관과 정반대 행보](https://img.etoday.co.kr/crop/140/88/2296195.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설 연휴 마지막, 서울역 귀경객 '북적' [포토로그]](https://img.etoday.co.kr/crop/300/190/2296862.jpg)