시중은행의 전세자금대출 규모가 연내 60조 원을 돌파할 전망이다. 이 같은 전세자금대출 쏠림은 정부의 부동산 규제를 비껴간 데다, 공적보증으로 은행들이 위험부담 없이 판매했기 때문으로 분석된다.

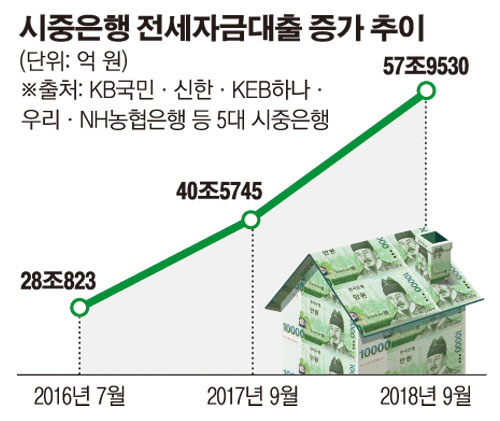

9일 은행권에 따르면 KB국민·신한·KEB하나·우리·NH농협은행 등 5대 시중은행의 9월 말 은행 재원 전세자금대출 총 잔액은 57조9530억 원으로 집계됐다. 이는 전월 말(56조6077억 원) 대비 2.38%, 전년 동월 말(40조5745억원) 대비로는 42.83% 각각 증가한 것이다. 2년여 전인 2016년 7월 말 잔액(28조823억 원)과 비교하면 두 배 이상 늘어났다.

2016년 9월 30조 원을 갓 넘겼던 전세자금대출 잔액은 지난해 9월 40조 원을 돌파했고, 올해 4월에는 50조 원을 넘겼다. 올해 들어서는 월평균 3% 안팎의 증가세를 보였다. 이 기세라면 연내 60조 원을 손쉽게 넘길 전망이다.

정부가 그간 각종 부동산 규제책을 내놨지만, 전세자금대출만큼은 규제의 칼날을 비껴갔다. 지난해 8월 총부채상환비율(DTI)과 주택담보대출비율(LTV)을 강화한 것은 주택담보대출만 겨냥한 것이다.

올 1월 도입된 신(新)DTI 역시 기존 주택담보대출의 원리금을 모두 고려해 다주택자를 옥죄는 정책에 불과했다. 3월 은행권이 자율적으로 시작한 총체적상환능력비율(DSR)에서도 전세자금대출은 이자만 반영하도록 했다. 전세금은 만기 후에 반환된다는 점을 고려한 것이지만 사실상 전세자금대출을 아무리 받아도 DSR에는 큰 영향을 주지 않게 됐다.

또한 전세자금대출이 주택금융공사 등 공적보증을 받기 때문에 은행이 위험부담 없이 적극적으로 판매한 것도 요인으로 꼽힌다. 그간 주택금융공사 등은 전세 보증금의 80%까지 보증을 제공했고, 이를 바탕으로 시중은행이 대출을 진행했다. 행여 전세 보증금을 돌려받지 못하는 일이 발생하더라도 은행이 지는 리스크는 전체 금액의 20%에 불과했다.

한편 이달 15일부터 공공·민간보증사가 일제히 다주택자의 전세자금대출을 제한하기로 하면서 은행권 전세자금대출 증가세도 주춤할 전망이다. 1주택 보유자도 부부 합산 연소득이 1억 원 이하(민간 보증기관 제외)일 때만 전세보증을 받을 수 있다.

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![[e가상자산] 비트코인 가격의 외부 변수들…연준 정책·달러 흐름 등 관건](https://img.etoday.co.kr/crop/85/60/2295368.jpg)

![최가온, 韓 첫 설상 금메달… ‘마지막 3차 런’ 승부수 통했다 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2295821.jpg)

![설 연휴, 인천공항 주차장 만차 [포토로그]](https://img.etoday.co.kr/crop/300/190/2295699.jpg)