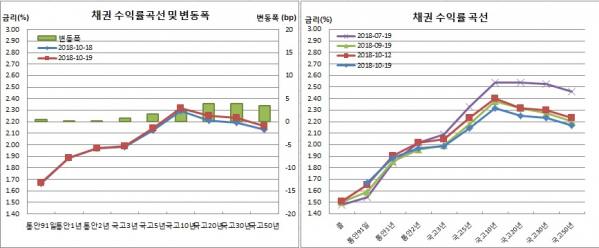

채권시장은 사흘만에 약세로 돌아섰다. 특히 장기물이 상대적으로 약해 일드커브(수익률곡선)는 스티프닝(수직화)됐다.

강세 피로감이 작용한데다 국제회계기준위원회(IASB)에서 보험업 국제회계기준(IFRS17) 도입 시기를 1~2년 연기할 것을 논의한다는 소식이 뒤늦게 전해진 때문이다. 다음주 22일로 예정된 국고채 20년물 6000억원어치 입찰도 부담으로 작용했다. 외국인도 국채선물을 매도하면서 약세장을 이끌었다.

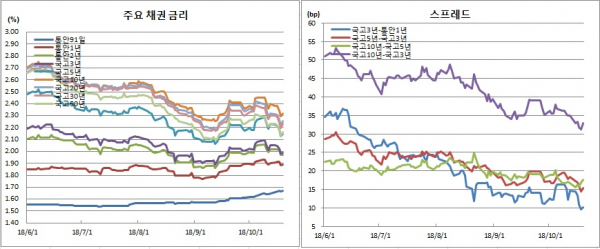

양도성예금증서(CD) 금리는 이틀째 올랐다. 시중은행들이 6개월물 CD를 민평금리보다 높게 발행한 때문이다.

채권시장 참여자들은 밤사이 미국채 강세에도 불구하고 원화채권 시장이 약했다고 전했다. 일각에서는 피로감을 보인다는 점에서 당분간 정체장이 이어질 것으로 봤다. 반면 또다른 쪽에서는 우호적 수급 상황이 계속되면서 단장기 구간 모두에서 강세를 보일 것으로 예측했다. 특히 기획재정부의 국고채 발행에서 20년물 이상 장기물 발행물량이 적은데다 바이백이 계속될 가능성이 높아 수급공백을 초래할 수 있는 연말쯤 금리가 비이성적 수준까지 떨어질 수 있다는 관측도 있었다.

CD91일물 금리는 오후장 고시에서 1bp 오른 1.70%로 고시됐다. 12일 1.66%를 기록하며 오르기 시작한 CD금리는 17일 하루를 제외하고 5일째 오른 셈이다. SC제일은행이 6개월물 CD를 민평금리보다 4bp 높은 2.06%에 1200억원어치를, 부산은행이 6개월물 CD를 민평금리대비 8bp 올린 2.07%에 1100억원어치를, 발행하는 등 이날 총 3400억원어치의 CD가 발행됐다.

한국은행 기준금리(1.50%)와 국고3년물간 금리차는 48.9bp를 보였다. 10-3년물간 금리차는 1.7bp 확대된 32.9bp를 기록했다. 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 1.5bp 떨어진 115.3bp로 1일 114.9bp 이후 최저치를 보였다.

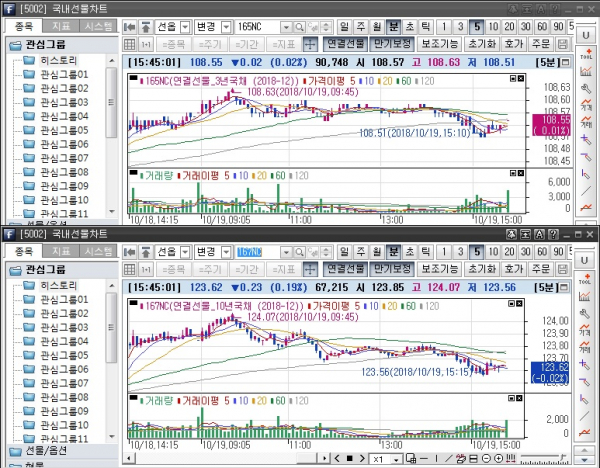

미결제는 5510계약 증가한 35만60계약을 보인 반면, 거래량은 7만3959계약 줄어든 9만748계약이었다. 회전율은 0.26회였다.

매매주체별로는 금융투자가 1600계약을 순매도하며 5거래일째 매도세를 이어갔다. 투신은 715계약을, 외국인은 672계약을 각각 순매도했다. 반면 은행은 3733계약 순매수하며 이틀연속 매수세를 보였다.

12월만기 10년 국채선물은 전일보다 23틱 떨어진 123.62였다. 장중 고점은 124.07, 저점은 123.56이었다. 장중변동폭은 51틱을 기록했다.

미결제는 623계약 늘어난 10만8679계약을 보였다. 반면 거래량은 5698계약 감소한 6만7215계약이었다. 회전율은 0.62회였다.

매매주체별로는 외국인이 2165계약을 순매도했다. 이는 12일 2766계약 순매도 이후 가장 큰 폭의 매도세다. 보험도 528계약 순매도하며 사흘째 매도세를 이어갔다. 반면 금융투자는 1561계약을 순매수했다.

현선물 이론가는 3선이 저평 1틱을 기록했다. 반면 10선은 고평 1틱을 보였다.

그는 이어 “시장은 다소 피로감을 느끼는 모습이다. 변동성은 당분간 크지 않을 것 같다”고 예측했다.

외국계은행의 한 채권딜러는 “이틀 연속 강세장 후 피로감을 느끼는 분위기다. 오전장이 끝날 무렵 IFRS17 연기논의가 있다는 소식이 돌면서 장기물이 약했다”고 말했다.

그는 또 “강세장은 당분간 계속될 것으로 본다. 보수적으로 보는 한은이 올 성장률을 0.2%포인트나 낮춘 2.7%로 봤다는 점에서 결과치는 2.6%가 될 수도 있다는 생각”이라며 “커브는 플랫쪽이 우세해 보이나 단기물도 하락룸이 있어 보인다. 수급적으로 장투기관들이 10년물 이상 채권을 매월 3조원 가량 매수하고 있는 상황에서 20~30년물 발행은 매월 2조에 그치고 있다. 여기에 스왑레이트 등 영향으로 보험사들의 해외투자도 녹록지 않다. 단기물쪽에서도 연말까지 매월 2조원 가량의 바이백이 계속될 예정이다. 연말 수급 공백이 발생한다면 비이성적 레벨까지 금리가 떨어질수도 있어 보인다”고 예상했다.

![[단독] 한국피자헛 ‘새 주인’에 케이클라비스인베·윈터골드PE](https://img.etoday.co.kr/crop/140/88/2293889.jpg)

![연휴 앞둔 인천공항이 불안한 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2295544.jpg)

![[채권마감] 지푸라기 돼준 한은 국장, 숏커버에 강세반전](https://img.etoday.co.kr/crop/85/60/2270791.jpg)

![[급등락주 짚어보기] 오리엔트바이오 상한가…반도체·엔비디아 협력 기대 확산](https://img.etoday.co.kr/crop/85/60/2295562.jpg)

![[오늘의 주요공시] 카카오·삼양사·펄어비스 등](https://img.etoday.co.kr/crop/85/60/2292185.jpg)

![명절 최대 고민은…男 '양가 일정 조율'·女 '지출 부담' [데이터클립]](https://img.etoday.co.kr/crop/300/170/2295553.jpg)

![북적이는 인천공항…설 연휴, 122만명 몰린다 [포토로그]](https://img.etoday.co.kr/crop/300/190/2295638.jpg)