국내 초대형 투자은행(IB)의 핵심 업무인 발행어음 도입이 1주년을 맞았다. 첫 주자였던 한국투자증권을 시작으로 NH투자증권이 올해 7월 발행어음 시장에 진입하면서 양강구도가 형성됐다.

21일 금융투자 업계에 따르면 한국투자증권은 9월 말 기준 발행어음 판매액이 3조4500억 원을 기록했다. 한국투자증권은 지난해 11월 중순 금융위 초대형IB 지정과 함께 단기금융(발행어음)인가 받아 같은 달 발행어음을 시작했다. 특히 출시 이틀 만에 5000억 원의 판매액을 올리기도 했다.

올해 5월 발행어음 사업자가 된 NH투자증권은 11월 현재 판매액이 1조5000억 원을 넘어섰다. 당초 올해 판매 목표액인 2조 원을 무난하게 달성할 것으로 전망된다.

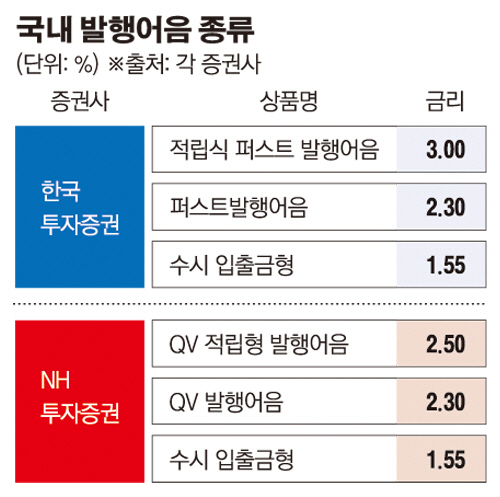

양강구도가 형성되면서 금리경쟁 양상도 나타나고 있다. 7월 NH투자증권은 만기 1년에 최고 연 2.3% 금리를 제공하는 발행어음과, 금리 1.55%인 수시 입출금형 등 한국투자증권과 같은 금리를 제공하는 상품을 내놨는데, 차별화를 위해 연 2.50%의 ‘NH QV 적립형 발행어음’을 출시했다. 이에 한국투자증권은 9월 해당 상품보다 금리를 0.5%포인트 올린 ‘적립식 퍼스트 발행어음’을 선보였다.

업계에서는 발행어음 시장이 앞으로 더 커질 것으로 보고 있다. 일단 9월부터 발행어음 발행 한도가 자기자본의 100%에서 200%까지 늘어났고, 외화표시 발행어음 출시도 예정돼 있기 때문이다. 기획재정부가 증권사에 소액해외송금과 대기성 투자 자금 환전을 허용해주면서 발행어음 사업자가 외화표시 발행어음 사업도 할 수 있게 됐다. 이에 한국투자증권과 NH투자증권은 외화표시 발행어음 출시를 준비 중이다.

증권업계에서는 달러 외화예금 수요의 상당 부분을 외화 표시 발행어음으로 흡수할 수 있을 것으로 보고 있다. 증권사 관계자는 “은행의 외화 예금보다 (외화표시 발행어음이) 금리를 더 높게 책정해 경쟁력을 확보할 수 있을 전망”이라면서 “수출하는 기업들의 수요도 있을 것으로 기대하고 있다”고 말했다.

발행어음 시장이 커지면 투자자들에게 제공하는 금리도 올라갈 수 있다는 관측도 나온다. 또 다른 증권사 관계자는 “발행어음으로 조달된 자금을 투자해서 투자 수익률이 높아져 증권사 자체에서 발행어음 수요가 높아지면 고객 유치를 위해 고객에게 제공하는 발행어음 금리가 높아질 가능성이 있다”고 말했다.

![[설 용돈 추천 ETF] “AI 메가트렌드 올라타라”…삼성운용, 반도체·전력·SMR ETF 제시](https://img.etoday.co.kr/crop/85/60/2296584.jpg)

![[설용돈 추천 ETF] 중국 저평가 인식 확산…KCGI차이나펀드 주목](https://img.etoday.co.kr/crop/85/60/2290364.jpg)

![[설용돈 추천 ETF] 테마 ETF로 한 번에…AI 반도체·조선·원전·방산·고배당 ETF로 분산](https://img.etoday.co.kr/crop/85/60/2296229.jpg)

![[설용돈 추천 ETF] “AI 거품 없다”…반도체 1위 기업 투자하는 한투운용 ETF](https://img.etoday.co.kr/crop/85/60/2295473.jpg)

![[설 용돈 추천 ETF] 신한운용 TDF, 2060 빈티지 등 주요 부문 '업계 1위' 석권…"수익률로 증명"](https://img.etoday.co.kr/crop/85/60/2296415.jpg)

![역대급 활황장에 실적 상승…주식가치도 ‘UP’ [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295964.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)