박삼구 금호아시아나 회장이 지주사 금호고속을 통해 지배력 강화에 나선다. 지분율을 30%대로 높이고 지주사 체재를 재건하는 모습이다.

25일 금융감독원 전자공시에 따르면 금호고속은 지난주 케이프투자증권을 상대로 200억 원 규모의 기명식 전환 사모사채를 발행했다. 사채 만기는 2024년 2월 21일로, 이자지급은 3개월 후급으로 진행된다. 앞서 15일에는 계열사 에어서울로부터 90억 원을 차입하는 등 연초부터 현금 확보에 열중하고 있다.

지난달에는 금호건설 홍콩 유한공사 지분 840만 주를 399억9562억 원에 사들이는 등 과거 매각했던 계열사를 재매입했다. 해당 계열사는 2017년 2월 금호고속의 구조조정 당시 차입금 상환을 목적으로 금호리조트 지분 26.4%와 함께 전량 매각한 곳으로, 매각 후 지난해 당기순손실을 기록해 적자전환했다.

회사 관계자는 “재무구조 안정화 차원에서 매각했던 지분을 사업 다각화 목적으로 취득했다”며 “베트남과 중국 등 해외 운송 관련 사업을 영위하기 위한 조치”라고 설명했다.

이에 앞서 지난해 10월 박 회장은 금호고속 지분을 29.7%에서 31.1%로 늘렸다. 여기에 자금 조달과 사업 확장까지 더해지면서 지주사인 금호고속의 역할을 키워가는 양상이다.

금호아시아나의 모태인 금호고속은 2012년 매각됐다가 2015년 아시아나항공이 지분 100%를 가지면서 그룹에 복귀했다. 이후 콜옵션(매수청구권)을 조건으로 사모펀드 칸서스KHB에 재매각했다. 2017년 금호타이어 인수에 애를 먹던 금호아시아나는 금호고속부터 불러들이기로 결정, 당시 지주사였던 금호홀딩스를 통해 4300억 원 규모의 인수합병 작업을 단행했다. 금호홀딩스와 합병 후 기업 명칭은 최종적으로 금호고속으로 결정됐다.

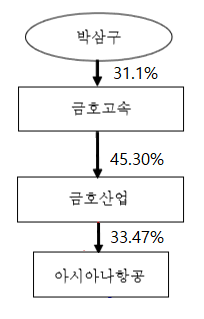

현재 금호아시아나 그룹은 박삼구 외 8인 체제 속에서 금호고속-금호산업-아시아나항공으로 이어지는 지배구조를 띄고 있다. 금호고속은 박 회장이 31.1% 지분을 보유한 가운데 장남 박세창 아시아나IDT 사장이 21%로 2대주주다.

지주사를 향한 오너의 지원 속에서 주력 계열사인 금호산업과 아시아나항공의 반등 조짐도 감지된다. 금호산업은 남북경협 기대감과 국내 예타면제에 따른 신규 수주 기대감이 더해져 건설업계 대표 수혜주로 떠오르고 있다. 고유가 부담 등으로 지난해 4분기 부진했던 아시아나항공 역시 올해 실적 제고 가능성이 대두되고 있다.

양지환 대신증권 연구원은 “아시아나항공은 올해 신기종 도입으로 장거리 노선 포트폴리오가 강화되고 프리미엄 클래스 비중확대 등 수익성 개선에 중점을 둬 긍정적으로 판단한다”고 설명했다.

![신동빈 롯데회장, '첫 금메달' 최가온에 축하 선물 [2026 동계 올림픽]](https://img.etoday.co.kr/crop/140/88/2295821.jpg)

![[설용돈 추천 ETF] 테마 ETF로 한 번에…AI 반도체·조선·원전·방산·고배당 ETF로 분산](https://img.etoday.co.kr/crop/85/60/2296229.jpg)

![[설용돈 추천 ETF] “AI 거품 없다”…반도체 1위 기업 투자하는 한투운용 ETF](https://img.etoday.co.kr/crop/85/60/2295473.jpg)

![[설 용돈 추천 ETF] 신한운용 TDF, 2060 빈티지 등 주요 부문 '업계 1위' 석권…"수익률로 증명"](https://img.etoday.co.kr/crop/85/60/2296415.jpg)

![역대급 활황장에 실적 상승…주식가치도 ‘UP’ [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295964.jpg)

![은행주, 최대 실적에 PBR 정상화…“랠리 아직 진행형”[섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2296301.jpg)

![[설 용돈 추천 ETF] AI 메모리·월배당…현금흐름과 성장성 동시에 잡는다](https://img.etoday.co.kr/crop/85/60/2296585.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)