KB증권은 12일 티씨케이에 대해 신공장 투자가 1분기 마무리되면서 SiC Ring 최대 생산 능력이 기존 대비 20% 증가할 전망이라며 목표주가를 8만8000원으로 상향 조정했다. 투자의견은 매수를 유지했다.

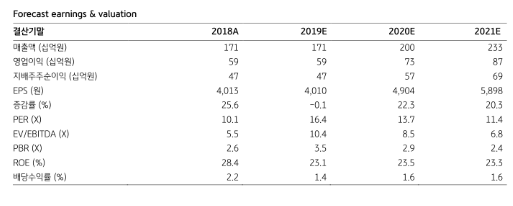

성현동 연구원은 “티씨케이의 2019년 연간 실적은 매출액 1714억 원으로 전년 동기 대비 0.5% 올랐고, 영업이익은 592억 원으로 0.2% 증가했다”라며 “메모리 반도체 업계 전반의 가동률이 하락에 따라 주력 제품인 SiC Ring의 수요 또한 감소했으나, 상대적으로 수요가 견조했던 Hot Zone 등으로 생산을 분배해 어려운 업황에도 타 반도체 파츠 업체 대비 견조한 실적을 기록했다”라고 설명했다.

이어 “올해는 NAND를 중심으로 전방 산업의 주요 고객사의 Capa 확대와 가동률 상승이 전망된다”라며 “티씨케이의 363억 원 규모의 신공장 증설투자가 2020년 1분기 말 기준으로 마무리되면서 SiC Ring 최대 생산 능력이 기존 대비 20% 증가할 것으로 추정된다”라고 짚었다.

성 연구원에 따르면 NAND 다단화 추세에 따라 티씨케이가 독보적인 생산능력을 가지고 있는 SiC Ring에 대해 Applied Materials, Lam Research 등 주요 고객사의 생산 확대 요구가 늘어나고 있다. 부가가치가 높은 SiC Ring의 매출액 비중 증가에 따라 2020년 영업이익률이36.3% 수준까지 높아질 것으로 기대된다는 평이다.

그러면서 그는 “티씨케이의 2020년 실적은 매출액 2002억 원, 영업이익 727억 원으로 전망한다”라고 덧붙였다.

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![최가온, 韓 첫 설상 금메달… ‘마지막 3차 런’ 승부수 통했다 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2295821.jpg)

!['날 풀리니 전국 초미세먼지 말썽' [포토로그]](https://img.etoday.co.kr/crop/300/190/2296140.jpg)