외국인은 현물을 매수했고, 개인은 3년 국채선물을 대량 매수하면서 비교적 견조했던 장은 오후장들어 각종 루머로 주가가 폭락하자 동반 약세로 돌아섰다. 시장에서는 뉴욕선물이 하한가를 기록한 것과 맞물려 48시간내 뉴욕시 전체가 셧다운 될 것이라는 설, 헤지펀드 파산설 등이 나돌았다. 코스피는 9년10개월만에 1600선이 무너졌다.

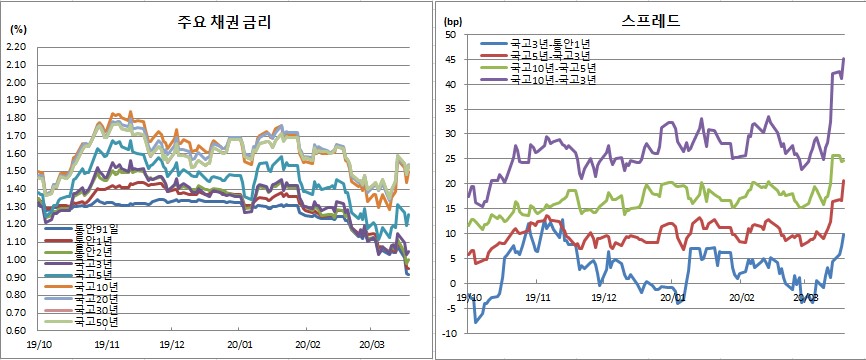

채권시장 참여자들은 한국은행 기준금리 인하로 단기물은 강했던 반면, 시장 불안정에 장기물은 약세를 지속했다고 평가했다. 장막판엔 손절성 매도까지 가세했다고 전했다. 기관들이 대차물량을 내놓지 않으면서 현선물간 매도차익거래가 막혀 현선물 저평만 확대됐다고 밝혔다. 신종 코로나바이러스 감염증(코로나19) 팬데믹(세계확산)에 불안감이 가중되면서 크레딧리스크에 대한 불안감은 계속될 것으로 예상했다. 추가경정예산 통과에 따라 올 국고채 물량이 10조3000억원 더 공급되면서 커브 스팁 흐름은 이어질 것으로 봤다.

장외채권시장에서 외국인은 국채선물 마감 직후 국고10년 지표물 19-8을 7437억원어치 매수했다.

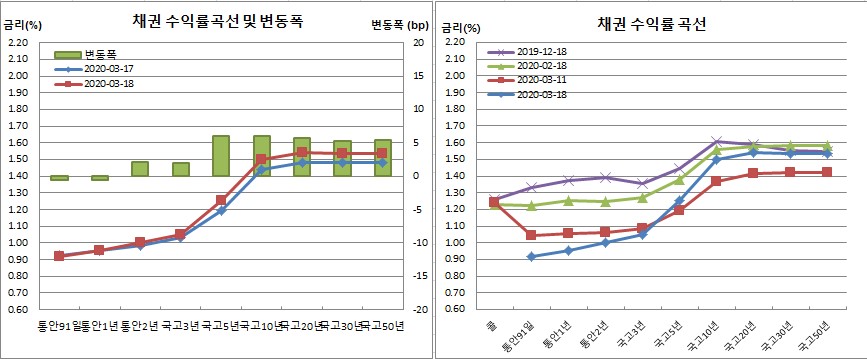

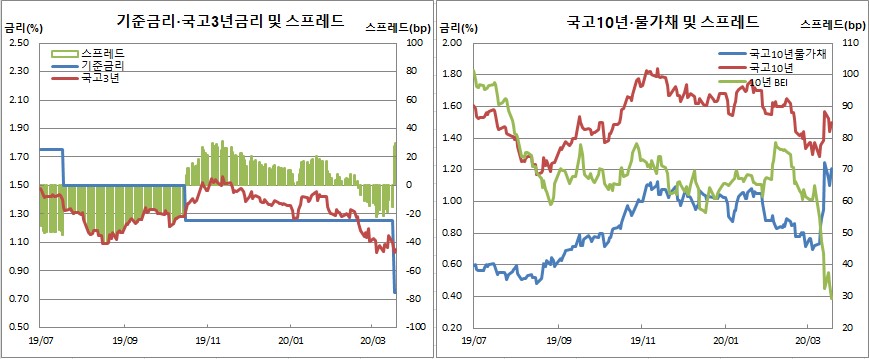

한은 기준금리(0.75%)와 국고3년물간 금리차는 30.0bp로 2018년 11월29일 38.9bp 이후 1년4개월만에 최대치를 경신했다. 10-3년간 스프레드는 4.1bp 확대된 45.2bp로 역시 2018년 8월21일 46.2bp 이후 가장 크게 벌어졌다. BEI는 4.6bp 하락한 29.2bp를 보여 역대 최저치를 경신했다. 직전 최저치는 13일 기록한 32.4bp였다.

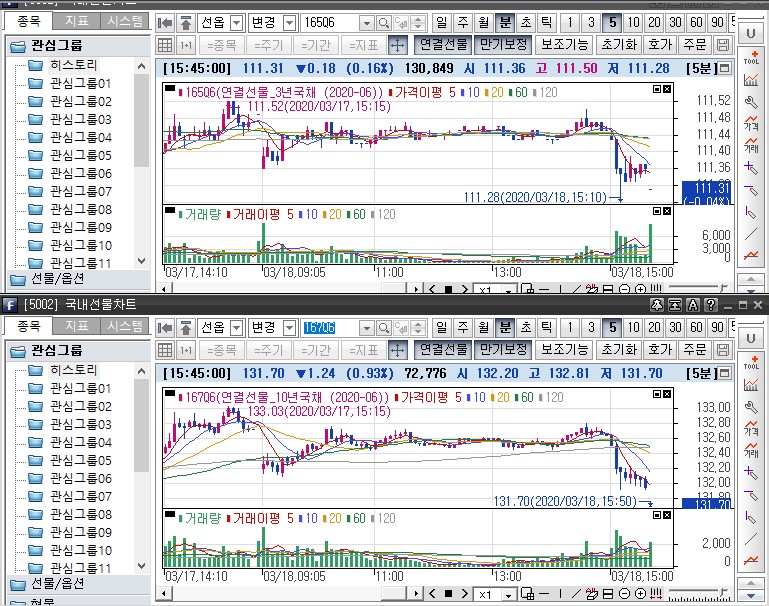

미결제는 1만1047계약 증가한 30만8088계약을, 거래량은 5만1799계약 감소한 13만849계약을 기록했다. 회전율은 0.42회였다.

매매주체별로는 금융투자가 7908계약을 순매도해 7거래일만에 매도전환했다. 반면 개인은 9707계약을 순매수했다. 이는 3일 1만2476계약 순매수 이후 일별 최대 순매수다. 외국인도 634계약 순매수를 기록하며 9거래일만에 매수로 돌아섰다.

6월만기 10년 국채선물은 전일보다 124틱 폭락한 131.70을 기록했다. 마감가가 장중 최저가였던 가운데 장중 고점은 132.81이었다. 장중변동폭은 111틱에 달했다. 이는 6일부터 9거래일간 이틀을 제외하고 원빅(100틱) 이상 변동성을 이어간 것이다.

미결제는 4416계약 감소한 11만3118계약을, 거래량은 1만1987계약 줄어든 7만2776계약을 보였다. 원월물인 12월만기 10년 국채선물에서 미결제와 거래량 각각 1계약씩을 기록했다. 선물 월물교체가 전날 있었다는 점에서 착오성 거래로 보인다. 합산 회전율은 0.64회였다.

매매주체별로는 외국인이 4473계약을 순매도해 5거래일째 매도세를 이어갔다. 은행도 1434계약을 순매도해 9거래일연속 순매도를 이어갔다. 이는 2010년말 신국채선물 재상장이후 역대최장 순매도다. 반면 금융투자는 6553계약 순매수해 나흘연속 매수세를 지속했다. 이는 역대 최대 순매수다. 직전 최대 순매수는 2017년 8월9일 6545계약 순매수였다.

현선물 이론가의 경우 3선은 저평 5틱을, 10선은 저평 32틱을 각각 기록했다. 3선과 10선간 스프레드거래는 없었다.

그는 이어 “공포감이 극에 달해 있는 상황이라 추가 흐름을 예상하기 쉽지 않다. 정부의 계속적인 유동성 공급과 추경 등 수급을 고려하면 커브 스팁이 확대될 것으로 예상한다”고 덧붙였다.

또다른 증권사 채권딜러는 “미국 금리 폭등에도 불구하고 장초반 선방하는 장세를 보이다 장막판 무너졌다. 최근 외국인의 국고10년 19-8종목 매수가 주목을 받으면서 시장은 비교적 견고한 흐름을 보이긴 했다. 막판 주식이 또 폭락하면서 크레딧 리스크에 대한 우려가 증폭됐다. 채권도 결국 조정을 받으면서 마감했다”며 “최근 특징은 기관들의 롱이 무거워 보인다는 점이다. 대차물량을 내지 않으면서 시장을 받치려는 의도가 다분히 보인다. 몇십조원식 발행된 물건에서도 대차가 안나오고 있다. 결국 현물매도 선물매수의 차익거래 유입이 안되면서 현선물 저평만 키우는 장세가 이어지고 있다. 최근 개인의 3선 매수가 크게 수익을 내면서 주목받기도 했다”고 말했다.

그는 “대강 조정이 마무리되고 반등하지 않을까 하는 기대는 계속될 것으로 보인다. 다만 금융시장 안정이 선행되지 않는 한 불안한 장세는 이어질 것으로 전망한다. 추경으로 인해 당장 다음달부터 적어도 1~2조원의 입찰물량이 늘어난다. 한은이 국고채 단순매입을 할 것이라는 기대도 많아지고 있다”고 덧붙였다.

![트럼프, ‘중국 원유망’ 정조준...미중 정상회담 ‘먹구름’ [호르무즈에 갇힌 경제 안보]](https://img.etoday.co.kr/crop/140/88/2301732.jpg)

![2월 넷째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

!['중동 리스크' 흔들리는 환율…정부, 모니터링 강화 [포토]](https://img.etoday.co.kr/crop/300/190/2301765.jpg)