31일 투자은행(IB)업계에 따르면 2017년~2018년은 크레딧 사이클 측면에서 ‘회복(Recovery)’기로 평가한다.

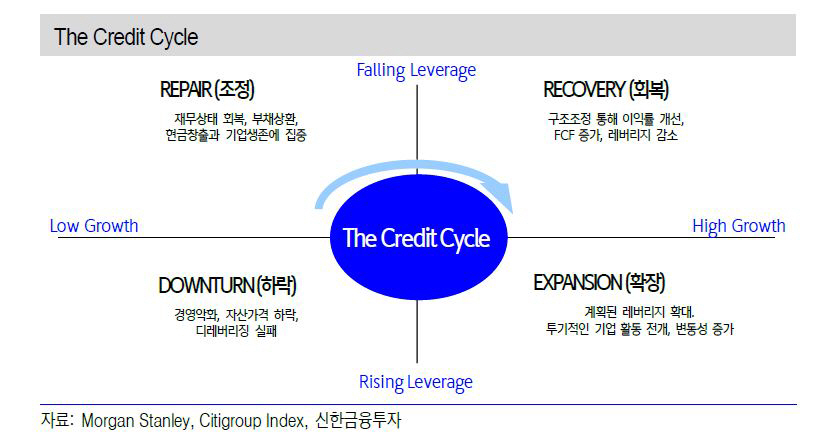

일반적으로 크레딧 사이클은 ‘레버리지( 순차입금/ 에비타(EBITDA))와 성장(매출성장 )의 변화에 따라 4개 국면으로 구분한다. ‘확장기(Expansion)-하락기(Downturn)-수선기(Repair)-회복기(Recovery)’의 흐름이다.

그러나 2019년 들어 글로벌 통화정책 방향이 완화 스탠스로 전환되면서 상황이 급변했다. 채권금리 하락과 투자수요 확대로 조달환경이 개선됐다.

이에따라 국내외 기업들은 다시 ‘리 레버리지(Re leverage)’로 전환하기 시작했다. 최근 4개 분기 합산 (LTM) 미국 기업들의 2019년 크레딧 사이클은 확장기 (Expansion)후반 , 한국은 하락기 (Downturn) 초반 국면으로 추정했다. 전반적으로 레버리지가 확대되는 상황에서 2020 년은 크레딧 펀더멘탈 저하가 불가피한 상황이었다.

공교롭게도 이런 상황에서 ‘코로나19’사태가 터졌다. 이는 ‘실물경제 위축→소비 및 생산 활동 위축→기업 현금창출력 감소→가계 소비여력 감소’라는 악순환 고리로 연결될 가능성이 크다.

신한금융투자 김상훈 연구원은 “코로나19는 실물경제 위축을 가져온다. 사회적 거리두기로 소비가 위축되고 소비 위축은 기업의 생산 활동을 위축시킨다. 기업의 현금창출력 축소는 다시 가계의 소비 여력을 감소시킨다”면서 “이런 악순환이 지속되면 가계와 기업의 신용위험 발생 가능성은 커진다 현재 우리는 이 시점에 있다. 기업들의 유약한 펀더멘탈 부담이 이제는 공포로 자리 잡고 있다”고 말했다.

![김상겸 깜짝 은메달…반전의 역대 메달리스트는? [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2293020.jpg)

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2293582.jpg)

![진짜인 줄 알았는데 AI로 만든 거라고?…"재밌지만 불편해" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2293549.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[급등락주 짚어보기] 삼화페인트, ‘깜짝’ 상한가⋯HBM4 양산 기대감에 레이저쎌ㆍ하이딥ㆍ아이엠티 등 ‘上’](https://img.etoday.co.kr/crop/85/60/2293632.jpg)

![[오늘의 주요공시] 미래에셋증권ㆍ한화에어로스페이스ㆍ고려아연 등](https://img.etoday.co.kr/crop/85/60/2292185.jpg)

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2293582.jpg)

![정치·외교·통일·안보 대정부질문, 답변하는 김민석 총리 [포토]](https://img.etoday.co.kr/crop/300/190/2293534.jpg)