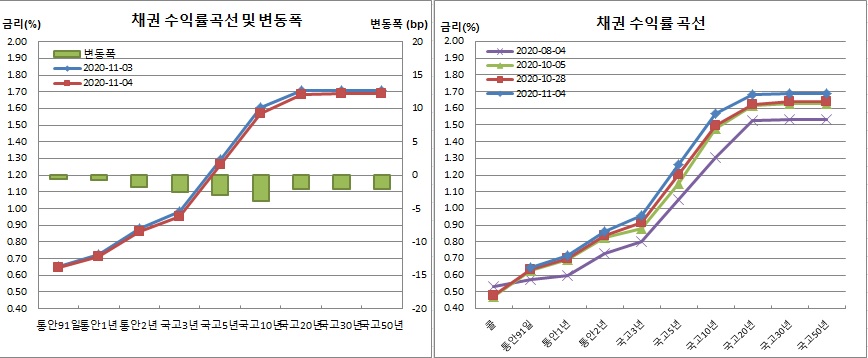

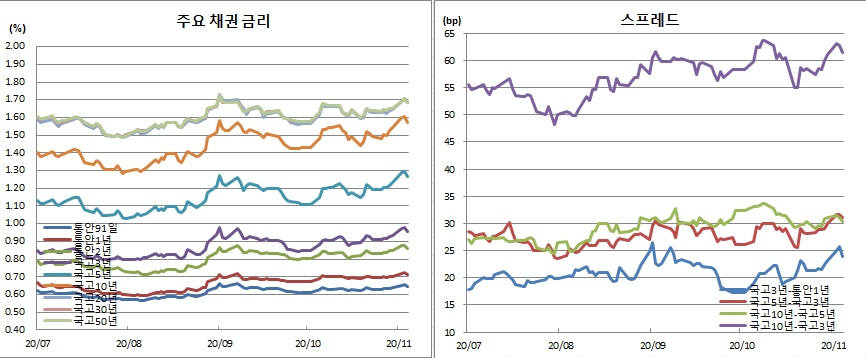

채권시장은 5거래일만에 강세로 돌아섰다(국고채 10년물 기준). 다만 장중 변동폭은 컸다.

미국 선거에서 조 바이든 민주당 후보가 대통령에 당선되고, 상하원 모두를 민주당이 차지하는 소위 블루웨이브(blue-wave) 전망에 약세 출발했던 시장은 최대 경합주인 플로리다 등지에서 도널드 트럼프 대통령이 승리하자 강세로 돌아섰다. 시장은 트럼프 당선을 반영했다.

채권시장 참여자들은 트럼프쪽으로 기울면서 바이든의 대규모 경기부양책에 대한 우려가 해소되는 분위기였다고 전했다. 최종 당선 확정까지 시간이 지연될 경우 안전자산 선호현상이 커지며 채권시장엔 우호적 재료로 작용할 수 있다는 관측이다. 다만 트럼프가 당선되더라도 경기부양이 필연적이라 결국 채권 강세폭은 제한될 것으로 봤다.

국고30년물과 50년물은 2.0bp씩 하락해 각각 1.687%를 보였다. 국고10년 물가채도 3.4bp 내린 0.923%에 거래를 마쳤다.

한국은행 기준금리(0.50%)와 국고채간 금리차를 보면 3년물은 45.5bp, 10년물은 106.9bp로 좁혀졌다. 10-3년간 스프레드는 1.3bp 줄어든 61.4bp를 보였다. 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 0.4bp 떨어진 64.6bp를 기록했다.

미결제는 1만3869계약 줄어든 40만5127계약이었다. 이는 9월28일 40만4571계약 이후 한달10일만에 최저치다. 반면, 거래량은 2만4028계약 늘어난 15만289계약을 기록해 9월2일 17만4864계약 이후 2개월만에 최고치를 경신했다. 회전율은 0.37회로 9월3일 0.39회 이후 가장 컸다.

매매주체별로는 금융투자가 9812계약을 순매수했다. 투신도 1627계약 순매수해 나흘째 매수세를 이어갔다.

반면 외국인은 1만686계약을 순매도해 5거래일 연속 매도세를 이어갔다. 이는 또 9월2일 1만5997계약 순매도 이후 2개월만에 최대 순매도 기록이다. 외인의 3년선물 누적순매수 포지션 추정치는 25만7291계약으로 9월23일 25만4979계약 이후 최저치였다.

12월만기 10년 국채선물은 전일보다 43틱 오른 131.64를 보였다. 장초반엔 130.79까지 떨어져 3월26일 130.50 이후 최저치를 경신했다. 장중 고점은 131.77로 장중변동폭은 98틱에 달했다. 이는 지난달 19일 107틱 이후 최대폭이다.

미결제는 15만5033계약을, 거래랼은 8만7379계약을 각각 기록했다. 원월물 미결제 14계약과 거래량 1계약을 합한 합산 회전율은 0.56회였다. 이는 지난달 19일 0.59회 이후 최고치다.

매매주체별로는 금융투자가 1720계약을 순매수했다. 반면, 외국인은 1105계약 순매도로 대응했다. 은행도 986계약을 순매도해 5거래일째 매도세를 이어갔다.

현선물 이론가의 경우 3선은 저평 1틱을, 10선은 저평 5틱을 각각 기록했다. 3선과 10선간 스프레드거래는 금융투자에서 매수와 매도 각각 200계약씩을 보였다.

그는 이어 “우려하던데로 당선 확정에 시간이 걸릴 것으로 보인다. 불확실성 확대로 안전자산 선호현상이 일어날 가능성이 있다. 다만 결국은 대규모 경기부양은 필연적으로 보여 금리 하락폭도 제한적일 것”이라고 전망했다.

자산운용사의 한 채권딜러는 “블루웨이브 우려로 약세 출발했으나 플로리다, 텍사스에서 연이어 트럼프가 우세를 보였다. 대세가 거의 트럼프쪽으로 기우는 것으로 시장은 반영했다. 장막판엔 혹시 모를 리스크와 트럼프 대통령의 그 이후 반응 등을 감안해 소폭 밀렸다”며 “장중 금리와 커브 변동성도 컸다. 10년 선물 기준 장중 최저가대비 원빅 가깝게 상승했다. 강세가 되면서 장중 커브는 스티프닝 움직임을 보이기도 했다”고 말했다.

그는 또 “미국 채권시장은 그간 강약을 반복하다 결국 보합이었음에도 불구하고 국내 채권시장은 금리가 상당폭 상승하는 움직임이었다. 일단 바이든의 대규모 경기부양책에 대한 우려가 해소되는 분위기”라면서도 “단기적으로 급등했던 금리레벨은 메리트가 충분해 보이나, 미 대선 결과가 이번주까지 결론인 나지 않는다면 예단키 어렵다”고 덧붙였다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

!['주유소 기름값 9주 연속 하락세' [포토로그]](https://img.etoday.co.kr/crop/300/190/2292925.jpg)