정기예금 1%대 중반 금리 사실상 실종..은행 예대금리차 8개월만 최대

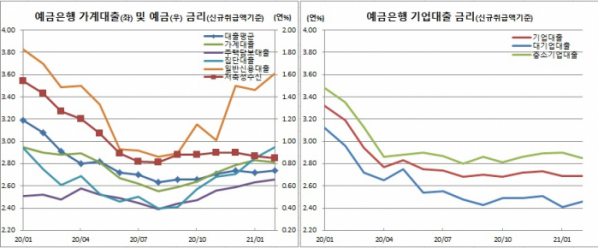

은행 금리가 대출금리만 올랐다. 특히 가계 관련 신용대출과 집단대출이 급등했고, 주택담보대출도 6개월째 오름세를 이어갔다. 반면 예금금리는 떨어졌다. 정기예금 기준 1%대 중반 금리는 사실상 실종된 상태다. 이에 따라 은행의 대표적 수익성 지표인 예대금리차는 8개월만에 최대치를 경신했다.

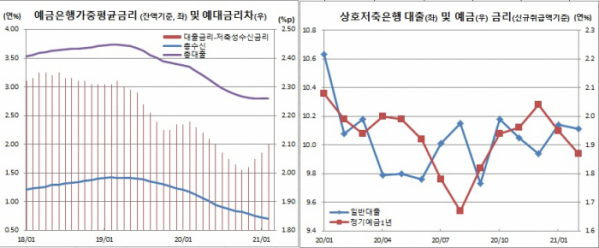

30일 한국은행이 발표한 ‘2021년 2월중 금융기관 가중평균금리’ 자료에 따르면 2월중 신규취급액 기준 저축성수신금리는 전월대비 2bp(1bp=0.01%포인트) 하락한 연 0.85%를 기록했다. 이는 작년 12월 0.90%를 기록한 후 2개월째 하락세다.

저축성수신금리와 순수저축성예금 모두 2bp씩 떨어져 각각 0.85%와 0.83%를 기록했다. 1년만기 정기예금금리도 3bp 하락한 0.94%였다.

정기예금금리 비중을 금리수준별로 보면 1.75~2% 미만은 2개월째 사라졌고, 1.5~1.75% 미만은 0.1%, 1.25~1.5% 미만은 0.6%에 그쳤다. 1.0~1.25% 미만도 19.6%에 불과했다. 반면, 0.75~1% 미만은 49.5%, 0.75% 미만은 30.1%로 각각 역대 최대치를 경신했다.

이는 자금의 단기부동화로 수시입출식 자금유입이 증가하면서 은행입장에서는 자금조달유인이 약화했기 때문이다. 즉, 예금금리를 올릴만한 유인이 약화해서다.

대출금리는 2bp 상승한 2.74%를 기록했다. 기업대출은 보합인 2.69%를 기록했고, 가계대출은 2bp 하락한 2.81%를 보였다. 다만 고금리 비중이 높은 가계대출 증가세가 더 커 대출금리를 올리는 역할을 했다.

기업을 보면 대기업대출은 5bp 상승한 2.46%를 나타냈다. 직전월 사상 최저를 기록한데다, 일부 은행의 고금리 대출 비중이 늘었기 때문이다. 반면, 중소기업대출은 5bp 하락한 2.85%를 보였다. 지표금리가 하락한데다, 2월초 일부은행에서 설 명절에 따른 특별자금 대출에 우대금리를 적용한 영향이다.

가계를 보면 보증대출은 6bp 하락한 2.64%를 나타냈다. 전세자금대출을 중심으로 금리가 하락한데다 취급비중도 확대됐다.

반면, 주담대는 3bp 상승한 2.66%로 사상 최저치를 기록했던 작년 8월(2.39%) 이후 오름세를 지속했다. 집단대출도 10bp 급등한 2.95%를 보였다. 집단대출은 직전월에도 14bp 오른 바 있다. 일반신용대출도 15bp 급상승한 3.61%를 기록했다. 작년 12월에도 49bp 급등한 바 있다.

은행들이 대출규제를 위해 가산금리를 올리면서 스프레드가 확대된 때문이다. 여기에 일반신용 대출은 준거금리인 양도성예금증서(CD)91일물 금리까지 5bp 올랐고, 집단대출은 지방 등 신용도가 낮은 사업장 대출이 증가한 것이 영향을 미쳤다.

은행 가계대출 중 부문별 비중은 보증대출이 40%내외로 가장 높았고, 이어 주담대(35%내외), 신용대출(15%내외), 집단대출(3%내외) 순이었다.

송재창 한은 금융통계팀장은 “수신금리는 은행들의 자금조달 유인 약화로 떨어진 반면, 대출금리는 은행 대출강화로 가계 일반신용대출 금리 등을 중심으로 올랐다”고 전했다. 그는 또 “향후 전망은 시장상황 등을 지켜봐야할 것”이라고 덧붙였다.

한편, 제2금융권의 경우 상호저축은행 예금금리만 8bp 하락한 1.87%를 기록했다. 저축은행 대출금리도 3bp 떨어진 10.11%를 보였다. 가계(+15bp)와 기업(1bp) 대출금리 모두 올랐지만 가계대출 비중이 줄면서 하락했다.

![신라면·빼빼로·불닭까지...뉴욕은 지금 K푸드 앓이중[가보니(영상)]](https://img.etoday.co.kr/crop/140/88/2105685.jpg)

![송승헌ㆍ박지현, 밀실서 이뤄지는 파격 만남…영화 '히든페이스' [시네마천국]](https://img.etoday.co.kr/crop/140/88/2105818.jpg)

![강원도의 맛과 멋을 모두 느낄 수 있는 '단단단 페스티벌' 外[주말N축제]](https://img.etoday.co.kr/crop/140/88/2105750.jpg)

![“한국서 느끼는 유럽 정취” 롯데 초대형 크리스마스마켓 [가보니]](https://img.etoday.co.kr/crop/140/88/2105976.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![尹 “양극화 타개해 국민 전체가 성장엔진 될 수 있도록 해야” [종합]](https://img.etoday.co.kr/crop/85/60/2105563.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)