우리나라 민간 부채 부담이 다른 나라들에 비해 빠르게 늘고 있다는 조사결과가 나왔다.

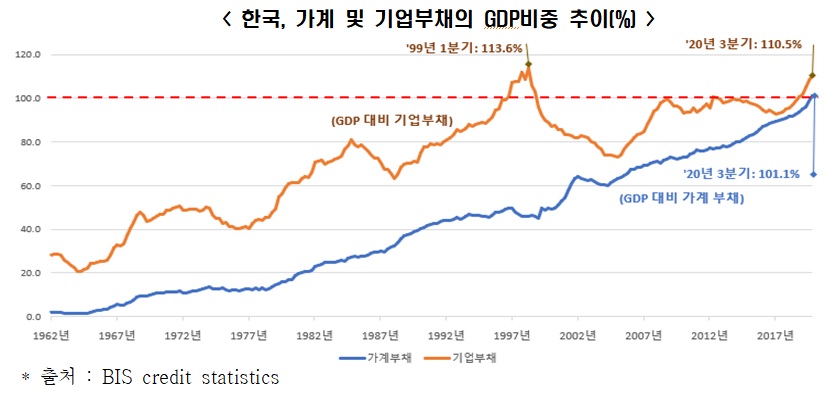

전국경제인연합회 산하 한국경제연구원은 국제결제은행(BIS), 경제협력개발기구(OECD) 등의 통계를 활용해 2016년 말부터 2020년 3분기까지의 최근 5년간 한국의 민간 부채 추이를 분석한 결과 국내총생산(GDP) 대비 가계부채 비중이 87.3%에서 101.1%로 13.8%포인트(p) 증가했다고 9일 밝혔다.

1962년 통계 집계 이래 처음으로 100%를 넘어섰다.

같은 기간 세계(43개국) 평균 증가율이 8.1%p, G5가 5.1%p였다는 것을 고려하면 빠른 속도다.

기업부채 증가 속도도 빠른 편이다. 한국 기업 부채의 GDP 비중은 2016년 말 94.5%에서 2020년 3분기 110.5%로 16.0%p 증가했다.

같은 기간 세계 평균은 14.5%p, G5는 13.6%p 늘었다.

추광호 한국경제연구원 경제정책실장은 “최근 5개년 우리나라 민간부채 증가 폭은 29.8%p로 과거 미국의 금융위기 직전 5개년 증가 폭인 21.8%p를 웃돌 만큼 그 속도가 매우 가파르다”라며 “양질의 일자리 확충 등으로 소득을 부채보다 빠르게 증진해 민간부채 비율 완화를 도모해야 한다”고 주장했다.

한경연은 소득을 통해 부채 수준을 평가하는 대표 지표인 DTI(실소득 대비 부채비율)와 DSR(소득 대비 원리금 상환비율)을 G5와 비교한 결과 한국의 가계부채는 가계소득보다 더욱 빠르게 늘어나 상환능력이 급속히 취약해지고 있다고 지적했다.

2015년에서 2019년 사이 국내 가계 DTI는 28.3%p나 늘어나면서 증가 폭이 G5(1.4%p 증가)의 20배에 달했다.

가계 DSR도 평균 1.6%p 증가했는데, G5는 0.2%p 감소했다.

기업의 경우 2020년 3분기 말 현재 한국의 DSR 비율은 39.5%로 G5의 41.4%보다 낮았다.

최근 5개년(2016년~2020년 3분기) DSR 증가 폭도 한국 3.4%p, G5 5.9%p로 한국기업의 부채상환 능력이 상대적으로 양호했다.

한경연은 이런 조사 결과를 바탕으로 국내 민간 부문의 금리 방어력이 취약한 상황인 만큼 미국보다 선제적인 긴축 통화정책을 지양해야 한다고 주장했다.

한경연 관계자는 "우리나라 가계는 부동산에 편중된 자산 포트폴리오를 가지고 있어 유동성 위기에 취약하고 특히 적자 가구가 많아 금리 인상 시 저소득층이 어려움을 겪을 수 있다"며 "기업들의 DSR 비율이 낮아 금리 방어력이 양호한 편이지만 한계기업 비중이 높아 금리 인상 시 영세기업들의 타격이 클 수 있다"고 우려했다.

그러면서 "인위적인 부채 감축보다는 기업 경쟁력 향상으로 이윤 창출과 부채상환 능력을 높이고 고용 및 임금 지급 여력을 확충하는 것이 민간부채 감축의 근원적 대책"이라고 강조했다.

![‘계란밥·라면도 한번에 호로록” 쯔양 ‘먹방’에 와~탄성⋯국내 최초 계란박람회 후끈[2025 에그테크]](https://img.etoday.co.kr/crop/140/88/2270572.jpg)

![황재균 은퇴 [공식입장]](https://img.etoday.co.kr/crop/140/88/2270744.jpg)

![2026년 원전 텐베거 잭팟주 후보! '이 주식'에서 노리세요! ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/73yJ8EsmQdM/mqdefault.jpg)

![‘에그테크코리아 2025-황금알을 잡아라’⋯순금 한돈, 두 번째 주인공은? [에그리씽]](https://img.etoday.co.kr/crop/85/60/2271178.jpg)

![계란자조금 “韓 1인당 계란 소비 전세계 2위…1위 목표” [2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271164.jpg)

![‘프랑스 버터 에쉬레’ 공급사 SPC GFS...“베이커리 식재료, 베이킹몬‧프레시몬이 해결사”[2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271145.jpg)

![“밀가루 회사 아녔어?”...계란빵 선보인 대한제분, ‘곰표’의 변신은 무죄[2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271108.jpg)

![한상욱 조인 솔루션센터장 “동물복지 계란, 5년 후 전체 시장의 20% 차지”[2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271152.jpg)

![붕어빵·분식에 ‘에그커피’까지⋯박람회장 꿰찬 ‘푸드트럭’ 덕에 한끼 해결[2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271131.jpg)

![CJ프레시웨이, ‘반숙대란’ 블라인드 테스트로 흥미UP...“계란엔 사이다죠”[2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271107.jpg)

![이종재 이투데이그룹 부회장 “에그테크, K푸드 글로벌화·건강 플랫폼으로 키울 것”[2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271109.jpg)

![라면에 계란 탁! ‘찰떡 궁합’...농심 ‘SHIN 분식’ 이틀째 인산인해[2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271095.jpg)

![전문의가 꼽은 건강 계란은 ‘반숙란’…“밀가루 음식은 꼭 계란과 함께”[2025 에그테크]](https://img.etoday.co.kr/crop/85/60/2271083.jpg)

![[케팝참참] 공식 깨진 2025년 K팝…"신인이 주인공"](https://img.etoday.co.kr/crop/300/170/2270293.jpg)

![에그테크 건강포럼, 계란 요리 소개하는 손성희 푸드디렉터 [포토]](https://img.etoday.co.kr/crop/300/190/2271169.jpg)