“현재 금융지주(시중은행)들의 주가는 망한 회사급입니다.”(외국계 IB 임원 A씨)

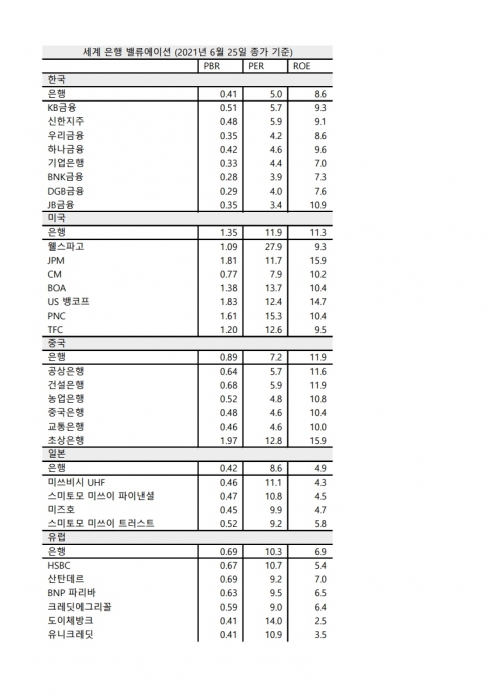

KB금융, 신한금융, 하나금융, 우리금융 등 한국 대표 금융지주와 은행들의 평균 주가순자산비율(PBR)은 평균 0.41배. PBR은 주가와 주당 순자산을 비교한 수치로, PBR이 낮을수록 저평가돼 있다는 뜻이다. A씨는 “우리나라 은행들의 PBR이 0.5 아래에 있다는 것은 그만큼 시장에서 잊히고 관심도 없다는 얘기”라며 “주주들이 지금 기업을 청산시키고 나눠 가져도 현재 주가 대비 돈을 더 많이 받아갈 수 있는 정도의 형편없이 낮은 수준”이라고 밝혔다.

시중은행 임원 B씨는 “중간 배당 등 주주 환원책에 적극적인 이유도 주가 관리 측면이 있다”고 귀띔했다.

금융업이 공포에 질렸던 지난 2008년 글로벌 금융 위기 때에도 은행 PBR은 0.53배가 넘었다. 증권가 한 관계자는 “금리가 오르면 은행 업종의 올해 예상 PBR은 점차 좋아질 전망”이라면서도 “경기 둔화와 대출 금리 규제 등 심적 피로가 쌓인 상황이어서 주가가 의미 있는 상승을 하려면 시간이 필요하다”고 말했다.

◇역대 최상급 순익 냈지만 기초체력 지표는 바닥권=금융지주사·은행들의 작년 실적은 역대 최대치를 기록했다. 4일 에프앤가이드에 따르면 KB금융ㆍ신한지주ㆍ하나금융ㆍ우리금융 등 4사의 2분기 순이익(예상치)은 3조5653억 원으로, 전년 2조7967억 원 대비 27.5% 증가했다.

역대 최상급 실적이지만 기초체력은 글로벌 은행들에 비해 확 떨어진다.

이들 은행주의 주가순자산비율(PBR)도 현재 0.41배로 과거 상승기 수준에 아직 못 미친다. 2012년에는 12개월 선행 PBR이 0.6~1.1배, 2018년에는 0.5~0.6배에 달했다. 4대 금융지주 중 우리금융이 0.35배로 가장 낮았다. 하나금융과 신한금융도 각각 0.42배, 0.48배에 불과했다. 그나마 KB금융이 0.51배로 0.5배를 웃돌아 체면치레했다.

이는 미국의 시중 은행 평균 1.35배에 한참 못미친다. 중국국 0.89배, 일분 0.42배 보다 낮다. 유럽은행들의 PBR은 0.69배다.

정태준 유안타증권 연구원은 “은행은 내년에 ROE가 추가 상승할 것으로 예상되기 때문에 PBR이 0.52배까지 올라갈 수 있다”며 “향후 20% 이상 상승 여력이 남아 있다”고 분석했다.

중간배당은 투자자들의 발길을 돌릴 것으로 보인다.

IBK투자증권 김은갑 연구원은 “올해 초 시장대비 은행주 주가 수익률이 크게 저조했던 원인 중 하나로 배당규제를 들 수 있는데 이번 변화에 따라 중간배당 또는 분기배당이 정착된다면 은행주의 낮은 PBR 밴드가 다소 상향될 여지가 있다”고 분석했다.

주가수익비율(PER)도 5.0배로 가장 낮았다. 국가별로는 미국 11.9배, 유럽 10.3, 일본 8.6배, 중국 7.2배로 글로벌 시중은행에 비해 투자 매력이 떨어진다. PER은 주가를 주당순이익으로 나눈 값인데, 회사의 주가가 회사 순이익에 비해 적절한 가격인지를 볼 수 있게 한 지표다. PER은 시가총액이 연 순이익의 몇 배인지를 알려준다. 예를 들어 PER이 10이라면, 한 해 순이익의 10배가 시가총액이다.

특히 은행들은 대출 영업을 확대해서 수익을 챙겨왔는데, 정부의 대출 억제책에 더해 신종 코로나바이러스 감염증(코로나19)으로 인한 경기 악화로 은행 빚을 갚지 못하는 취약 차주가 늘어 연체율이 오를 것이란 우려 때문이다.

◇우물안 개구리 국내 은행들=국내 은행들은 예전보다 이익 규모가 크게 늘었지만, 큰 덩치 덕분이지 수익력 자체가 눈에 띄게 좋은 건 아니다. 자기자본이익률(ROE) 수준도 중국 은행들보다 낮았다. 8개 상장은행(KB금융·신한지주·하나금융지주·우리금융지주)·기업은행·BNK금융지주·DGB금융지주·JB금융지주의 올해 평균 ROE는 8.6% 안팎으로 추정되고 있다. 이는 2012년, 2018년 등 은행업 주가가 급등했을 때 기록한 수치와 비슷하다. 하지만 미국은행 11.3%, 중국 11.9%보다 낮다. 일본과 유럽은행 4.9%, 6.9%보다는 높았다. ROE는 기업에 투자된 자본을 활용해 어느 정도의 이익을 창출했는지를 나타내는 대표적인 수익성 지표다. 최고경영자(CEO)의 경영 능력을 가늠할 수 있는 잣대로 통한다.

예대마진이 은행주의 기초체력을 뒷받침할 전망이다. 메리츠증권 은경완 연구원은 “밸류에이션과 가장 높은 상관관계를 보이는 잔액기준 예대마진은 지난 10월을 저점으로 상승 추세가 지속되고 있다”면서 “아울러 높은 배당수익률이 주가의 하방을 지지하며 밸류에이션 확장에 따른 주가 상승이 전망된다”고 말했다.

외국계 운용사 출신 B씨는 “국내 은행들은 미국 은행처럼 부가가치가 높은 투자은행(IB) 업무를 하지 않고 기껏해야 예대 금리 차이나 수수료 수입으로 이익을 내는데, 이를 고려한다면 1억원대에 달하는 직원 연봉은 매우 높은 수준”이라고 말했다.

![코스피, 장중 6000선 돌파…개미 8000억 순매수 [육천피 시대 개장]](https://img.etoday.co.kr/crop/140/88/2299584.jpg)

![95% 치료제 없는 ‘이 분야’…K바이오에 기회될까 [800兆 희귀질환 시장]](https://img.etoday.co.kr/crop/140/88/2299281.jpg)

![개미도 비상장 벤처 투자… 내달 'BDC' 첫선[개인 벤처투자路①]](https://img.etoday.co.kr/crop/140/88/2299217.jpg)

![코스피 6000의 그림자…빚 31조·대차 149조·공포지수 급등 [육천피 시대 개장]](https://img.etoday.co.kr/crop/85/60/2299684.jpg)

![[특징주] 서울반도체, 美 자회사 특허소송 승소 소식에 상한가](https://img.etoday.co.kr/crop/85/60/2299050.jpg)

!["현대차 저평가 끝?" 보스턴 다이내믹스가 변수 [찐코노미]](https://img.etoday.co.kr/crop/300/170/2299681.jpg)

![장중 사상 첫 '육천피' 돌파한 코스피 [포토로그]](https://img.etoday.co.kr/crop/300/190/2299716.jpg)