#스마트폰 관련 부품을 만들어 대기업에 납품하는 중견기업인 A 모 씨(55세). 경기회복 기대감이 커지며 A 씨는 대기업에 납품하는 수출용 스마트폰 부품 주문도 늘어날 것으로 기대했다. 미국 국채 금리가 상승하면, 그만큼 미국 경기가 좋다는 의미로 해석했다. 대기업 수출이 늘면, 낙수효과를 볼 것이란 희망도 있었다. 그러나 미국 바이든 행정부가 보호무역 기조를 유지하면서 희망이 옅어졌다. 중국 강경책 등 분위기는 더 나빠졌다. 저금리 대출을 받아 운영을 이어왔지만, 이제는 늘어난 이자조차 부담스러운 상황이다.

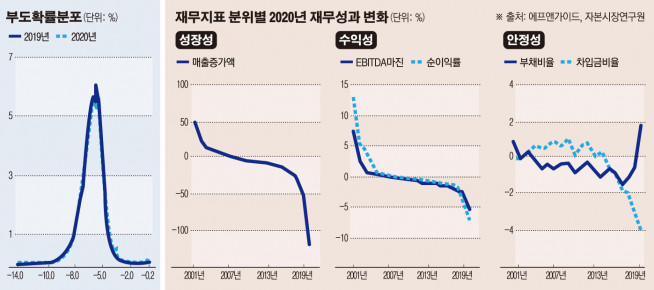

◇“빨간 불 켜졌다” 100곳 중 7곳은 부도 직전 = 한국은행이 지난 2007년부터 2019년까지 실제 부도로 이어졌던 기업들의 발생 직전 7년간의 재무지표 변동패턴을 분석한 결과, 해당 기업들은 모두 2~5년 전에 이자보상배율(영업이익/이자비용)이 1을 밑돈 것으로 나타났다. 차입금상환배율(차입금/상각전영업이익)은 5배를 초과했고, 부채비율(부채/자기자본)은 200%를 넘었다.

지난해 이 세 가지 부도 위험 기준을 충족하는 기업은 150개로 전체 대상기업(2175개)의 6.9%를 차지했다. 기업 비중은 2019년(7.8%)보다 줄었지만, 이들 기업이 전체 기업 여신에서 차지하는 비중은 같은 기간 9.0%에서 10.4%로 늘었다. 한국은행은 실적 부진이 이어지면, 이들 기업이 전체의 8.1%까지 늘어날 수 있다고 추산했다.

3가지 중 2개 이상 충족하는 기업은 전체의 36.8%로, 약 800개였다. 지난해(33.4%)보다 비중이 늘었다. 이 기업들이 전체 여신에서 차지하는 비중은 40.9%로 전년 대비 0.9%포인트 증가했다.

한계기업은 멀쩡한 기업의 생산성도 좀먹는다. 자본시장연구원이 발표한 보고서에 따르면 2001~2019년 외부감사대상 비금융업종 9만9667개 기업·연도 표본을 대상으로 국내 기업 부문에서 한계기업이 유발하는 혼잡효과를 분석한 결과, 한계상황에 직면한 기업 비중의 증가는 기업부문 전반에 걸쳐 고용과 설비투자를 위축시키는 것으로 나타났다.

실제 ‘퍼주기식’ 정책자금 지원이 기업 성장에 미미하다는 분석도 있다. 과거 한국개발연구원은 중소기업 정책자금의 지원 성과가 예상보다 훨씬 부실하다는 내용의 분석 보고서를 발표하기도 했다. 중소기업 과보호로 인해 한계기업 양산, 도덕적 해이 등이 발생했고, 중소기업 경쟁력 저하로 이어졌다는 내용이다.

◇가파른 금리인상...“취약계층이 가장 충격”= 전문가들은 금리 상승속도가 빨라지면서 자금난에 처한 기업들 사정이 더욱 어려워질 것으로 보고 있다. 그간 각국 중앙은행들은 코로나19에 대응하기 위해 전례 없는 초저금리 정책을 펼쳤다. 싼값에 돈을 빌렸던 기업은 수익 급감에 이어 대출금리 상승까지 겹치는 ‘이중고’를 겪고 있다. 결국, 부도 확률이 높아지면서 도산 위기로 몰릴 수 있다.

한국은행은 “금융지원조치 종료 등 기업의 이자 부담이 늘어날 경우, 위험기업이 늘어날 가능성이 있다. 조치 정상화 시 취약 부문의 신용 리스크가 한꺼번에 나타나지 않도록 유의해야 한다”고 지적한다.

‘좀비기업’이 늘어난다면, 주식시장도 ‘좀비시장’으로 전락하게 된다. 외국인 자금이 이탈하고, 유동성 기반 장세도 약해져 활기를 잃을 가능성이 크다. 기업들이 돈을 빌린 은행도 부실채권에 휘청일 수 있다. 이를 살리기 위해 서민들의 쌈짓돈(세금)을 쏟아붓는 상황도 배제할 수 없다. 기준금리 인상이 더 많은 기업을, 더 빨리, 더 가혹한 상황으로 내몰 가능성이 크다.

기업이 무너지면 ‘빚투(빚내서 투자)’와 ‘영끌(영혼까지 끌어모음)’ 개미들은 지옥에 빠질 수 있다. 부동산 거품이 꺼진다면 가계 주택담보대출 중 일부는 부실자산이 될 가능성이 크다. 주택 가격도 정부가 의도하는 수준의 하락에 그치지 않고 큰 폭으로 내려 역자산 효과가 나타날 수 있다. 자칫 부동산 시장의 침체는 금융기관의 부실화로, 시스템 리스크로 연결될 수 있다는 게 전문가들의 지적이다. 강봉주 국제금융센터 부연구위원은 “미국 국채 금리가 컨센서스를 웃돈다면 Δ인플레이션 착시 Δ연준의 물가용인 한계 우려 등으로 시장의 이야기가 바뀔 수 있다”고 우려했다.

이미 시장에서는 국내외 인플레이션 우려와 초저금리 정책의 정상화 추진으로 대출자들의 걱정이 커지고 있다. 기준금리가 0.25%와 0.5%포인트 인상될 때 한은이 추정한 가계의 연간 이자 부담 증가액은 작년 말과 비교해 각각 2조9000억 원, 5조8000억 원이다. 대출자 1인당으로 보면 각각 15만 원, 30만 원 늘어나는 셈이다. 한은은 이미 다음 달 기준금리를 현행 0.75%에서 1%로 올리겠다는 뜻을 내비쳤다.

한 금융권 관계자는 “인플레이션으로 내년은 지금보다 금리 인상이 더 빨라질 수 있고 한국은행 방향도 확실하다”면서 “통상 취약계층에 적용되는 금리는 평균보다 더 높은데 취약계층에게 금리 인상 피해가 집중될 수 있어 실질적인 대책이 필요하다”고 강조했다.

![올림픽이 너무 조용해요 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294154.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294169.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[채권마감] 사흘만 강세, 외인 10선 대량매수+SK하이닉스 투자설](https://img.etoday.co.kr/crop/85/60/2294179.jpg)

![[급등락주 짚어보기] 삼화페인트 ‘이틀째 상한가’…코스닥선 ‘엑스페릭스·DSC인베스트먼트’ 상한가](https://img.etoday.co.kr/crop/85/60/2294249.jpg)

![[장외시황] 메쥬, 공모주 청약 일정 변경](https://img.etoday.co.kr/crop/85/60/2294187.jpg)

![[환율마감] 다카이치 압승에도 원·달러 이틀째 하락](https://img.etoday.co.kr/crop/85/60/2290933.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294169.jpg)

![김택우 의사협회장, 의대 정원 증원 관련 긴급 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2294312.jpg)