제2금융권 대출 증가폭도 감소… '풍선효과' 미미

각종 대출 규제와 금리 인상 등의 영향으로 지난해 12월 은행권 가계대출이 소폭 줄었다. 12월 기준 은행 가계대출 감소는 한국은행이 통계속보치를 작성한 2004년 이후 처음이다.

특히 제2 금융권 대출 증가폭도 크게 낮아져 은행권의 규제 등을 피해 대출 수요가 제2금융권으로 몰리는 '풍선 효과'도 줄어든 것으로 나타났다.

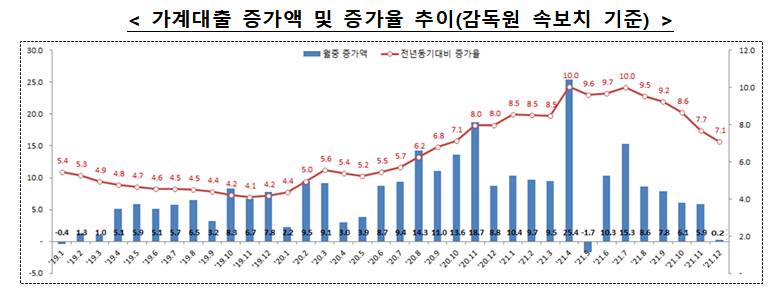

한국은행이 13일 발표한 '금융시장 동향'에 따르면 12월 말 기준 은행의 가계대출 잔액은 1060조7000억원으로 11월 말보다 2000억 원 감소했다.

9월(6조4000억 원), 10월(5조2000억 원), 11월 (2조9000억 원) 연속으로 꾸준히 가계 대출 증가가 줄어들다, 12월에 감소세로 돌아섰다.

은행권 가계대출이 준 건 12월 기준으로 통계치 작성 후 처음이며, 월 단위로 보면 2014년 1월(-2.2조 원), 2021년 5월(-1.6조 원) 이후 세 번째다. 다만 작년 5월은 SK아이이테크놀로지(SKIET) 공모주 청약 관련 대출이 상환된 영향이 있었다.

가계대출 증감을 종류별로 보면, 전세자금 대출을 포함한 주택담보대출(잔액 778조8000억 원)은 한 달 사이 2조 원 늘었다. 전월(+2조4000억 원)보다 증가 규모가 소폭 축소됐다. 2018년 2월(1조8000억 원) 이후 3년 10개월 내 월간 최소 기록이다.

늘어난 주택담보대출 2조원 가운데 전세자금 대출은 1조8000억 원을 차지했다. 전세자금 대출 증가액은 11월(1조7000억 원)보다 오히려 늘었다.

박성진 한국은행 금융시장국 시장총괄팀 차장은 "전세 관련 자금수요가 지속됐으나 주택매매거래 둔화, 집단대출 취급 감소 등으로 증가규모가 소폭 줄었다"고 말했다.

신용대출을 포함한 기타대출의 경우 한 달 새 2조2000억 원 줄었다. 7개월 만에 줄어든 수치다. 박 차장은 "은행권의 신용대출 관리 지속, 대출금리 상승, 연말 상여금 유입 등에 따른 것"이라고 설명했다.

앞으로 흐름에 대해 박 차장은 "가계대출 수요가 아직은 여전히 높고, 연초에 본격적으로 대출을 재개하는 움직임이 있다"며 "가계대출 증가세가 추세적으로 둔화됐다고 보고 안심하기에는 이르며, 계속 지켜볼 필요가 있다"고 밝혔다.

지난해 연간 가계대출 증가액은 71조8000억 원으로 집계됐다. 2020년(100조6000억 원), 2015년(78조2000억 원)에 이어 세 번째 규모다.

작년 12월 은행권 가계 대출의 감소와 함께 제2금융권 대출 역시 증가세가 둔화한 것으로 나타났다. 이날 금융위원회와 금융감독원이 발표한 '12월 가계대출 동향'에 따르면 제2금융권의 가계대출 증가액은 4000억 원으로 집계됐다. 지난해 11월(3조 원)에 비해 증가폭이 크게 줄었다.

지역농ㆍ수협과 신용협동조합ㆍ새마을금고 등 상호금융권의 주식담보대출 증가액이 지난해 11월(1조7000억 원) 대비 절반 수준인 9000억 원으로 줄어든 결과다. 은행권 대출 규제에 따른 '풍선효과'도 미미한 것으로 해석된다.

금융당국 관계자는 "코로나19 이후 급격히 상승하던 가계대출이 작년 하반기부터 금융권 관리노력 강화, 한은의 두차례 금리 인상 등의 영향으로 증가세가 둔화하는 모습"이라며 "그러나 7.1%의 증가율은 명목성장률(6.2%)을 초과하는 수준으로, 가계부채 증가속도가 주요국 대비 여전히 빨라 지속적인 관리가 필요한 상황"이라고 밝혔다.

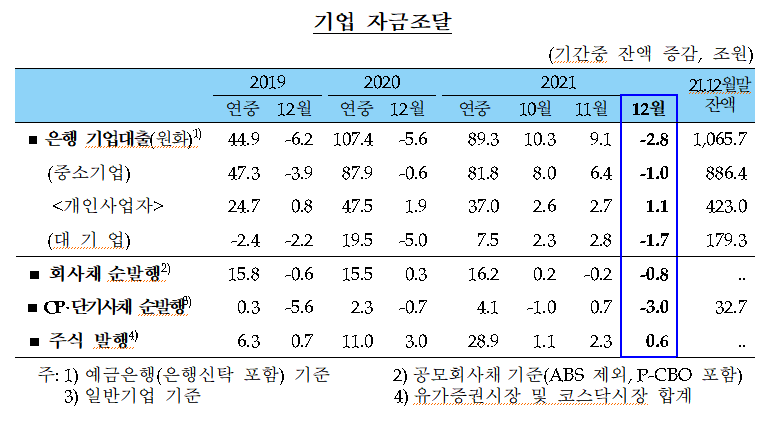

기업의 12월 말 기준 은행 원화대출 잔액은 1065조7000억 원으로 11월보다 2조8000억 원 줄었다. 기업대출 감소는 계절 요인이 크다. 2020년 12월 역시 5조6000억 원이 줄어든 바 있다.

연말 재무비율 관리를 위한 일시 상환 등으로 대기업 대출이 1조7000억 원, 중소기업 대출이 1조 원 감소했다. 하지만 중소기업 가운데 개인사업자만 따로 보면, 대출이 1조1000억 원 증가했다. 코로나19 거리두기 등에 따른 자금난이 이어지고 있는 것으로 추정된다.

여신(대출)이 아닌 은행의 수신 잔액은 11월 말 현재 2136조1000억 원으로 11월 말보다 22조8000억 원 늘었다.

수신 종류별로는 기업의 재무비율 관리를 위한 자금 예치, 가계의 연말 상여금 유입 등으로 수시입출식예금이 무려 24조5000억 원 증가했다.

은행들의 규제비율 관리 등을 위한 예금 유치, 예금금리 상승 등으로 정기예금도 11월(+4조 원)에 이어 12월(+4조7000억 원)로 증가세가 지속됐다.

자산운용사의 수신은 12월 한 달간 7000억 원 줄었다. 특히 은행의 연말 BIS 비율(국제결제은행 기준 자기자본 비율) 관리를 위한 환매, 국고 여유자금 유출 등 때문에 머니마켓펀드(MMF)에서 13조6000억 원이 빠져나갔다.

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2293582.jpg)

![진짜인 줄 알았는데 AI로 만든 거라고?…"재밌지만 불편해" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2293549.jpg)

![외국인 'K 부동산 쇼핑', 자금출처 탈탈 텁니다 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2290185.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[급등락주 짚어보기] 삼화페인트, ‘깜짝’ 상한가⋯HBM4 양산 기대감에 레이저쎌ㆍ하이딥ㆍ아이엠티 등 ‘上’](https://img.etoday.co.kr/crop/85/60/2293632.jpg)

![[오늘의 주요공시] 미래에셋증권ㆍ한화에어로스페이스ㆍ고려아연 등](https://img.etoday.co.kr/crop/85/60/2292185.jpg)

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2293582.jpg)

![정치·외교·통일·안보 대정부질문, 답변하는 김민석 총리 [포토]](https://img.etoday.co.kr/crop/300/190/2293534.jpg)