KB증권은 23일 현대중공업에 대해 5월 이후 수주 모멘텀이 주가 반등을 가능하게 할 것으로 내다봤다. 목표주가를 기존 12만5000원에서 13만5000원으로 상향 조정하고, 투자의견은 ‘매수’를 유지했다.

정동익 KB증권 연구원은 “현대중공업의 주가는 3월 21일부터 4월 20일까지 50.2% 급등했다가 최근 한 달간 28.8% 하락하며 상승분 대부분을 반납했다”고 설명했다.

앞서 정 연구원은 현대중공업의 주가 상승이 모건스탠리캐피털인터내셔널(MSCI) 지수 편입에 따른 수급 효과가 직접적인 원인이라고 분석했다.

정 연구원은 “주가 상승으로 부담스러워진 밸류에이션과 시장 하락에 더해 수주 모멘텀 둔화, 1분기 어닝 쇼크, 비용 상승 우려 등이 주가 하락의 빌미가 됐다”며 “조선주의 기본은 업황과 실적, 그리고 밸류에이션이다. 기본으로 돌아가야 할 시간”이라고 강조했다.

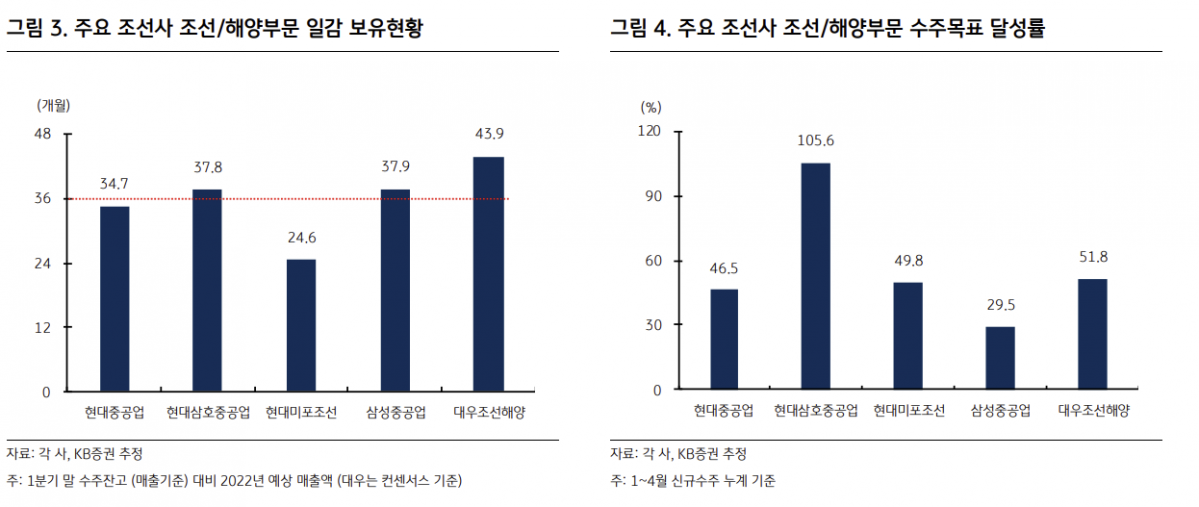

그러면서 “단기 낙폭이 큰 상황에서 5월 이후 수주 모멘텀이 반등을 가능하게 할 것으로 기대한다”며 “현대중공업의 1~4월 신규 수주는 37억 달러로 계획 대비 46.5% 수준인데, 이는 그룹 내에서 가장 부진한 진도율”이라고 짚었다.

이어 그는 “보유 일감도 올해 예상 매출액 대비 34.7개월로 대형선 건조 조선사 중 가장 적고, 현대삼호중공업은 이미 수주 목표를 초과 달성 중이어서 5월 이후의 모멘텀은 현대중공업이 가장 강할 수 있을 것”이라고 내다봤다.

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![[채권마감] 한은국장·구윤철 원투펀치…불플랫 장단기금리차 한달만 최저](https://img.etoday.co.kr/crop/85/60/2295820.jpg)

![[오늘의 주요공시] LIG넥스원ㆍ코오롱ENPㆍ삼성전자 등](https://img.etoday.co.kr/crop/85/60/2296222.jpg)

![[환율마감] 원·달러 5일만 상승, 달러화 강세+외인 주식 1조 매도](https://img.etoday.co.kr/crop/85/60/2292592.jpg)

![[장외시황] 케이뱅크, 공모가 확정](https://img.etoday.co.kr/crop/85/60/2296176.jpg)

![최가온, 韓 첫 설상 금메달… ‘마지막 3차 런’ 승부수 통했다 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2295821.jpg)

!['날 풀리니 전국 초미세먼지 말썽' [포토로그]](https://img.etoday.co.kr/crop/300/190/2296140.jpg)