차갑게 식은 채권 시장의 투심이 국내 ‘빅스텝’ 우려에 고전을 면치 못하고 있다. 미국 연방준비제도(Fed)의 긴축 고삐 가능성과 더불어 국내 물가 상승 우려가 지속되면서 자금 유출이 지속되고 있다.

24일 금융정보업체 에프앤가이드에 따르면 국내 채권형 펀드의 설정액은 최근 1개월간 1867억 원 감소한 30조4362억 원으로 집계됐다. 지난 1년전과 대비해서는 4조2626억 원의 자금이 빠져나갔다.

연초 대비해선 3256억 원, 최근 3개월 전과 비교해선 2682억 원이 증가한 점을 감안하면 최근 들어 이탈세가 이어진 모습이다.

채권형 펀드 중 국고채권에서 최근 한달간 2107억 원이 유출됐다. 같은 기간 일반채권은 5913억 원 줄었다. 반면 회사채권은 6153억 원 늘었다.

◇국내 빅스텝 가능성…채권 시장 전망 불확실성↑

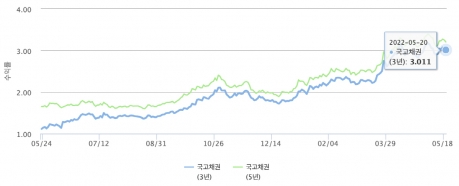

연일 고공행진을 이어온 국채 금리가 채권시장 이탈세에 영향을 미치고 있다. 전날 기준 국고채 3년물 금리는 연 3.011%를 기록했다. 지난 4월 10년만에 최고치를 기록한 후 3%대가 지속되고 있다.

금리 인상이 연이어 진행될 거란 우려가 채권 금리 상방 압박을 키우고 있는 모양새다. 지난 16일 이창용 한국은행 총재가 국내 물가 데이터의 불확실성을 언급하며 빅스텝을 배제할 단계가 아니라는 발언을 낸 이후 국채 금리는 상승세를 이어왔다. 증권가에선 오는 26일 열리는 금융통화위원회에서 지난 4월에 이어 두 번 연속 인상이 이뤄질 거란 전망이 쏟아지고 있다.

아울러 국내에서도 ‘빅스텝(기준금리 50bp 인상)’이 나오는게 아니냐는 우려도 쉽게 가라앉지 않고 있다. 투심이 여전히 돌아오지 않으면서 시장에선 아직 의구심을 거두지 않은 모양새다. 빅스텝이 단행될 경우 지난해부터 찬바람이 불고 있는 채권 시장이 얼어붙을 수 있다는 우려 때문이다.

채권시장에 정통한 금융투자업계 관계자는 “시장금리는 이미 금리 인상을 반영해 지난해 5~6월부터 1년간 오르고 있다”며 “빅스텝이 이뤄지면 그만큼 물가가 시급하다는 얘기인 만큼 채권시장이 더 어려워질 수 있다”고 전했다.

◇물가 상승 수준이 관건…“불확실성 감안, 변동성 헤지 권고”

다행히 아직까지 증권가에선 25bp 인상 가능성에 더 무게를 두는 분위기다. 그러나 동시에 인플레이션에 대한 불확실성이 여전히 높다는 점은 공감대가 형성된 상태다.

지난달 소비자물가는 4.8%를 기록하면서 2008년 10월 이후 최고치를 나타냈다. 올해 들어 지난달까지 누적 물가 상승률도 4.1%다. 국제 유가 및 곡물가 등 원자재 가격이 오르면서 원화 약세 기조가 두드러지고, 수입물가가 오르면서 소비자물가 상승압력으로 이어지고 있다.

미 연준의 추가 빅스텝 가능성도 상존한다. 연준의 빅스텝으로 한국과 미국간 기준금리는 기존 1.00∼1.25%포인트에서 0.50∼0.75%포인트로 격차가 줄어든 상태다.

안예하 키움증권 연구원은 “4월 회의 당시 성장과 물가를 균형있게 고려해야 한다는 목소리가 나왔지만 여전히 인플레이션 압력이 높다는 점을 고려하면 추가 금리 인상이 뒤따를 것”이라며 “4% 수준의 물가 상승률이 3분기까지도 이어질 수 있다”고 전했다.

다만 금통위에서 빅스텝이 나오지 않을 경우 하반기 들어 채권시장이 안정을 찾을 수 있다는 분석도 나온다.

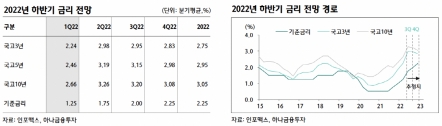

금융투자업계 관계자는 “이미 채권시장은 기준금리 2.25~2.5%를 반영하고 있는 수준으로 빅스텝이 아니면 괜찮은 레벨”이라며 “성장률 둔화 우려가 커지면서 급격한 속도의 기준 금리 인상 기대가 낮아지면 채권시장도 안정세를 찾을 수 있다”고 설명했다.

김상훈 하나금융투자 연구원은 “한미 금리인상 경로의 불확실성을 감안해 초과 성과보다는 변동성 헤지 전략을 권고한다”며 “새 정부의 재정건전성 강화 기조와 수요측 물가 피크아웃 등을 감안할 때 장기물 중심 선제 대응을 조언한다”고 전했다.

![‘계란밥·라면도 한번에 호로록” 쯔양 ‘먹방’에 와~탄성⋯국내 최초 계란박람회 후끈[2025 에그테크]](https://img.etoday.co.kr/crop/140/88/2270572.jpg)

![황재균 은퇴 [공식입장]](https://img.etoday.co.kr/crop/140/88/2270744.jpg)

![2026년 원전 텐베거 잭팟주 후보! '이 주식'에서 노리세요! ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/73yJ8EsmQdM/mqdefault.jpg)

![[채권마감] 베어플랫 3년물 나흘만 3%대, BOJ 금리인상+외인 3선매도](https://img.etoday.co.kr/crop/85/60/2270913.jpg)

![국민성장펀드 1차 후보군 AI·반도체 '7곳' 찍었다 [종합]](https://img.etoday.co.kr/crop/85/60/2270912.jpg)

![금융위 vs 금감원, 특사경 인력·권한 놓고 ‘신경전’[업무보고]](https://img.etoday.co.kr/crop/85/60/2270746.jpg)

![[오늘의 주요공시] 한화오션·키이스트·우진 등](https://img.etoday.co.kr/crop/85/60/2265619.jpg)

![[장외시황] 비상장 주식 시장, 보합세 마감…덕산넵코어스, 1.5% 상승](https://img.etoday.co.kr/crop/85/60/2270838.jpg)

![[급등락주 짚어보기] 알지노믹스, 코스닥 상장 이틀 차 '또 상한가'](https://img.etoday.co.kr/crop/85/60/2270833.jpg)

![[케팝참참] 공식 깨진 2025년 K팝…"신인이 주인공"](https://img.etoday.co.kr/crop/300/170/2270293.jpg)

![에그테크 첫날, 하루종일 이어진 관심…내일 토크콘서트 주인공은? [포토]](https://img.etoday.co.kr/crop/300/190/2270889.jpg)