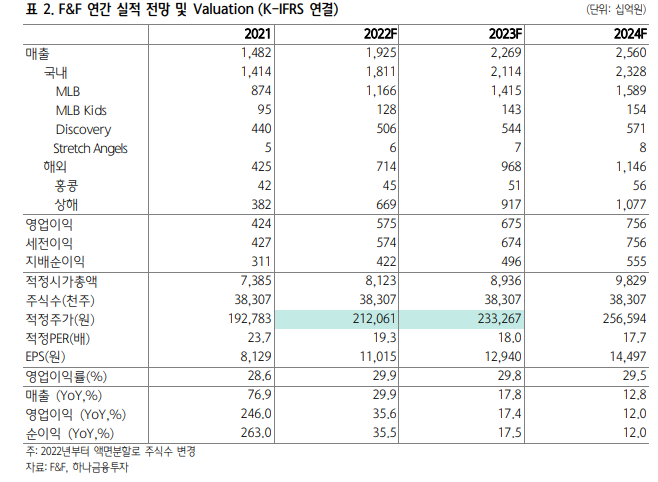

하나금융투자가 F&F에 대해 2분기가 관건이라며 목표 주가 22만 원을 제시했다. 투자 의견은 ‘매수’다.

24일 서현정 하나금융투자 연구원은 “면세점과 중국 사업 불확실성은 여전하다”면서도 “경쟁이 치열해진 중국 시장에서 성공적인 브랜드 포지셔닝과 점포 확장을 통해 높은 성장 여력을 확보해 나가고 있는 점은 고무적”이라고 평가했다.

서 연구원은 “하반기로 중국 실적 회복에 따른 높은 실적 모멘텀이 기대된다”며 “하반기 정상화 감안, 조정 시 매수 전략이 유효하다”고 했다.

이어 “2분기 매출은 중국 락다운 영향 부진할 것으로 예상한다”며 “중국 법인 매출은 분기 대비 30% 감소할 것으로 추정하는데, 휴점된 점포들의 대부분이 대도시 상권 매장으로 점포당 매출이 46% 빠질 것으로 가정하기 때문”이라고 했다.

그러면서 “중국 법인 부진에도 내수 매출 성장세가 뒷받침되며 2분기 영업이익은 920억 원 수준을 전망한다”며 “하반기부터는 중국 매크로 문제만 해소되면 실적이 크게 개선될 것으로 예상된다”고 덧붙였다.

![올해 하이브리드차 첫 ‘40만대’ 고지 달성…가솔린 맹추격 [ET의 모빌리티]](https://img.etoday.co.kr/crop/140/88/2268229.jpg)

![[단독] AI거버넌스 다시 쓴다…정부 부처 인력·예산 전수조사](https://img.etoday.co.kr/crop/140/88/2268241.jpg)

![2차전지 상상도 못 한 일 벌어진다! 포스코 대반전은 '이때' ㅣ 윤석천 경제평론가 [찐코노미]](https://i.ytimg.com/vi/gWMfyyGuXvc/mqdefault.jpg)

![[오늘의 주요공시] 고려아연ㆍ진흥기업 등](https://img.etoday.co.kr/crop/85/60/2266588.jpg)

![[채권마감] 10선 원빅 가까이 급등 ‘2년만 최대폭 상승’..약세 과도인식+손절매](https://img.etoday.co.kr/crop/85/60/2268504.jpg)

![평균 '10만 원' 넘었다⋯축의금, 대체 얼마가 적당한데? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2268469.jpg)

![중소기업 입법과제 타운홀미팅, 대화하는 정청래-김기문 [포토]](https://img.etoday.co.kr/crop/300/190/2268557.jpg)