키움증권은 5일 원익IPS에 대해 장비 입고 지연으로 실적 전망치를 낮춤에 따라 목표주가를 4만3000원에서 4만 원으로 조정하지만, 투자의견은 ‘매수’를 유지한다고 밝혔다.

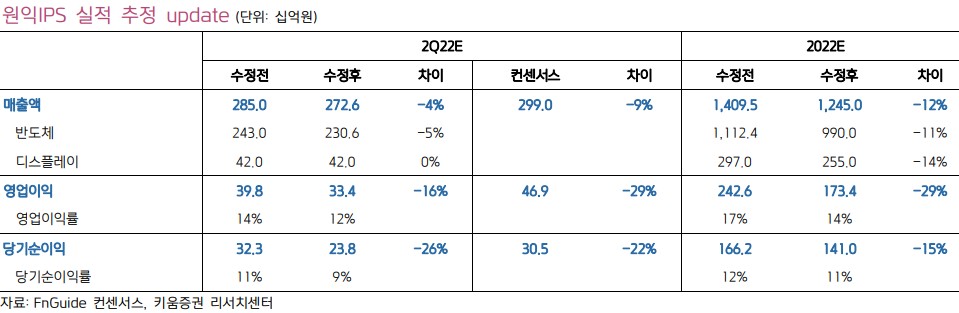

키움증권 박유악 연구원은 “원익IPS의 2분기 실적이 매출액 2726억 원과 영업이익 334억 원을 기록하며 전 분기 대비 큰 폭으로 성장할 것”이라며 “SK하이닉스의 M16 투자분에 대한 매출 인식이 대거 이뤄지기는 하겠지만, 삼성전자의 P3(NAND) 장비 매출 인식 일부가 3분기로 이연돼 기존 전망치 및 시장 컨센서스는 소폭 밑돌 것”이라고 예상했다.

박 연구원은 “3분기 매출액 3591억 원과 영업이익은 610억 원을 기록하며 시장 컨센서스를 크게 밑돌 것”이라며 “2분기에서 이연된 매출이 인식됨에도 불구하고, 애초 3분기 예상됐던 M15와 P3(DRAM) 향 장비 매출의 인식 시점이 각각 4분기와 내년 1분기로 지연될 것으로 보이기 때문”이라고 설명했다. 이를 반영해 원익IPS의 2022년 실적 전망치를 매출액 1조2450억 원과 영업이익 1734억 원으로 낮췄다.

그는 “그럼에도 원익IPS의 주가가 이미 경기 침체 및 삼성전자의 투자 축소 우려로 큰 폭으로 하락했고, 현재의 밸류에이션이 역사적 최저점 수준에 근접하고 있다는 점에 주목할 필요가 있다”면서 “또 중장기적으로 보면, 미세화 난이도 급증으로 고객사의 DRAM 설비 투자 금액이 과거 대비 높은 수준으로 유지될 것이고, 서버용 SSD 수요 증가에 대응하기 위한 NAND의 설비 투자 확대도 지속해 반도체 업종 톱픽은 유지한다”고 밝혔다.

![[단독] K-지속가능성 공시 최종안 가닥… 산재·장애인 고용 빠졌다](https://img.etoday.co.kr/crop/140/88/2294232.jpg)

!["주인 없는 회사 정조준"…달라진 국민연금, 3월 주총 뒤흔들까 [국민연금의 주주활동 ②]](https://img.etoday.co.kr/crop/140/88/2294306.jpg)

![오전까지 곳곳 비·눈…출근길 빙판길·살얼음 주의 [날씨]](https://img.etoday.co.kr/crop/140/88/2273914.jpg)

![변동성 키울 ‘뇌관’ 커진다…공매도 대기자금 사상 최대 [위태로운 랠리①]](https://img.etoday.co.kr/crop/140/88/2294273.jpg)

![쇼트트랙 혼성계주 또 불운…오늘(11일)의 주요경기 일정 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294381.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[특징주] SAMG엔터, 역대 최대 실적 소식에 상승세](https://img.etoday.co.kr/crop/85/60/2292335.jpg)

![[증시키워드] 유진로봇ㆍ한온시스템ㆍ에이프릴바이오 관심↑⋯삼성ㆍSK는 약세](https://img.etoday.co.kr/crop/85/60/2294401.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294169.jpg)

![김택우 의사협회장, 의대 정원 증원 관련 긴급 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2294312.jpg)