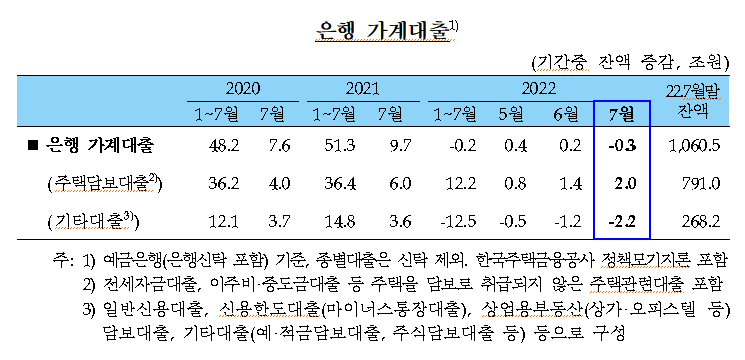

한국은행이 10일 발표한 ‘금융시장 동향’에 따르면 올해 7월 말 기준 예금은행의 가계대출 잔액은 1060조5000억 원으로 6월 말보다 3000억 원 줄었다.

은행권 가계대출은 지난해 12월(-2000억 원)과 올해 1월(-5000억 원), 2월(-2000억 원), 3월(-1조 원) 4개월 연속 뒷걸음질 쳤다.

이후 4월(+1조2000억 원), 5월(+4000억 원), 6월(+2000억 원)까지 석 달째 증가했는데, 다시 감소세로 전환한 것이다.

특히 7월 기준으로 관련 통계 속보치 작성(2004년 1월) 이후 처음으로 가계대출이 줄었다. 주택 관련 대출 증가세가 지속됐으나 기타대출 감소 폭이 전월보다 확대된 영향이다.

가계대출 증감을 종류별로 보면, 주택담보대출(잔액 791조 원)은 한 달 동안 2조 원 불었다.

신용대출을 포함한 기타대출(잔액 268조2000억 원)의 경우 한 달 새 1조2000억 원 줄었다. 지난해 12월 이후 8개월째 감소세이며, 7월 기준으로 관련 통계 속보치 작성 이후 가장 큰 폭으로 줄어든 금액이다.

한은 금융시장국 시장총괄팀 황영웅 차장은 “주택담보대출은 주택매매 관련 자금 수요 둔화에도 집단 및 전세자금 대출 취급이 늘어나면서 증가세를 지속했다”라며 “기타대출은 대출금리 상승, 정부의 대출규제 지속(차주 단위 DSR 3단계 시행) 등의 영향으로 신용대출 중심으로 감소폭이 확대됐다”고 설명했다.

기업의 경우 대출 증가세가 7개월째 이어졌다. 코로나19 금융지원이 이어지는 가운데, 시설자금 수요 등에다 은행의 기업대출 취급 노력, 계절적 요인 등이 가세하면서 증가 규모가 커졌다.

7월 말 기준 기업의 은행 원화 대출 잔액은 1137조4000억 원으로 한 달 새 12조2000억 원 불었다. 7월 기준으로 2009년 6월 통계가 시작된 이후 가장 큰 증가 폭이다.

중소기업 대출은 개인사업자 대출 2조 원 원을 포함해 6조8000억 원 늘었고, 대기업 대출도 5조4000억 원 증가했다.

특히 대기업 대출 증가는 7월 기준으로 가장 컸는데, 회사채 발행 여건 악화에 따른 기업대출 수요 확대가 주요 요인으로 작용했다.

황영웅 차장은 “글로벌 금융시장 변동성 확대로 회사채 신용 스프레드가 큰 폭으로 확대됐다. 이에 따라 회사채 직접 발행이 부진한 모습을 보인 것은 사실”이라며 “기업들은 회사채 발행 등을 통한 직접 금융보다는 대출 시장 활용도를 높이고 있는 것으로 보인다”고 설명했다.

은행의 수신 잔액은 7월 말 현재 2200조2000억 원으로 6월 말보다 10조3000억 원 감소했다.

수신 종류별로 보면, 수시입출식예금은 기준금리 인상에 따른 저축성 예금으로의 자금이동, 계절적 증가요인 소멸, 부가가치세 납부 등을 위한 기업자금 유출 등으로 53조3000억 원이 줄었다.

정기예금은 은행의 유동성커버리지비율(LCR) 제고 등을 위한 자금유치 노력, 수신금리 상승에 따른 가계 및 기업 자금 유입 등으로 31조7000억 원 증가했다. 역대 최대 증가폭이다.

자산운용사의 수신은 14조5000억 원 불었다. 국고 여유자금 유입과 전월 BIS자기자본비율 관리 목적 인출자금의 재예치 등으로 머니마켓펀드(MMF)가 7조4000억 원 늘었다. 주식형 펀드와 기타 펀드에서도 각 2조8000억 원, 4조5000억 원이 증가했다. 채권형 펀드는 1000억 원 감소했다.

![신동빈 롯데회장, '첫 금메달' 최가온에 축하 선물 [2026 동계 올림픽]](https://img.etoday.co.kr/crop/140/88/2295821.jpg)

![[금상소] 세뱃돈으로 시작하는 경제교육…우리 아이 첫 금융상품은?](https://img.etoday.co.kr/crop/85/60/2294112.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)