하나증권은 29일 넥센타이어에 대해 비용구조 안정화로 실적 개선 구간에 진입했다며 투자의견 ‘매수’, 목표주가 9500원을 유지했다.

송선재 하나증권 연구원은 “전년 4분기부터 이어진 적자 구간(상반기 영업이익률 -5.6%)을 지나 이번 3분기에는 BEP 수준(-0.3%)에 근접하고, 4분기부터는 흑자로 전환되면서 실적이 본격적으로 턴어라운드할 것이다”라고 분석했다.

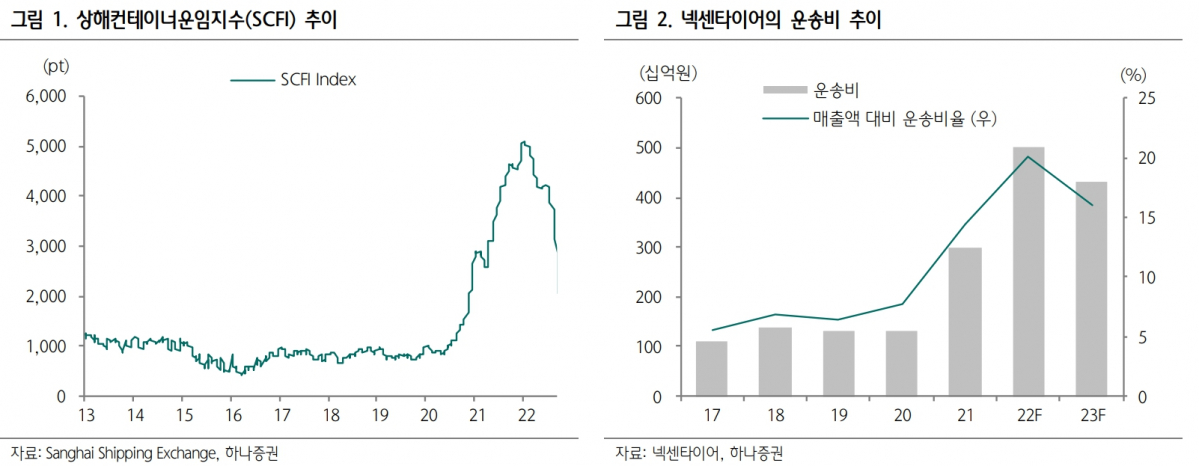

송 연구원은 “2019년 10.3%였던 넥센타이어의 영업이익률이 2022년 상반기 -5.6%까지 급락했던 것은 운송비 급증에서 기인했다”며 “ 넥센타이어의 매출액 대비 운송비 비율은 2년 전 대비 무려 14.5%p 상승했다”라고 설명했다.

이어 “하지만, 3분기 이후 상황이 반전되고 있다”며 “상해컨테이너운임지수가 최근 2072pt까지 급락했다. 특히, 7월부터 3달간 하락 속도가 급격했다”라고 했다.

송 연구원은 “넥센타이어는 주요 운송 노선에 대한 운임비 재협상을 진행해 7월 평균 10% 후반대의 인하 계약을 체결했다”며 “재계약된 운임비는 8월 이후 순차적으로 실적에 반영되기에 3분기 운송비 비율은 20%로 소폭 하락하겠지만, 4분기 18%로 하락하면서 분기 200억 원의 이익개선 효과가 예상된다”라고 전망했다.

그러면서 “운임지수 하락폭을 고려할 때, 재계약 때마다 추가적인 인하가 이어질 것이고, 최근 원재료 스팟(Spot) 가격의 하락을 감안한다면 4분기 이후 원재료 투입원가도 낮아진다”며 “이러한 비용 안정화 효과는 2023년에도 추가되면서 넥센타이어의 실적 턴어라운드에 기여할 것이다”라고 예상했다.

![‘계란밥·라면도 한번에 호로록” 쯔양 ‘먹방’에 와~탄성⋯국내 최초 계란박람회 후끈[2025 에그테크]](https://img.etoday.co.kr/crop/140/88/2270572.jpg)

![황재균 은퇴 [공식입장]](https://img.etoday.co.kr/crop/140/88/2270744.jpg)

![2026년 원전 텐베거 잭팟주 후보! '이 주식'에서 노리세요! ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/73yJ8EsmQdM/mqdefault.jpg)

![[김남현의 채권썰] 한은 금안회의·주식시장 곁눈질 속 약보합 예상](https://img.etoday.co.kr/crop/85/60/2260110.jpg)

![[금상소] 2금융권, 3%대 특판 ‘완판 행진’…금리 경쟁 ‘후끈’](https://img.etoday.co.kr/crop/85/60/2270846.jpg)

![[주간증시전망] 오라클발 ‘AI 투자 논란’에 조정…다음 주 코스피 3850~4200 예상](https://img.etoday.co.kr/crop/85/60/2270201.jpg)

![[투자전략] 연말 앞두고 ISA 점검 필요성↑…만기 맞은 3년차 투자자 전략은](https://img.etoday.co.kr/crop/85/60/2270070.jpg)

![[베스트&워스트] '현대트랜시스 공급 계약' 계양전기 76% 급등…로봇주 수혜 기대](https://img.etoday.co.kr/crop/85/60/2270984.jpg)

![[베스트&워스트] 스페이스X 상장 소식에 나노팀·미래에셋벤처투자 60%대 급등](https://img.etoday.co.kr/crop/85/60/2270989.jpg)

![[케팝참참] 공식 깨진 2025년 K팝…"신인이 주인공"](https://img.etoday.co.kr/crop/300/170/2270293.jpg)

![에그테크코리아2025, '다양한 콘텐츠 즐기고 가세요' [포토]](https://img.etoday.co.kr/crop/300/190/2271221.jpg)