레고랜드 사태로 시작된 자금시장 경색은 경기 침체 국면과 맞물려 쉽게 풀리지 않을 전망이다. 때문에 건설업계도 내년 상반기까지는 회사채 상환 압박이 불가피할 것으로 보인다.

◇6일 이후 회사채 발행 '0'…건설업체는 직격탄

실제로 최근 건설사는 고스란히 현금을 들여 회사채 만기에 대응하고 있다. 일반적으로 기업은 회사채 만기가 돌아오면 새 회사채를 발행해 차환(기존 발행 채권을 새 채권으로 발행하는 만기 재연장 방식)하지만 자금 조달 시장이 얼어붙자 고육책을 꺼내 든 셈이다.

롯데건설은 시장이 경색되면서 회사채 발행이 어려워지자 지난 20일 롯데케미칼과 5000억 원 규모 금전대차 계약을 맺었다. 또 19일에는 2000억 원 규모 유상증자를 시행해 총 7000억 원을 수혈했다. 포스코건설은 지난 22일 1100억 원의 회사채 만기가 돌아오자 보유 현금으로 상환했다.

한국예탁결재원 증권정보포털에 따르면 건설업계 일반 회사채 발행은 지난 6일 이후 단 한 건도 없다. 지난 6일은 레고랜드 사업 주체인 강원중도개발공사(GJC)가 2050억 원 규모의 강원도 레고랜드 PF 자산유동화기업어음(ABCP) 상환을 미이행 뒤 최종 부도처리된 날이다. 제조업이나 금융업 등 다른 업종은 최근까지 채권 발행이 이어지고 있지만, 건설업은 직격탄을 맞아 채권 발행이 멈춘 것이다.

이같은 자금 시장 경색은 중소형 건설사에는 더욱 가혹하게 다가오고 있다. 현금성 자산을 대량으로 확보하고 수익처가 다양한 대형 건설사와 달리 중견 건설사는 주택사업에 집중돼 있고, PF대출 의존도가 높기 때문이다.

한 중견 건설사 관계자는 "최근 미분양이 속출하는 등 부동산 경기 침체가 본격화하면서 부실 사업장이 늘어날 위험이 급증해 걱정이 많다"고 말했다.

◇내년 상반기 미분양 주택 '눈덩이'…“정부 선제적 개입 필요” 주장도

최근 부동산 경기 침체와 ‘레고랜드 사태’로 부동산 PF 시장이 얼어붙으면서 중소‧중견 건설사부터 도산의 우려가 제기되는 가운데 건설업계는 “내년 상반기 이후가 더 문제”라고 입을 모았다. 단기 유동성 위기가 중소‧중견 건설사를 거쳐 우량기업의 자금조달 문제로 번질 가능성 있다는 것이다.

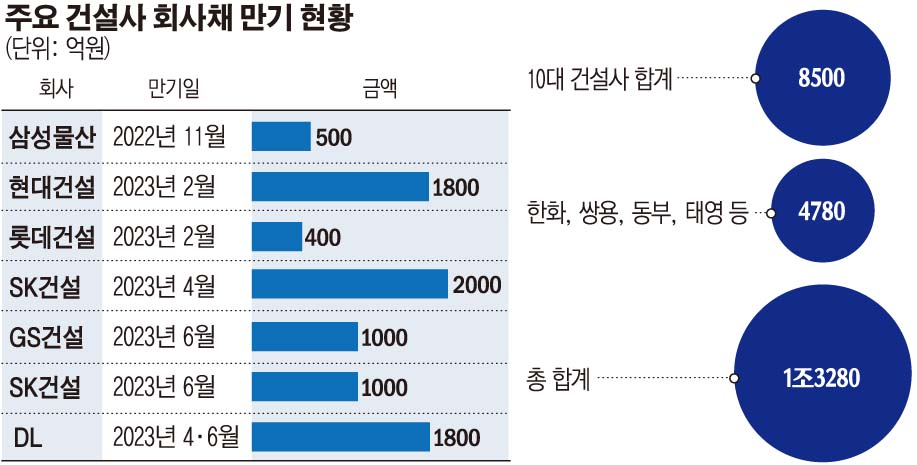

만기가 돌아오는 채권 규모는 눈덩이처럼 불어나는 데 정작 건설사들이 자금을 확보할 창구는 마땅치 않다. 특히 부동산 경기가 침체한 가운데 금리가 오르고 집값이 내려가자 미분양 주택이 급증하고 있다. 기투입된 공사대금을 분양을 통해 회수해야 하는 시공사 입장에서 분양일정이 미뤄지거나 미분양 물량이 늘어날 경우 고스란히 자금난으로 돌아올 수 밖에 없다.

실제로 국토교통부에 따르면 8월 말 기준 전국 미분양 주택은 3만2722가구로 지난해 12월(1만7710가구)과 비교하면 84.77%(1만5012가구) 증가했다. 8개월 만에 두 배 가까이 증가한 셈인데 금리 인상 및 원자잿값 상승 등 대외적 요인은 개선될 기미가 보이지 않는다. 이대로라면 내년 상반기 중 미분양 주택은 크게 늘어나 건설사들의 자금 조달여건은 더욱 어려워질 전망이다.

대형 건설사도 예외는 아니다. 최근 7000억 원을 조달한 롯데건설은 시평순위 8위의 대형사로, 회사 측은 안정적인 재무구조를 위한 선제적 대응에 나섰다고 설명하고 있지만 자본시장에서는 '롯데건설 이하는 모두 위험할 수 있다'고 보고 있다.

현장에서도 이미 빨간불이 켜졌다. 서울 강동구 ‘둔촌주공 재건축’ PF도 차환에 실패하면서 시공사업단인 현대건설과 HDC현대산업개발, 대우건설, 롯데건설이 사업비 보증액 7000억 원을 떠안게 됐다. 최우량 사업으로 분류되던 둔촌주공마저 돈줄이 막힌 만큼 사업성이 떨어지는 곳은 자금난에 빠질 가능성이 더 크다.

건설업계 부실 위험이 커지는 만큼 정부가 규제 개선 등 선제적 정책 개입에 나서야 한다는 의견도 나온다.

김정주 건설산업연구원 연구위원은 관련 보고서에서 “문재인 정부에서 추진해 온 과도한 부동산 규제가 부동산 PF대출 부실 위험을 높이고 있는 주요한 원인 중 하나”라며 “과감한 규제 개선이 이뤄져야 한다”고 말했다.

이어 “부동산 PF사업 관련 민간·정책금융기관의 공동출자를 통해 기금을 조성한 뒤, 부실채권을 신속히 인수‧처리함으로써 부동산 PF의 부실에 따른 부정적 효과가 금융시장과 경제 전반으로 파급되는것을 최소화해야 한다”고 덧붙였다.

![[단독] "고정금리 주담대 늘리려"…은행 새 자금조달 수단 나온다[한국형 新커버드본드]①](https://img.etoday.co.kr/crop/140/88/2213721.jpg)

![인도 18곳에 깃발…K-금융, 수출입 넘어 현지화로 판 키운다 [넥스트 인디아 下-②]](https://img.etoday.co.kr/crop/140/88/2270308.jpg)

![[AI 코인패밀리 만평] 커피값 또 오르겠네](https://img.etoday.co.kr/crop/140/88/2270302.jpg)

![캐즘 돌파구 대안으로…전기차 공백 메우기는 ‘한계’ [K배터리, ESS 갈림길]](https://img.etoday.co.kr/crop/140/88/2269002.jpg)

![2026년 원전 텐베거 잭팟주 후보! '이 주식'에서 노리세요! ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/73yJ8EsmQdM/mqdefault.jpg)

![[아파트값 상승 톱10] 서울 강남구 ‘삼성래미안5단지’ 등](https://img.etoday.co.kr/crop/85/60/2270415.jpg)

![[케팝참참] 공식 깨진 2025년 K팝…"신인이 주인공"](https://img.etoday.co.kr/crop/300/170/2270293.jpg)

![에그테크 코리아 2025 [포토]](https://img.etoday.co.kr/crop/300/190/2270532.jpg)