한국은행의 ‘베이비스텝’(기준금리 0.25% 인상)으로 기준금리 인상 속도가 늦춰졌다. 그러나 금리가 3.25%대로 올라서게 되면서 빚을 내 주식에 투자하는 ‘빚투개미’의 부담은 커지게 됐다.

24일 금융투자협회에 따르면 증권사들의 신용거래융자 이자율은 10%대를 돌파하기 시작했다. 삼성증권은 지난 21일부터 91일 이상 신용거래융자 이자율 10.1%를 적용하기 시작했다.

이번 한은의 금리 인상으로 대부분 증권사가 이자율 10%대에 올라설 가능성이 높아졌다. 유안타증권(최고 9.9%), DB금융투자(9.9%), 대신증권·KB증권·신한투자증권(9.8%) 등은 이미 10%에 육박하는 이자율을 부과하고 있다. 하이투자증권(9.6%), 메리츠증권·SK증권·키움증권·한양증권(9.5%) 등의 이자율도 9%대 중반을 넘어서고 있다.

한은이 내년 추가 금리 인상에 나서게 되면 현재 최고 10% 초반인 신용거래융자 이자율은 11%에 달할 수도 있다. 이자율이 11%를 기록하는 건 약 2년 만이다.

이자율은 오르는데 빚을 내 주식에 투자하는 규모는 다시 증가세를 보인다. 신용거래융자 잔고는 8월 19조 원대에서 9월 17조 원대, 10월 16조 원대로 떨어졌다가 지난 21일부터 다시 17조 원대를 웃돌기 시작했다.

돈을 빌려 주식을 사고서 이를 갚지 못해 강제 처분되는 반대매매도 증가세다. 22일 기준 위탁매매 미수금 대비 실제 반대매매 금액은 158억 원으로 10월 말 113억 원에서 40% 증가했다. 미수금 대비 반대매매 비중도 같은 기간 6.3%에서 7.8%로 상승했다.

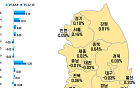

증권업계는 내년 1분기까지 추가 금리 인상이 이어질 것으로 보고 있다. 내년에도 고물가 상황이 지속될 수 있고, 미국 연준의 인상 행보 역시 지속될 가능성이 높은 탓이다. 다만, 최종금리를 두고선 3.5%와 3.75%로 의견이 나뉜다.

공동락 대신증권 연구원은 “내년 1분기 2회 금통위에서 각각 25bp(bp=0.01%)씩 기준금리 인상을 예상하며, 3.75%가 이번 기준금리 인상 사이클의 최종 수준으로 예상된다”라고 밝혔다. 임재균 KB증권 연구원은 “단기자금 시장이 안정화되고, 환율 변동성 확대 등이 야기될 경우 최종 기준금리는 3.5%에서 3.75%로 높아질 수 있다”라고 내다봤다.

반면, 김성수 한화투자증권 연구원은 “연준의 긴축 강도는 절정을 지났다”며 “연준의 최종금리(Terminal Rate)가 5.00%를 상회하지 않는다면 국내 기준금리 인상 종착지는 3.5%가 적절하다”라고 분석했다. 강승원 NH투자증권 연구원도 “내년 1월 추가 25bp 금리인상으로 3.5%에서 기준금리 인상 사이클 종료를 전망한다”라고 했다.

![계주와 곗돈…계를 아시나요 [해시태그]](https://img.etoday.co.kr/crop/140/88/2270227.jpg)

![[단독] 아모제푸드, 연간 250만 찾는 ‘잠실야구장 F&B 운영권’ 또 따냈다](https://img.etoday.co.kr/crop/140/88/2082340.jpg)

![2026년 원전 텐베거 잭팟주 후보! '이 주식'에서 노리세요! ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/73yJ8EsmQdM/mqdefault.jpg)

![[노트북 너머] 서학개미 탓하기 전에…韓 증시가 잃어버린 것들](https://img.etoday.co.kr/crop/85/60/2270096.jpg)

![고정금리 주담대 확대 마중물 될까[한국형 新커버드본드 발행]③](https://img.etoday.co.kr/crop/85/60/2270230.jpg)

![세계 3위로 도약하는 인도 자본시장… 韓기업 '듀얼 전략' 가동 [넥스트 인디아 下]](https://img.etoday.co.kr/crop/85/60/2270318.jpg)

!['무늬만 고정금리' 끝낸다… 銀 조달 보완, 차주는 금리 안심[한국형 新커버드본드 발행]②](https://img.etoday.co.kr/crop/85/60/2270202.jpg)

!["고정금리 주담대 늘리려"…은행 새 자금조달 수단 나온다[한국형 新커버드본드]①](https://img.etoday.co.kr/crop/85/60/2213721.jpg)

![인도 18곳에 깃발…K-금융, 수출입 넘어 현지화로 판 키운다 [넥스트 인디아 下-②]](https://img.etoday.co.kr/crop/85/60/2270308.jpg)

![HSBC·UBS·SMFG…글로벌 은행들, 인도 향하는 이유는 [넥스트 인디아 下-③]](https://img.etoday.co.kr/crop/85/60/2270047.jpg)

![[케팝참참] 공식 깨진 2025년 K팝…"신인이 주인공"](https://img.etoday.co.kr/crop/300/170/2270293.jpg)

!['통일교 특검'으로 뭉친 국민의힘-개혁신당 [포토로그]](https://img.etoday.co.kr/crop/300/190/2269538.jpg)