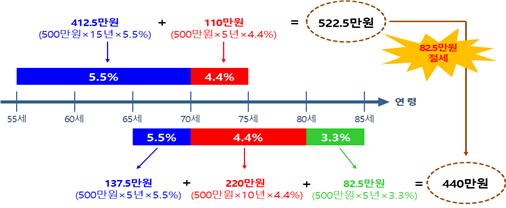

# 은퇴를 앞둔 A(55) 씨는 연금저축계좌를 가입한 금융회사로부터 최근 연금개시 신청자격이 된다는 안내를 받았다. A 씨는 퇴직 후에도 일정기간 다른 일을 해서 소득을 벌 수 있는 상황이라 연금개시를 신청해야 하는지 고민 중이다. 만일 A 씨가 매년 500만 원씩 20년간 연금을 수령한다면 연금개시 연령이 55세인 경우 연금소득세는 522만5000원이다. 반면, 65세에 연금개시를 하면 연금소득세가 440만 원으로 산출돼 82만5000원의 절세효과를 얻을 수 있다.

이처럼 금융감독원은 소득세법상 연금소득세는 연금수령 시 가입자의 나이가 많을수록 세율이 낮아지는 만큼 55세 이후에도 소득 여력이 있다면 가능한 한 연금수령 개시 시점을 늦추는 게 좋다고 조언했다.

금감원은 16일 배포한 '연금 수령 시 알아둬야 할 사항'을 통해 이같이 밝혔다.

금감원은 연간 연금수령액을 1200만 원 이하로 관리해야 세제상 유리하다고도 했다. 본인이 납입한 퇴직연금과 연금저축에서 세액공제를 받은 금액과 그 운용수익 등을 재원으로 받는 연금소득에 대해서는 다른 소득과 합산해 과세되는 종합과세(6.6~49.5%) 또는 연금소득에 대해서만 별도의 세율로 과세되는 분리과세를 선택할 수 있다.

다만 분리과세 세율은 연간 연금수령액 규모에 따라 달라지는데, 1200만 원을 초과하면 연금수령액 전액에 대해 16.5%, 1200만 원 이하이면 3.3~5.5%로 차이를 보인다.

이에 따라 저율의 연금소득세로 분리과세가 가능하도록 연금수령기간 등을 조정해 연간 연금수령액이 1200만 원을 초과하지 않도록 관리하는 것이 일반적으로 세제상 유리하다.

이밖에 금감원은 연금계좌에서 세액공제를 받지 않은 본인 부담금은 연금 수령 시 과세되지 않으므로 금융회사가 연금소득세를 원천징수했을 경우 세액공제를 받지 않았다는 국세청 자료 등을 발급받아 해당 금융회사에 제출하라고 조언했다.

![최가온 첫 금메달·임종언 동메달…오늘(13일)의 경기 일정 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2295754.jpg)

![OTT에 밀리고 ‘천만영화’ 실종[K-극장에 켜진 경고등]](https://img.etoday.co.kr/crop/140/88/2295692.jpg)

![서쪽 짙은 안개·수도권 미세먼지 ‘나쁨’…낮밤 기온차 커 [날씨 LIVE]](https://img.etoday.co.kr/crop/140/88/2294602.jpg)

![삼성, HBM4 양산… ‘조직 개편’ 승부수가 통했다 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2295966.jpg)

![설 앞두고 귀성길 오르는 시민들 [포토로그]](https://img.etoday.co.kr/crop/300/190/2296006.jpg)