DB금융투자는 19일 KT&G에 대해 사업 부문별 실적이 순항중이라며 투자의견 ‘매수’, 목표주가 12만4000원을 유지했다.

차재헌 DB금융투자 연구원은 “4분기 내수 궐련 담배 시장규모는 전년 대비 2%가량 감소할 것으로 추정되지만, 시장점유율 상승에 힘입어 KT&G의 판매량 감소폭은 시장 감소폭 보다 작을 것으로 전망한다”라며 “인도네시아 등 신흥시장을 중심으로 해외법인 담배 매출이 호조세를 보이고 있으며, 점진적 수출 판매량 회복이 기대된다”라고 밝혔다.

차 연구원은 “내수 전자담배의 경우 단기적으로 PMI 신제품 출시에 따른 디바이스 부문에서 일시적 시장점유율 하락 효과가 있으나 압도적 시장점유율 추세는 유지하고 있다”며 “꾸준한 침투율 상승과 디바이스 강력한 시장지배력과, 신제품 성공을 바탕으로 향후 스틱부문 시장지배력 상승이 예상된다”라고 전망했다.

그러면서 “전자담배의 수출 국가 확대가 지속되고 있으며, 전체 연결 매출에서 차지하는 전자담배 비중이 상승으로 전자담배 부문의 마진율 상승이 기대된다”며 “3분기부터 인삼공사의 면세점 부문 매출이 회복세를 보이고 있으며, 향후 중국 봉쇄 해제에 따른 실적 턴어라운드가 나타날 것으로 전망한다”라고 했다.

차 연구원은 “물류 차질 등에 따른 부동산 매출 인식이 지연되면서 4분기 연결기준 영업이익은 최근 높아진 시장의 기대치에 다소 미치지 못할 것으로 추정되지만, 보수적인 당사의 추정치는 충족시킬 수 있을 것으로 추정한다”라고 내다봤다.

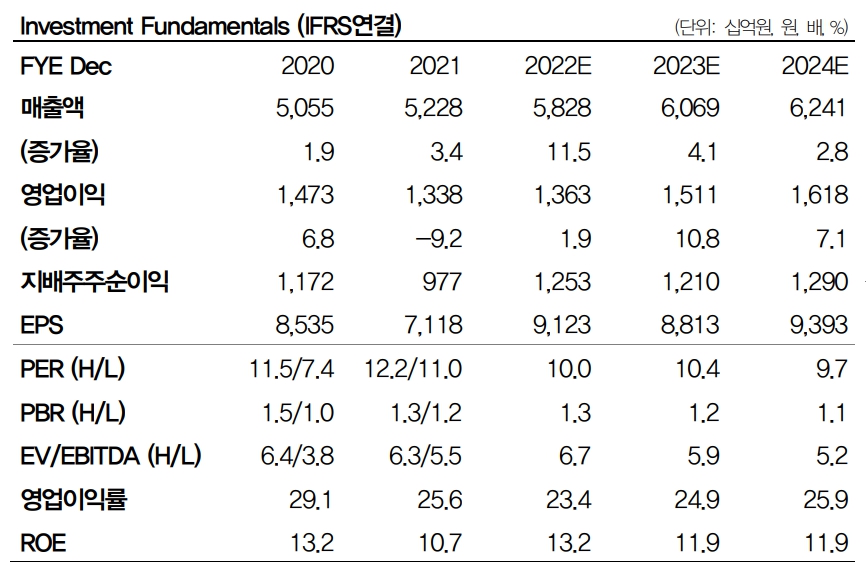

이어 “시장 패턴 변화에 따라 최근 1개월간 동사의 주가는 코스피 대비 약세를 보였다”라면서 “현재 동사의 주가는 일회성 요인이 소멸되는 2023년 예상 실적 기준 P/E 10배 수준에서 거래중이다. 경기 변동과 무관하게 개선되는 실적과 펀더멘탈 회복, 안정정 배당수익률을 감안시 P/E 10배 부근에서의 매수 접근에 무리가 없다”라고 평가했다.

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![[설 용돈 추천 ETF] 코스닥 ‘활성화’ 기대…키움운용, 코스닥150 ETF 분할 매수 펀드 3월 출시](https://img.etoday.co.kr/crop/85/60/2296215.jpg)

![[설용돈 추천 ETF] NH아문디운용, 성장주도 코리아 펀드로 국내 핵심 성장 산업 겨냥](https://img.etoday.co.kr/crop/85/60/2295893.jpg)

![바늘 가는 데 실 간다…반도체 소부장으로 번지는 ‘업사이드’ [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295942.jpg)

![삼성전자 ‘18만전자’·하이닉스 질주…5500 만든 반도체 투톱[섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2296297.jpg)

![[설용돈 추천 ETF] 우량주·비메모리 담은 RISE 상품 주목](https://img.etoday.co.kr/crop/85/60/2294113.jpg)

![[주간 IPO] '공모가 8300원' 케이뱅크, 20일 청약…2월 공모주 시장 달군다](https://img.etoday.co.kr/crop/85/60/2296305.jpg)

![[주간증시전망] 코스피, 설 연휴 휴식기 돌입…"반도체 업종 중심 강세장 이어질 것"](https://img.etoday.co.kr/crop/85/60/2296209.jpg)

![삼성전자 지금 사도 될까…"설 이후 한 번 더 상승 여력" [찐코노미]](https://img.etoday.co.kr/crop/300/170/2296128.jpg)

![중국 춘절 연휴 시작, 북적이는 명동거리 [포토]](https://img.etoday.co.kr/crop/300/190/2296286.jpg)