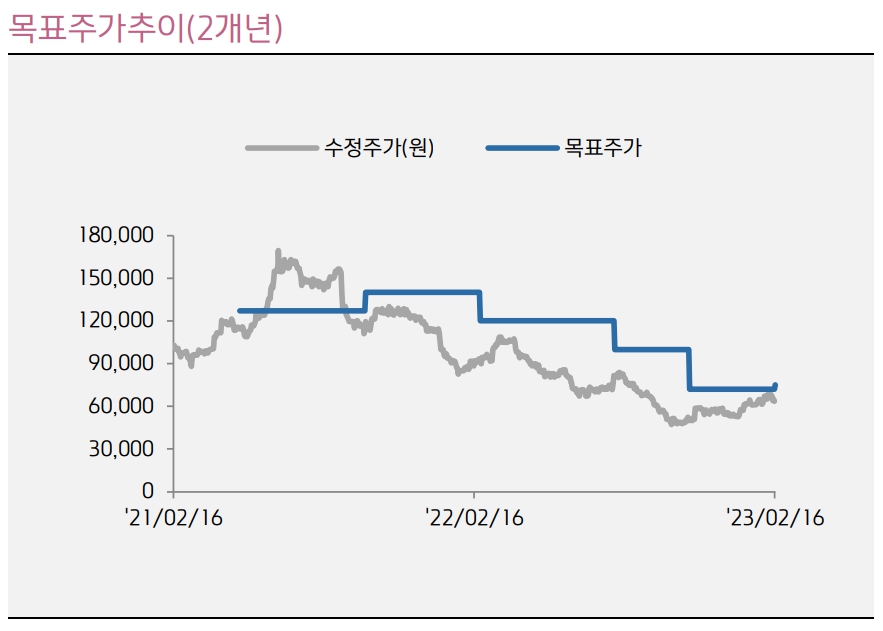

키움증권은 16일 카카오에 대해 카카오톡 개편에 기반한 톡비즈 사업 잠재력과 완화된 매크로 환경에서 긍정적 포인트 등을 감안해 투자의견 ‘아웃퍼폼’을 유지하고, 목표주가를 기존 7만2000원에서 7만5000원으로 상향조정했다.

김진구 키움증권 연구원은 “톡비즈 사업에 의지치와 버티컬 AI 사업부문에 대한 잠재력을 멀티플에 선제적으로 투영하여 본사 적정가치 산정시 적용한 목표 PER을 기존 25배에서 30배로 상향 적용했다”고 설명했다.

김 연구원은 카카오 그룹이 에스엠에 대한 메이저 지분을 확보한다는 가정 하에 가장 높은 확률의 시나리오도 제시했다.

그는 “에스엠에 대한 지분 인수 주체를 카카오가 아닌 카카오엔터테인먼트로 제시한다”며 “카카오 픽코마(Kakao Piccoma) 경우 카카오 보유 지분에 대한 현물출자 및 앵커에퀴티파트너스 보유 지분에 대한 카카오엔터테인먼트 지분 전환으로 픽코마는 엔터테인먼트 법인 산하 100% 자회사로 편입될 가능성이 있다”라고 분석했다.

그러면서 “운영자금 또는 인수자금 추가 확보를 위해 카카오 또는 FI 기반의 현금 출자가 수반될 가능성도 존재하기에 카카오 엔터테인먼트의 상당한 자금력 확보가 가능해질 것으로 판단한다”라고 덧붙였다.

또 김 연구원은 “카카오엔터테인먼트가 최근 글로벌 투자자들로부터 유치한 1차 자금 유입은 이번달 20일 8975억 원으로 예정돼 있다”며 “공시상 자금조달의 목적은 회사의 사업 전략에 따라 변동될 수 있다는 단서 조항으로 타법인증권 취득자금으로 온전히 활용될 가능성이 있다”라고 설명했다.

이어 “앵커에퀴티파트너스 투자금 5627억 원을 합산시 우선적으로 1조4600억 원의 투자 활용 자금 확보가 가능해질 것”이라며 “인수시 경쟁 우위를 차지하기 위해 에스엠 최대주주와 기공시된 공개매수 합산인 43.4%를 대상으로 제시할 수 있는 단가는 최대 14만1000원으로 산출된다”라고 했다.

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![[설 용돈 추천 ETF] 코스닥 ‘활성화’ 기대…키움운용, 코스닥150 ETF 분할 매수 펀드 3월 출시](https://img.etoday.co.kr/crop/85/60/2296215.jpg)

![[설용돈 추천 ETF] NH아문디운용, 성장주도 코리아 펀드로 국내 핵심 성장 산업 겨냥](https://img.etoday.co.kr/crop/85/60/2295893.jpg)

![바늘 가는 데 실 간다…반도체 소부장으로 번지는 ‘업사이드’ [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295942.jpg)

![삼성전자 ‘18만전자’·하이닉스 질주…5500 만든 반도체 투톱[섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2296297.jpg)

![[설용돈 추천 ETF] 우량주·비메모리 담은 RISE 상품 주목](https://img.etoday.co.kr/crop/85/60/2294113.jpg)

![[주간 IPO] '공모가 8300원' 케이뱅크, 20일 청약…2월 공모주 시장 달군다](https://img.etoday.co.kr/crop/85/60/2296305.jpg)

![[주간증시전망] 코스피, 설 연휴 휴식기 돌입…"반도체 업종 중심 강세장 이어질 것"](https://img.etoday.co.kr/crop/85/60/2296209.jpg)

![삼성전자 지금 사도 될까…"설 이후 한 번 더 상승 여력" [찐코노미]](https://img.etoday.co.kr/crop/300/170/2296128.jpg)

![중국 춘절 연휴 시작, 북적이는 명동거리 [포토]](https://img.etoday.co.kr/crop/300/190/2296286.jpg)