한국투자증권이 엘앤에프에 대해 신규 고객을 확보하면 저평가 요인이 해소될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 33만 원에서 38만 원으로 상향조정했다. 전 거래일 기준 종가는 24만500원이다.

28일 김정환 한국투자증권 연구원은 “엘앤에프는 자동차 주문자 상표 부착 생산(OEM)에 직접 양극재를 공급하기 위해 총력을 다하고 있다”며 “고객사 다변화 때문”이라고 설명했다.

김 연구원은 “엘앤에프는 지난해 4분기 실적 컨퍼런스콜에서 2025년 기준 고객사 비중에서 자동차 OEM이 30%를 차지할 것으로 전망했다”며 “현재 고객사별 매출액 비중은 전기차용 양극재 내에서 LG에너지솔루션이 80% 수준이어서 특정 전지 업체의 판매량과 고객사(OEM) 내 점유율 변화에 따른 실적 변동성이 크다”고 분석했다.

그는 “엘앤에프가 타 양극재 업체보다 저평가받는 근거가 돼 신규 고객 확보는 엘앤에프 주가 상승의 촉매제가 될 것”이라며 “신규 자동차 OEM 고객사로 가장 많이 거론되는 기업은 테슬라”라고 했다.

이어 “테슬라가 자체 생산할 4680 전지에서 엘앤에프의 NCMA 양극재가 사용될 수 있다”고 덧붙였다.

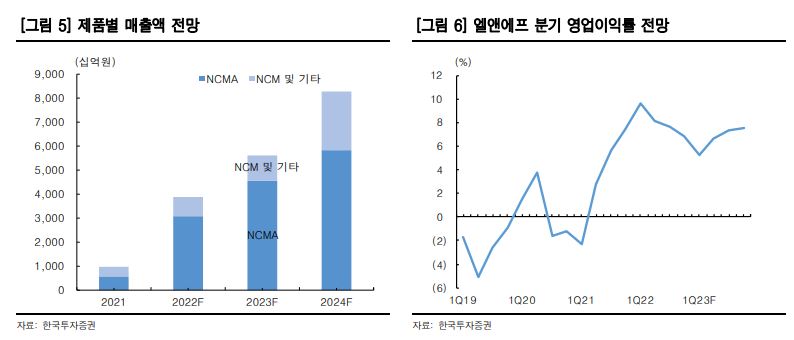

김 연구원은 “올해 양극재 출하량은 11만 톤으로 지난해보다 46% 증가할 전망”이라며 “회사는 1분기 출하량이 전 분기 대비 20% 증가할 것으로 가이던스를 제시했는데, 1월 대구 지역 중국향 양극재 수출량은 전년 동월 대비 23% 증가해 가이던스에 부합했다”고 했다.

그는 “2분기 가동될 구지 2공장 Phase 2에서 빠르게 늘어나는 수요를 맞출 계획”이라며 “LG에너지솔루션이 난징 공장에 소형전지 라인을 증설 중인 것에 대응할 전망”이라고 봤다.

김 연구원은 “엘앤에프는 원재료 조달 방식이 사급 구조로 되어있고 양극재 마진(processing fee)은 고정되어 있어 가격 변화에 따른 이익 영향이 제한적이라고 밝히고 있다”며 “영업이익 증가율은 전년 대비 출하량 증가분과 유사할 것”이라고 전망했다.

또 “리튬 가격 하락 시기에 상대적으로 이익이 견조할 엘앤에프의 신규 고객 확보, 미국 인플레이션감축법(IRA) 세부사항 확정(3월) 후 나올 북미 양극재 투자 확정 등 모멘텀에 주목할 시기”라고 강조했다.

![[단독] 한국피자헛 ‘새 주인’에 케이클라비스인베·윈터골드PE](https://img.etoday.co.kr/crop/140/88/2293889.jpg)

![연휴 앞둔 인천공항이 불안한 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2295544.jpg)

![[채권마감] 지푸라기 돼준 한은 국장, 숏커버에 강세반전](https://img.etoday.co.kr/crop/85/60/2270791.jpg)

![[급등락주 짚어보기] 오리엔트바이오 상한가…반도체·엔비디아 협력 기대 확산](https://img.etoday.co.kr/crop/85/60/2295562.jpg)

![[오늘의 주요공시] 카카오·삼양사·펄어비스 등](https://img.etoday.co.kr/crop/85/60/2292185.jpg)

![명절 최대 고민은…男 '양가 일정 조율'·女 '지출 부담' [데이터클립]](https://img.etoday.co.kr/crop/300/170/2295553.jpg)

![북적이는 인천공항…설 연휴, 122만명 몰린다 [포토로그]](https://img.etoday.co.kr/crop/300/190/2295638.jpg)