(출처=현대차증권)

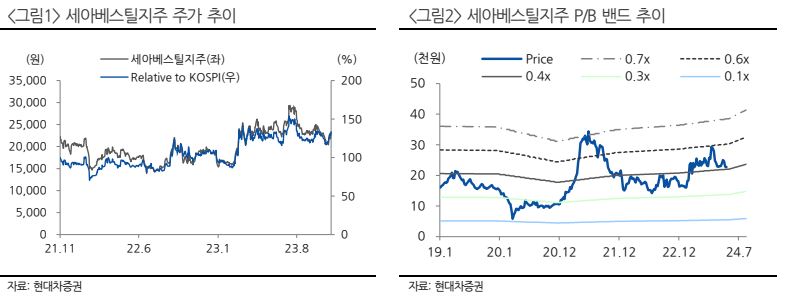

현대차증권은 3일 세아베스틸지주에 대해 주가는 하방경직성을 가지겠지만 투자심리 개선은 내년 1분기로 예상된다고 말했다. 목표주가는 기존 3만7000원에서 3만2000원으로 낮춰잡았으며, 투자의견은 매수로 유지했다.

박현욱 현대차증권 연구원은 “3분기 매출액 9604억 원, 영업이익 412억 원으로 영업이익은 전년동기 대비 112%, 전분기대비 –50%를 기록했다”면서 “3분기 부진한 실적을 기록한 배경은 전방산업의 수요부진으로 주요 자회사인 세아베스틸과 세아창원의 판매량이 전분기 대비 크게 감소했다”라고 전했다.

이어 박 연구원은 “판가-원가 스프레드도 축소됐기 때문으로 추정된다면서 특히 국내 STS 업황이 상당히 부진한 점을 고려하면 세아창원의 실적 감소폭이 컸을 것으로 추정된다”면서 “전방산업의 수요부진으로 4분기 영업익은 373억 원으로 전분기보다 감소할 것으로 예상되고, 3분기 실적 부진을 반영해 올해 연간 영업이익을 2320억 원으로 조정했다”라고 했다.

아울러 그는 “글로벌 철강 시황은 내년 1분기 까지 부진할 것으로 예상된다”면서 “2분기부터 중국 및 주요 국가들의 철강 수요가 완만하게 개선되면서 가격 및 판매량도 더디지만 회복될 것으로 기대됨”라고 말했다.

![최가온 첫 금메달·임종언 동메달…오늘(13일)의 경기 일정 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2295754.jpg)

![OTT에 밀리고 ‘천만영화’ 실종[K-극장에 켜진 경고등]](https://img.etoday.co.kr/crop/140/88/2295692.jpg)

![서쪽 짙은 안개·수도권 미세먼지 ‘나쁨’…낮밤 기온차 커 [날씨 LIVE]](https://img.etoday.co.kr/crop/140/88/2294602.jpg)

![삼성전자, ‘18만 전자’ 시대 개막…세계 최초 ‘HBM4’ 양산해 시장 선점 [종합]](https://img.etoday.co.kr/crop/85/60/2295463.jpg)

![[특징주] SK이터닉스, KKR로 매각 소식에 27%↑](https://img.etoday.co.kr/crop/85/60/2294533.jpg)

![삼성전자, '18만전자' 돌파…지금이 고점일까 [찐코노미]](https://img.etoday.co.kr/crop/300/170/2295878.jpg)

![노원기차마을, 설연휴 이탈리아로 떠나는 '상상 여행' [한컷]](https://img.etoday.co.kr/crop/300/190/2295633.jpg)