증권사 PF연체 14% 업계 최고

저축은행·여저나 줄줄이 연체↑

부실건설사 정리땐 도미노 타격

금융권의 연체율에 비상이 걸린 것은 고물가와 치솟는 금리로 이자 갚기도 버거운 차주들이 급격히 늘어나면서 가계와 기업 모두 상환 여력이 급격히 떨어진 영향이 크다. 취약차주의 부실 가능성을 보여주는 지표는 이미 여러 곳에서 나타난 상황이다. 문제는 금리 인하 시점이 예상보다 늦어질 것이라는 전망 속 부동산 경기 둔화가 지속되면서 부동산 프로젝트파이낸싱(PF)대출 부실화까지 덮칠 수 있다는 점이다. 특히 금융당국이 부동산 PF 부실 사업장 정리에 나설 경우 건설사의 연쇄 도산으로 이어지고 2금융권으로 충격이 전이될 수 있다는 우려가 나온다.

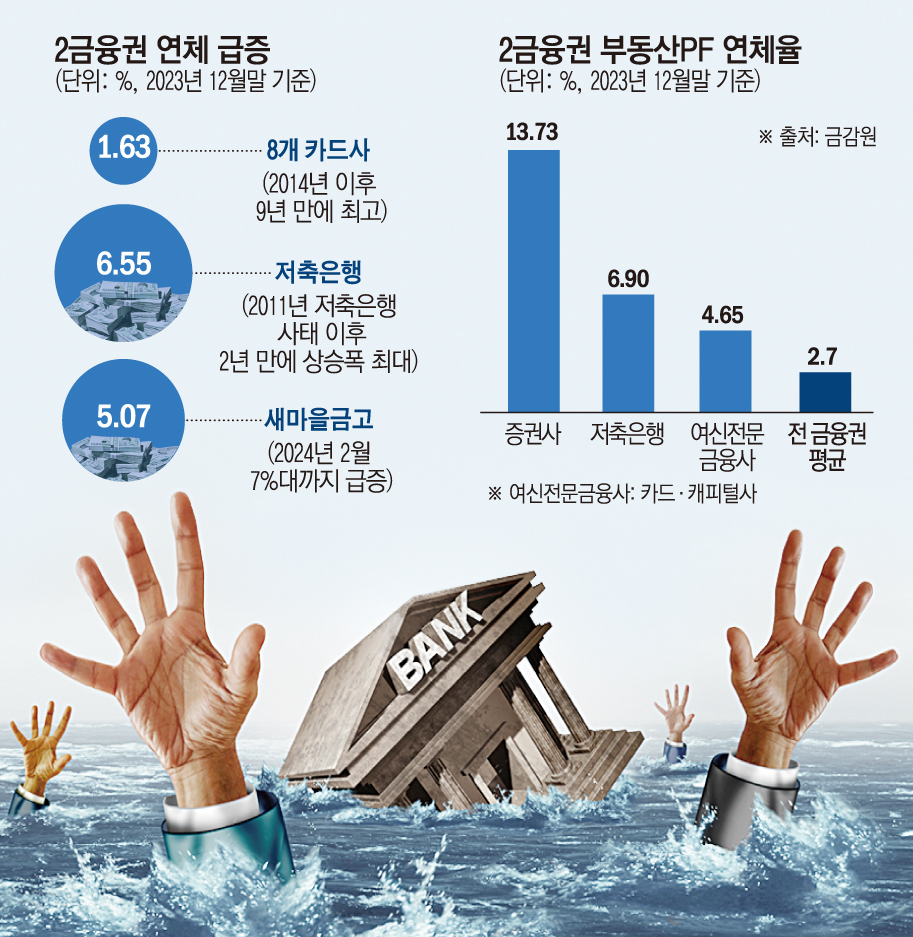

24일 금융당국 및 금융권에 따르면 지난해 말 기준 증권사의 부동산 PF 연체율은 13.73%에 달한다. 전 금융권에서 가장 높다. 전년 10.38% 대비 3.35%포인트(p), 2020년 3.37%보다 10.36%p 급등한 수치다. 같은 기간 저축은행과 여신전문금융회사(캐피털)의 부동산 PF 평균 연체율도 각각 6.90%, 4.65%다. 같은 기간 전 금융권의 부동산PF 연체율이 2.70%인 점을 고려하면 2금융권의 PF 연체율은 상대적으로 높은 수준이다.

부동산 PF 연체율만 심각한 것이 아니다. 고금리 장기화로 전체 연체율도 동반 상승 중이다. 지난해 국내 8개 전업카드사(신한·삼성·현대·KB국민·롯데·우리·하나·BC카드) 연체율은 1.63%로, 1년 전보다 0.42p 올랐다. 2014년 1.69% 이후 9년 만에 최고치다. 카드 연체율은 카드 대금·할부·리볼빙·카드론·신용 대출 등을 1개월 이상 밀린 경우를 반영한다.

이 기간 저축은행의 연체율은 6.55%. 지난해 같은기간 보다 3.14%p나 뛰었다. 2011년 저축은행 사태(5.8%p) 이후 12년 만에 가장 큰 상승 폭이다. 시장에서는 올해 1분기 말 연체율이 7~8%까지 뛰었을 것으로 추정한다. 이번 주부터 금융당국이 저축은행 현장점검에 나선 배경이다.

새마을금고 역시 최근 연체율이 다시 오른 상태다. 지난해 말 5.07%였던 연체율이 올해 1월 6%, 2월 7%대까지 반등했다. PF와 유사한 성격의 관리형토지신탁이나 공동대출 부실화가 연체율 상승의 주범으로 꼽힌다.

보험사도 비슷한 상황이다. 금융감독원에 따르면 지난해말 보험사 대출채권 잔액은 273조2000억 원으로 제2금융업권 중 상호금융 다음으로 큰 수준이다. 10년 전과 비교하면 두 배를 넘는 규모다. 보험업권의 대출채권이 전체 운용자산에서 차지하는 비중도 약 25%에 달한다.

카드 빚이나 저축은행 등 2금융권의 경우 시중은행 대비 고금리 대출 상품으로 대부분 저신용자나 다중채무자들이 빌린다. 저축은행과 카드사 연체율이 높아졌다는 것은 서민경제의 부실이 그만큼 커지고 있다는 의미로도 해석할 수 있다. 2금융권 연체율이 높아지면 신규대출을 위축시킬 수 있는 우려가 있다. 실제 한국은행 경제통계시스템에 따르면 저축은행의 여신잔액은 2월 말 기준 102조3301억 원을 기록했다. 지난해 2월 이후 1년 연속 감소 추세로 2021년 12월(100조5883억 원) 이후 최저 수준이다. 제도권 금융에서 돈 빌리기가 더욱 어려워 질 수 있다는 뜻이다. 고금리 현상이 지속될 가능성이 높다는 우려 속 3군데 이상에서 빚을 내 빚을 갚는 다중채무자들이 더욱 늘어날 것으로 전망되는 배경이다.

한국신용평가에 따르면 지난해 말 기준 다중채무자 평균 대출잔액은 상호금융이 7500만 원으로 가장 높았고 보험사가 약 4300만 원으로 뒤를 이었다. 은행 5100만 원, 저축은행 2000만 원, 캐피털사 1600만 원, 카드사 1000만 원 등의 순이다. 2금융권의 다중채무자 비중도 높은 상태다. 저축은행(38.3%), 카드사(33.7%), 보험사(32.1%)는 30%를 넘는 수준이다. 캐피털(28.7%)과 상호금융(14.8%), 은행(10.4·%)보다 훨씬 높다.

가계대출 차주 중 저소득층(소득 1∼2분위)이 차지하는 비중도 보험사가 40.2%에 달하고 캐피털 38.5%, 상호금융 36.5%, 은행 30.7% 순이다. 고금리 타격을 가장 크게 받는 저소득층 차주가 많다는 것은 그만큼 부실화 가능성도 높다는 것으로도 볼 수 있다.

다만, 금융당국은 현재 연체율이 안정적인 수준으로 관리 가능하다는 입장이다. 금융당국 관계자는 “부동산 PF 부실규모가 111조 원에 달한다는 외신 보도는 다소 과장된 측면이 있다”며 “금융권의 평균 부동산 PF 연체율은 평균 2% 선으로 관리가 가능하고, 다음달 중 부동산 PF 정상화 방안을 발표한 뒤 정상화 절차에 나설 계획”이라고 말했다.

서지용 상명대 경영학과 교수는 "각 금융기관들이 부동산 PF 회수를 위해 부실 가능성이 높은 자산을 자산관리공사 등에 매각해 부실을 줄이고, 유동화 증권발행을 통해 자금조달이 가능토록 적극 노력할 필요가 있다"고 지적했다.

![계주와 곗돈…계를 아시나요 [해시태그]](https://img.etoday.co.kr/crop/140/88/2270227.jpg)

![[단독] 아모제푸드, 연간 250만 찾는 ‘잠실야구장 F&B 운영권’ 또 따냈다](https://img.etoday.co.kr/crop/140/88/2082340.jpg)

![2026년 원전 텐베거 잭팟주 후보! '이 주식'에서 노리세요! ㅣ 이영훈 iM증권 이사 [찐코노미]](https://i.ytimg.com/vi/73yJ8EsmQdM/mqdefault.jpg)

![[노트북 너머] 서학개미 탓하기 전에…韓 증시가 잃어버린 것들](https://img.etoday.co.kr/crop/85/60/2270096.jpg)

![고정금리 주담대 확대 마중물 될까[한국형 新커버드본드 발행]③](https://img.etoday.co.kr/crop/85/60/2270230.jpg)

![세계 3위로 도약하는 인도 자본시장… 韓기업 '듀얼 전략' 가동 [넥스트 인디아 下]](https://img.etoday.co.kr/crop/85/60/2270318.jpg)

!['무늬만 고정금리' 끝낸다… 銀 조달 보완, 차주는 금리 안심[한국형 新커버드본드 발행]②](https://img.etoday.co.kr/crop/85/60/2270202.jpg)

!["고정금리 주담대 늘리려"…은행 새 자금조달 수단 나온다[한국형 新커버드본드]①](https://img.etoday.co.kr/crop/85/60/2213721.jpg)

![인도 18곳에 깃발…K-금융, 수출입 넘어 현지화로 판 키운다 [넥스트 인디아 下-②]](https://img.etoday.co.kr/crop/85/60/2270308.jpg)

![HSBC·UBS·SMFG…글로벌 은행들, 인도 향하는 이유는 [넥스트 인디아 下-③]](https://img.etoday.co.kr/crop/85/60/2270047.jpg)

![[케팝참참] 공식 깨진 2025년 K팝…"신인이 주인공"](https://img.etoday.co.kr/crop/300/170/2270293.jpg)

!['통일교 특검'으로 뭉친 국민의힘-개혁신당 [포토로그]](https://img.etoday.co.kr/crop/300/190/2269538.jpg)