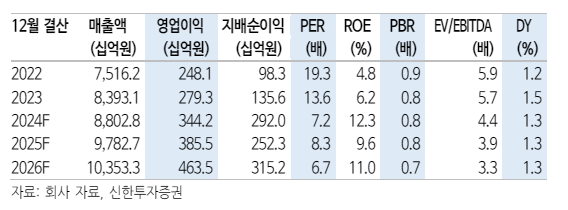

신한투자증권은 26일 HL만도에 대해 올해도 신규 수주 목표치를 웃돌 것이라며 목표주가를 5만5000원으로 22.2% 높여잡았다. 투자의견도 매수로 유지했다.

정용진 신한투자증권 연구원은 "완성차가 고마진과 주주환원의 연결고리로 수익률을 담보하고 있다면 부품사는 매출 성장과 밸류에이션이 핵심"이라며 "HL만도는 샤시 제품의 우위를 바탕으로 지난해 신규 수주 서프라이즈 기록해 매출 성장의 발판을 확보했고 올해도 수주 목표치를 상회할 전망"이라고 말했다.

정 연구원은 "전체 매출에서 인도 법인 비중은 9~10%로 수익성은 전체 평균을 크게 상회해 전체 영업이익에서 인도 비중은 20~30% 내외로 추정된다"며 "현대·기아 비중 70%대, 로컬 주문자위탁생산(OEM) 비중 22% 중심으로 양호한 고객군을 구성했고 EPS, EPB 등 고마진 제품 선점해 전장 제품 비중도 60%에 육박하므로 자동차 시장의 성장시 톱티어 샤시 부품사로의 지위 구축을 기대한다"고 말했다.

인도·중국의 호실적을 바탕으로 2분기 HL만도의 매출은 전년 동기 대비 4% 증가한 2조2000억 원, 영업이익은 165 늘어난 895억 원으로 전망됐다. 그는 "특정 고객사의 변동성과 무관하게 전동화·자율주행에 집중한 차세대 샤시 제품 전개로 산업 평균을 상회하는 성장세를 지속할 것"이라고 내다봤다.

![물가 불안 주범 '불공정·독과점' 정조준...공정위 이례적 전면에 [물가 안정, 독과점 정조준]](https://img.etoday.co.kr/crop/140/88/2258651.jpg)

![또 소환된 2018 평창올림픽 선수촌 식당 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294877.jpg)

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294883.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[오늘의 주요공시] 두산에너빌리티·두산로보틱스·HMM 등](https://img.etoday.co.kr/crop/85/60/2292185.jpg)

![[급등락주 짚어보기] 다스코 상한가…코스닥선 우리기술·플루토스 급등](https://img.etoday.co.kr/crop/85/60/2294920.jpg)

![[환율마감] 아시아통화 강세…원·달러 장중 1450원 하회 ‘일주일만 최저’](https://img.etoday.co.kr/crop/85/60/2294887.jpg)

![[장외시황] 리센스메디컬, 공모주 청약 일정 변경](https://img.etoday.co.kr/crop/85/60/2294894.jpg)

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294883.jpg)

![국회 본회의, 교육·사회·문화 분야 대정부질문 [포토]](https://img.etoday.co.kr/crop/300/190/2294931.jpg)