한국투자증권은 10일 스튜디오드래곤에 대해 올해 2분기 영업이익이 시장 기대치를 밑돌 것으로 보인다며 글로벌 프로젝트 가시화가 필요한 시점이라고 평가했다. 목표주가는 기존 5만6000원에서 5만1000원으로 하향하고 투자의견은 ‘매수’를 유지했다.

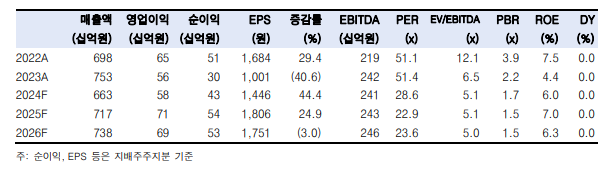

안도영 한국투자증권 연구원은 “스튜디오드래곤의 2분기 매출액은 전년 대비 10% 감소한 1474억 원, 영업이익은 38% 감소한 100억 원으로 컨센서스 영업이익(129억 원)을 하회할 전망”이라고 밝혔다.

안 연구원은 “TvN 드라마 라인업에 타사인 CJ ENM 스튜디오스 작품 ‘선재 업고 튀어’가 편성됐고, 온라인동영상서비스(OTT) 오리지널도 한 편에 불과했다”며 “반영 회차 수가 42회로 전년 동기(83회) 및 전 분기(71회) 대비 크게 줄고, ‘눈물의 여왕’과 ‘스위트홈3’을 제외하면 드라마들 규모가 작아 매출액이 감소할 것”이라고 분석했다.

이어 “신작의 평균판매단가(ASP)와 수익성은 상승하고 있음에도 불구하고, 실적에서 드러나지 않고 있다”며 “제작 편수가 많을 때 잡아놨던 상각비가 남아있는 상황에서 제작 편수 감소, 동시 방영 증가로 일시적으로 상각비 부담이 커졌기 때문”이라고 설명했다.

그러면서 “내년부터는 기존 작품들의 상각 기간이 끝나며 상각비 부담이 작아지고, 최근 TvN 드라마의 시청 성과가 좋아지고 있어 내년 드라마 슬랏이 확대될 가능성이 있다”며 “ 밸류에이션 리레이팅 요소로 작용할 수 있는 것은 글로벌 확대인데, 기획 중인 글로벌 프로젝트가 올해 내로 가시화되며 글로벌 스튜디오로서 가치가 점차 부각할 수 있을 것”이라고 덧붙였다.

!["좌석 걱정 없겠네"…수용 인원 2배 늘린 수서역 첫 KTX 타보니 [르포]](https://img.etoday.co.kr/crop/140/88/2299982.jpg)

!['자사주 소각' 3차 상법개정안 통과…1년 내 의무소각·위반 시 과태료 [자사주 소각 의무화]](https://img.etoday.co.kr/crop/140/88/2300063.jpg)

![맹견도 가능?…반려동물 음식점 동반 출입 Q&A [그래픽]](https://img.etoday.co.kr/crop/140/88/2300037.jpg)

![코스피 6000 시대 개막…시총도 5000조원 돌파 [육천피 시대 개장]](https://img.etoday.co.kr/crop/140/88/2300017.jpg)

![[급등락주 짚어보기] 로보틱스 모듈·반도체 장비 기대감↑…참엔지니어링·계양전기 '上'](https://img.etoday.co.kr/crop/85/60/2300144.jpg)

![[채권마감] 2년·3년 금리 한달만 최저, 시장 달래 줄 금통위 기대](https://img.etoday.co.kr/crop/85/60/2281989.jpg)

![관세·AI 우려 뚫고 6000 안착…코스피 ‘초고속’ 구조적 랠리[육천피 시대 개장]](https://img.etoday.co.kr/crop/85/60/2300102.jpg)

![[오늘의 주요공시] KB증권ㆍ키카오페이ㆍ메가스터디교육 등](https://img.etoday.co.kr/crop/85/60/2299370.jpg)

![코스피 6000 돌파에도 사라진 외국인⋯삼전도 계속 판다 [육천피 시대 개장]](https://img.etoday.co.kr/crop/85/60/2300098.jpg)

![맹견도 가능?…반려동물 음식점 동반 출입 Q&A [그래픽]](https://img.etoday.co.kr/crop/300/170/2300037.jpg)

![국민의힘, 형법 개정안 필리버스터 '시작' [포토]](https://img.etoday.co.kr/crop/300/190/2300115.jpg)