NH투자증권은 5일 당분간 국내 주식시장은 경기 관련 지표와 이벤트에 민감하게 반응하는 모습을 보일 것이라고 전망했다.

나정환 NH투자증권 연구원은 "미국 주가 급락 영향으로 4일 한국 코스피와 코스닥 지수 모두 3% 이상 하락을 기록했다"며 "대기하고 있는 이벤트들을 점검해보면 향후 주가의 변동성 국면이 이어질 가능성이 있다"고 분석했다.

그러면서 "6일 발표되는 8월 고용지표 중 실업률 컨센서스는 4.2%인데 이를 상회할 가능성을 염두에 둘 필요가 있다"며 "8월은 여름 방학 및 휴가 시즌이라 교육 관련 고용이 둔화되고 주정부 회계연도가 시작되는 시점이라 신규 고용이 단기에 늘어나기 어려운 시점"이라고 설명했다.

또 나 연구원은 "미국 TV토론(11일), 국내 선물·옵션 동시만기일(12일), 추석 휴장(16~18일), FOMC 회의(19일), BoJ 금정위(20일) 등 주요 이벤트가 연달아 예정되어 있다"며 "투자자들은 불확실성 요인을 확인하기 전까지 관망세를 보일 가능성이 있다"고 언급했다.

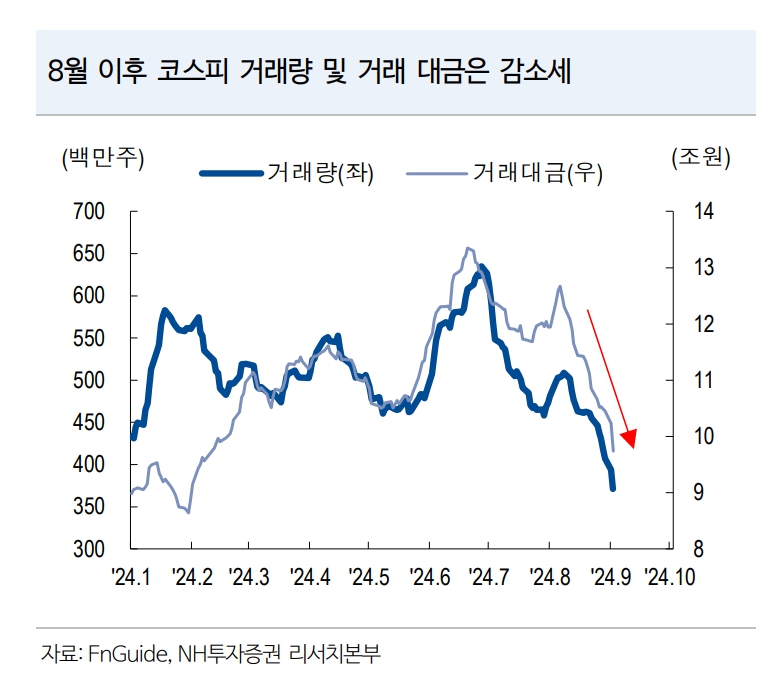

이어 "실제로 불확실성 요인이 확대되기 시작한 8월 이후 코스피 거래량과 거래대금이 모두 감소하는 모습이 확인된다"고 덧붙였다.

나 연구원은 "미국 경기 침체 우려는 수급 관점에서도 불리하다"며 "BoJ가 금리 인상 가능성을 언급한 상황에서 미국의 경기 침체는 연준의 '빅컷' 가능성을 키우는 요인"이라고 평가했다.

그러면서 "이는 미-일 금리 스프레드를 축소시키고, 엔캐리 트레이드 추가 청산 가능성을 높인다는 점에서 주식 시장에서의 수급 이탈 요인"이라며 "투기적 표지션을 고려할 시 추가적인 대규모 엔캐리 트레이드 청산 가능성은 낮으나 엔캐리 트레이드가 모두 청산되었다고 단정 짓기 어렵다"고 분석했다.

나 연구원은 대응전력으로 경기둔화 리스크로부터 영향을 덜 받고 수급상의 부담이 없는 업종이 유리할 것이라고 봤다. 그는 "시장 베타 플레이보다는 배당 등 우호적인 주주환원 정책을 활용한 수익률 제고 전략도 유효하다"며 "관련 업종으로 금융주(밸류업 관련), 헬스케어·이차전지(금리인하 수혜+수급 빈집)을 제시한다"고 했다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

!['주유소 기름값 9주 연속 하락세' [포토로그]](https://img.etoday.co.kr/crop/300/190/2292925.jpg)