KB증권은 SK하이닉스에 대해 하반기 D램 수요가 양극화할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 28만 원에서 24만 원으로 하향 조정했다. 전 거래일 기준 종가는 16만8800원이다.

13일 김동원 KB증권 연구원은 “3분기 현재 스마트 폰, PC 등 기업·소비자 간 거래(B2C) 제품 판매 부진에 따른 세트 업체들의 메모리 모듈 재고 증가로 하반기 메모리 가격 상승이 당초 기대치를 하회할 것”이라며 “지속되고 있는 원화 강세가 실적 개선에 비우호적인 영향을 끼칠 것”이라고 봤다.

김 연구원은 “SK하이닉스의 3분기 영업이익은 6조7000억 원으로 2018년 3분기(6조5000억 원) 이후 6년 만에 최대 실적을 경신할 것으로 전망된다”면서도 “컨센서스 영업이익(7조700억 원)을 소폭 하회할 것”이라고 했다.

그는 “하반기 D램 수요 양극화 현상은 뚜렷해질 전망”이라며 “고대역폭메모리(HBM), 더블데이터레이트(DDR)5 등 인공지능(AI) 및 서버용 메모리 수요는 여전히 견조한 것으로 파악돼 하반기에도 공급은 타이트할 것으로 추정되지만, D램 수요의 40%를 차지하는 B2C 수요 부진은 하반기에도 회복될 가능성이 낮을 것”이라고 했다.

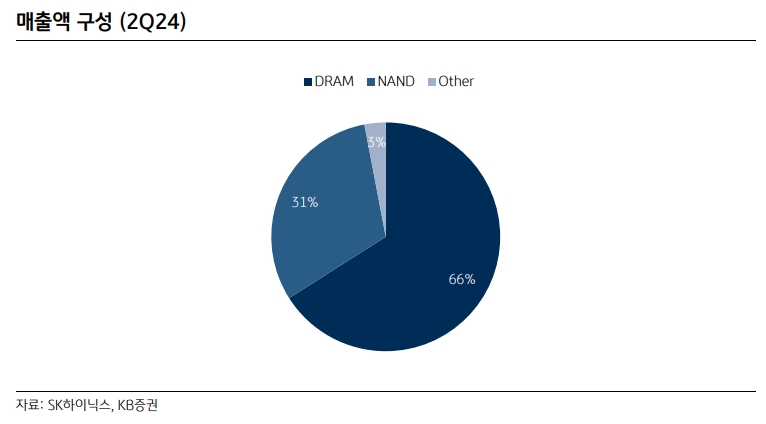

다만 그는 “SK하이닉스의 올해와 내년 D램 내 HBM 매출 비중은 각각 26%, 36%로 추정돼 경쟁사 대비 스마트 폰, PC 수요 부진에 따른 실적 감소 영향은 제한적일 것”이라며 “내년 D램 가격은 B2C 수요 회복 강도에 따라 상승 폭 확대가 가능해 실적 변수로 작용할 전망”이라고 했다.

![올림픽이 너무 조용해요 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294154.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294169.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[채권마감] 사흘만 강세, 외인 10선 대량매수+SK하이닉스 투자설](https://img.etoday.co.kr/crop/85/60/2294179.jpg)

![[급등락주 짚어보기] 삼화페인트 ‘이틀째 상한가’…코스닥선 ‘엑스페릭스·DSC인베스트먼트’ 상한가](https://img.etoday.co.kr/crop/85/60/2294249.jpg)

![[장외시황] 메쥬, 공모주 청약 일정 변경](https://img.etoday.co.kr/crop/85/60/2294187.jpg)

![[환율마감] 다카이치 압승에도 원·달러 이틀째 하락](https://img.etoday.co.kr/crop/85/60/2290933.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294169.jpg)

![김택우 의사협회장, 의대 정원 증원 관련 긴급 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2294312.jpg)