'관치' 탓 혼돈의 금리시장…은행 '이자장사' 논란에 불편

금융당국의 가계대출 관리 압박에 은행권 금리가 이상 현상을 보이고 있다. 은행권 주택담보대출 금리는 시장금리에 역행해 오르고 있으며, 예금금리는 '요지부동'이다. 이른바 '관치 금리' 탓에 은행권은 웃지도 울지도 못하는 상황이 연출되고 있다.

그럼에도 벌어지는 예대차익(대출금리-예금금리)에 은행들이 거둬 들일 순이익 규모는 커질 것으로 보인다. 당장 3분기 4대 은행을 주요 계열사로 두고 있는 4개 금융지주의 당기순이익이 4조 원을 넘을 것으로 보이며, 이변이 없는 한 이들 금융지주는 올해 '사상 최대' 실적을 기록할 가능성이 크다.

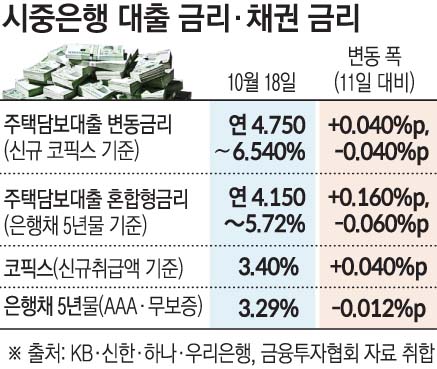

20일 금융권에 따르면 4대 은행(KB국민·신한·하나·우리은행)의 18일 기준 주담대 혼합형(고정) 금리(은행채 5년물 기준)는 연 4.150∼5.720% 수준이다.

한국은행이 38개월 만에 기준금리를 인하한 이달 11일(연 3.990∼5.780%)과 비교하면 일주일 새 하단이 0.160%포인트(p) 높아졌다. 같은 기간 혼합형 금리 주요 지표인 은행채 5년물 금리가 3.304%에서 3.292%로 0.012%p 떨어졌다는 점을 감안하며, 대출 금리가 시장금리를 거슬러 움직인 셈이다.

금융권에서는 시장금리 하락이 반영되기까지 시차가 발생했기 때문이라고 설명한다. 실제 주요 은행들이 전월 취급한 수신상품 금액과 금리를 가중평균해 산출되는 코픽스(COFIX)를 반영하는 변동금리의 경우 상·하단이 0.040%p씩 올랐다.

하지만 가장 큰 원인은 금융당국의 가계대출 관리 압박이다. 은행들은 금융당국의 총량 관리 요구에 시장 금리가 떨어지고 있는 상황에서도 인위적으로 대출금리를 올렸다. 기준금리가 인하된 뒤에도 일부 은행은 대출금리 인상에 나섰다.

'역주행'하고 있는 대출금리와 달리 예금금리는 큰 움직임을 보이지 않고 있다. 전일 기준 4대 은행의 주요 정기예금 상품 최고금리는 연 3.35%∼3.45% 수준으로 1주일 전과 달라지지 않았다.

통상 기준금리가 떨어지면 은행들은 기준금리에 맞춰 예금 금리를 조정한다. 하지만 대출 금리가 올라가고 있는 상황에서 예금금리를 내릴 경우 '이자 장사'를 한다는 비난을 받을 수 있어 눈치를 보는 상황이 연출되고 있다.

시중은행 관계자는 "시장금리를 반영할 경우 대출금리를 내려야 하지만 아직 가계대출이 안정됐다는 신호가 나오지 않았다"면서 "그렇다고 예금금리를 내리는 것이 자유롭지도 않은 상황"이라며 토로했다.

그렇다고 시장금리가 하락하고 있는 상황에서 인위적인 금리 제한 조치가 계속 효과를 발휘하기는 쉽지 않다. 다만 금융당국의 가계대출 의지가 워낙 확고한 만큼 예금금리의 고삐가 먼저 풀릴 가능성이 높다. 이 경우 은행의 예대차익은 더 확대되게 된다.

예대 차익이 계속 확대되면 은행 실적은 좋아질 수 밖에 없다. 금융정보업체 에프앤가이드에 따르면 4대 금융지주의 3분기 합계 순이익 전망치는 4조6504억 원으로 집계됐다. 이는 지난해 같은 기간(4조4173억 원보다 합계 순이익)보다 5.3%(2331억 원) 증가한 규모다. 올해 합산 당기순이익 컨센서스는 16조6427억 원에 이른다. 만약 예상대로 실적을 거둘 경우 사상 최대다.

호실적 전망에 은행권은 되레 난감한 기색이다. 시중은행 다른 관계자는 "금리 하락에 따른 순이자마진(NIM) 축소 등이 우려되고 있지만 당장 숫자만으로 또 다시 '이자장사'에 나섰다는 비난을 받게 됐다"면서 "앞으로 금리인하가 본격화되면 이자이익 증가율도 둔화될 수 밖에 없을 것"이라고 우려했다.

![신동빈 롯데회장, '첫 금메달' 최가온에 축하 선물 [2026 동계 올림픽]](https://img.etoday.co.kr/crop/140/88/2295821.jpg)

![[금상소] 세뱃돈으로 시작하는 경제교육…우리 아이 첫 금융상품은?](https://img.etoday.co.kr/crop/85/60/2294112.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)