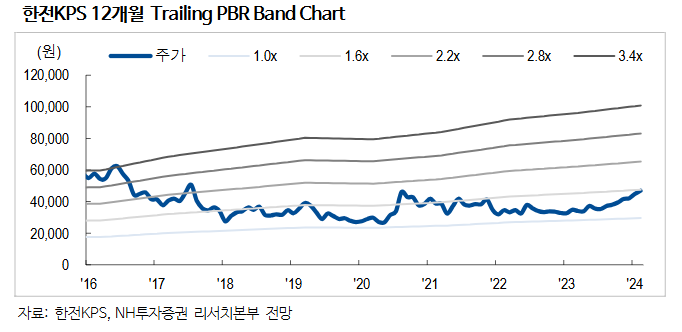

NH투자증권은 26일 한전KPS에 대해 중장기 원전 정비의 외형 성장이 기대된다며 목표주가를 6만 원으로 기존 대비 20% 올려 잡았다. 투자의견도 매수로 유지했다.

이민재 NH투자증권 연구원은 "국내, 체코, 아랍에미리트(UAE) 등 대형원전 수주가 구체화됨에 따라 원전 정비 부문의 매출 성장이 예상된다"며 "또한 가스터빈 부문은 두산에너빌리티와 MOU 체결에 따른 중장기 외형 성장이 예상된다"고 말했다.

그는 "한전KPS는 사업 특성상 원전 시운전 단계부터 매출이 발생한다"며 "UAE 원전은 수주 이후 7년만에 매출 발생했고 신한울 3, 4호기와 체코 두코바니의 정비 매출은 2030년 이후 발생하겠지만, 국내 노후 원전의 수명이 지속 연장되고 있으며 국내 3기, 체코 2기, UAE 2기 등 후속 원전 수주가 구체화되고 있어 원전정비 부문의 외형은 중장기적으로 성장할 것으로 추정한다"고 내다봤다.

이 연구원은 "지난 5년 동안 한전KPS의 평균 배당성향은 58%로 올해 주당배당금(DPS)안 2300원, 배당수익률 5%로 추정한다"며 "원전 수주 관련 주가 상승 모멘텀과 배당으로 인한주가 하방 경직성을 동시에 누릴 수 있는 종목으로 공기업 배당정책을 감안할 때 중장기적으로 이와 같은 배당 수준은 유지될 것"이라고 강조했다.

![[설 용돈 추천 ETF] AI 메모리·월배당…현금흐름과 성장성 동시에 잡는다](https://img.etoday.co.kr/crop/85/60/2296585.jpg)

![[설 용돈 추천 ETF] 코스닥 3000 정책 기대감 커진다…'미래운용 TIGER ETF' 라인업 주목](https://img.etoday.co.kr/crop/85/60/2296403.jpg)

![KAIㆍ한화에어로ㆍ현대로템ㆍLIG넥스원, ‘K방산’ 주가 레벨업은 이제 시작[섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295751.jpg)

![에너지 안보·탄소중립 바람에 '원전주' 재부각...체코 수주 이어 SMR 모멘텀까지 [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2296014.jpg)

![[설 용돈 추천 ETF] 코스닥 ‘활성화’ 기대…키움운용, 코스닥150 ETF 분할 매수 펀드 3월 출시](https://img.etoday.co.kr/crop/85/60/2296215.jpg)

![[설용돈 추천 ETF] NH아문디운용, 성장주도 코리아 펀드로 국내 핵심 성장 산업 겨냥](https://img.etoday.co.kr/crop/85/60/2295893.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)