연말이면 으레 회자되는 단골 메뉴와도 같은 배당주 투자에 대해 올해는 신중히 접근해야 한다는 의견이 제기됐다.

한국투자증권 투자전략팀 박가영 연구원은 20일 “올해 배당 투자의 매력도는 예년만큼 크지 않다고 생각된다”며 “배당주 투자대상 내 옥석가리기가 더욱 필요한 시점”이라고 조언했다.

올해 실적은 견조했지만 지난해 유동성 위기를 겪은 기업의 입장에서는 갑작스러운 위기에 대비할 수 있도록 현금을 쌓아두자는 기조가 강해질 수 있기 때문.

아울러 이 부분에 대해 공감대가 형성된 만큼 주주들 역시 무리한 배당 요구에 나설 가능성도 적다는 것이다.

또한 배당 매력도가 높아질 때 배당주와 더불어 언급되는 우선주가 보통주와 주가 괴리율이 큰 상태를 유지하고 있어 배당 투자 유인이 크지 않은 상태라고 박 연구원은 지적했다.

우선주는 통상 강세장에서 보통주와의 괴리를 좁히는 특성이 있지만 강세장에서 보통주 대비 우선주 주가 비율은 크게 오르지 않았다.

삼성전자의 경우 지난 3년 우선주 주가 비율 평균치는 69.6%이지만 전일 종가 기준 우선주 주가 비율은 63%에 불과했다.

박 연구원은 “연말을 앞둔 현재 배당 우위를 가진 우선주가 돋보이지 않을 이유가 없다”며 “그럼에도 아직 보통주와의 주가 괴리율이 큰 상태를 유지하고 있다는 것은 투자자 입장에서 배당 투자 유인이 크지 않음을 방증하는 것”이라고 분석했다.

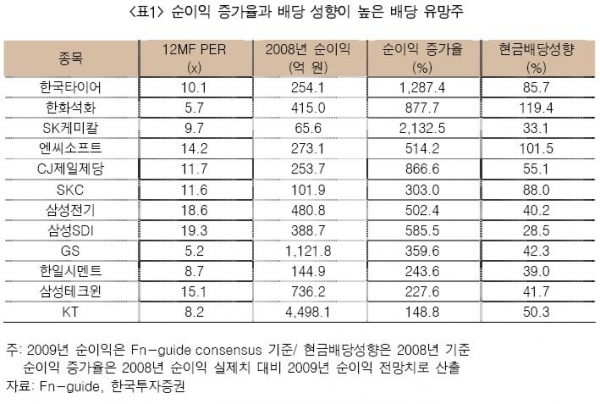

박 연구원은 “이같은 상황에서 배당주 투자대상 내 옥석가리기가 더욱 필요하다”며 “올해 순이익 증가율과 지난해 배당성향 등을 토대로 매력적인 종목을 선별했다”고 말했다.

박 연구원은 한국타이어, 한화석화, SK케미칼, 엔씨소프트, CJ제일제당, SKC, 삼성전기, 삼성SDI, GS, 한일시멘트, KT 등을 꼽았다.

![역대급 활황장에 실적 상승…주식가치도 ‘UP’ [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295964.jpg)

![은행주, 최대 실적에 PBR 정상화…“랠리 아직 진행형”[섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2296301.jpg)

![[설 용돈 추천 ETF] AI 메모리·월배당…현금흐름과 성장성 동시에 잡는다](https://img.etoday.co.kr/crop/85/60/2296585.jpg)

![[설 용돈 추천 ETF] 코스닥 3000 정책 기대감 커진다…'미래운용 TIGER ETF' 라인업 주목](https://img.etoday.co.kr/crop/85/60/2296403.jpg)

![KAIㆍ한화에어로ㆍ현대로템ㆍLIG넥스원, ‘K방산’ 주가 레벨업은 이제 시작[섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295751.jpg)

![에너지 안보·탄소중립 바람에 '원전주' 재부각...체코 수주 이어 SMR 모멘텀까지 [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2296014.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)