1996년 설립된 아이앤씨는 모바일TV용 SoC(시스템 온 칩) 생산업체로, 국내 휴대전화 부문 시장점유율 93%를 차지하고 있는 1위 기업이다.

9월 23일 공모청약 결과 349.93대 1의 경쟁률을 기록한 이후 공모가 1만6000원으로 10월 6일 등록했다. 올해 실적 목표는 매출액 616억원, 영업이익 252억원으로 설정한 상태이며, 내년에는 1070억원의 매출과 378억원의 영업이익을 목표로 두고 있다.

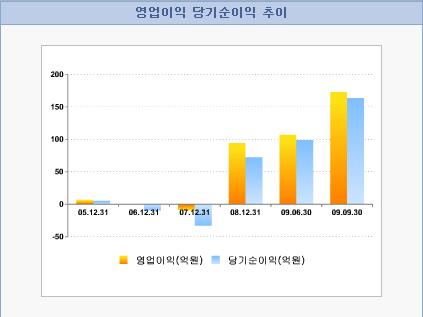

2분기 매출은 160억원, 영업이익은 66억원, 당기순이익은 58억원을 기록한 아이앤씨는 3분기에도 최고 이익을 내며 매출 145억원, 영업이익 66억원, 순이익 65억원을 기록했으며 45.28%의 영업이익률과 44.69%의 순이익률을 자랑하고 있다.

회사측에 따르면 국내 굴지의 휴대전화 업체인 삼성전자, LG전자, 팬택계열, KTFT 등에 모두 DMB휴대전화 칩을 공급하며 90% 이상의 시장 점유율을 확보한 가운데, 신규 칩 출시와 함께 해외시장 공략을 시도하고 있어 장기적인 성장세가 이어질 것으로 전망하고 있다.

현재 국내 지상파 DMB는 2005년 수도권 전반에 걸쳐 서비스되고 있으며 비디오 8개, 오디오 10개, 데이터방송 6개 채널이 운영되고 있어 모바일 TV사업은 이동형 방송서비스의 개인화 추세에 맞춰 고성장이 기대되는 부문이기도 하다.

특히 아이앤씨는 빠르게 이익이 턴어라운드 되며 확대되고 있는 점을 가장 큰 장점으로 꼽을 수 있는데, 이를테면 2007년 74억원의 매출에 -10억원의 영업손실을 기록한 후에 2008년 251억원의 매출에 94억원의 영업이익을 기록했고, 올해는 610억원대의 매출과 250억원대의 영업이익을 목표로 하고 있는 데에 주목할 필요가 있다.

그 외 유동비율 1735%, 당좌비율은 1597%로 안정성비율도 최고 수준을 기록하고 있으며, 활동성비율 역시 재고자산회전율 11.1회, 매출채권회전율 6.5회 등을 유지, 재무상태와 영업상태 모두 양호한 것을 알 수 있다.

다만, 현재 아이앤씨의 주가가 12,000원 부근에서 등락을 보이는 것은 83만7500주에 달하는 전환물량으로 인한 매물 소화과정의 일환으로 보이며, 그럼에도 불구하고 올해 예상 순이익 기준 예상 EPS가 1,850~1,900원 정도로 추정되는 바, 적어도 6개월 적정주가가 18,500~19,000원 정도는 무난하지 않을까 추정된다.

2010년 300~320억원 정도의 당기순이익이 달성될 경우에는 예상EPS 2,100~2,200원 정도도 가능할 수 있으며, 이럴 경우 2010년 목표가는 21,000~22,000원 정도로 추정이 가능할 듯하다.

따라서 현재 11,500~12,000원 부근의 등락 과정은 중장기 투자자들에게 매수 기회를 제공하는 것으로 판단된다.

[ 기사제공: 증권방송 하이리치 (www.hirich.co.kr) 반경수(필명 반딧불이) ]

<이 기사는 본사의 편집방향과 일치하지 않을 수 있습니다. 또 어떤 종류의 투자와 관련해서도 본사의 의도가 담겨지지 않음을 밝혀 드립니다.>

![[단독] 소상공인 'AX' ⋯이재명 정부 첫 '민관 협력 첫 AI 모델' 된다](https://img.etoday.co.kr/crop/140/88/2294961.jpg)

![“등록금 벌고, 출근길엔 주식창”…‘꿈의 오천피’ 너도나도 ‘주식 러시’ [전국민 주식열풍]](https://img.etoday.co.kr/crop/140/88/2294661.jpg)

![최가온·이채운 결선행…오늘(12일)의 경기 일정 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2295041.jpg)

![‘차액가맹금 소송’, 올해 업계 ‘최대 화두·시장 재편’ 도화선 된다[피자헛發 위기의 K프랜차이즈]](https://img.etoday.co.kr/crop/140/88/2294943.jpg)

![[특징주] 현대지에프홀딩스, 중복상장 해소 기대감에 52주 신고가 경신](https://img.etoday.co.kr/crop/85/60/2294533.jpg)

!['당'에 빠진 韓…당 과다 섭취 10세 미만이 최다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294883.jpg)

![국회 본회의, 교육·사회·문화 분야 대정부질문 [포토]](https://img.etoday.co.kr/crop/300/190/2294931.jpg)